Chứng khoán

Dự thảo Luật chứng khoán sửa đổi sẽ nâng chuẩn công ty được IPO

Theo Dự thảo Luật Chứng khoán (sửa đổi), các công ty đại chúng phải có vốn điều lệ lớn hơn mức "sàn" hiện tại 10 tỷ đồng mới được chào bán cổ phần lần đầu ra công chung (IPO).

Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa công bố dự thảo Luật chứng khoán (sửa đổi) dự kiến trình Chính phủ vào năm 2019.

Dự thảo này có những thay đổi trong tiêu chuẩn công ty đại chúng và điều kiện chào bán cổ phiếu, trái phiếu của doanh nghiệp theo hướng siết chặt các tiêu chuẩn, nhằm nâng cao chất lượng hàng hóa trên thị trường chứng khoán (TTCK), chuẩn hóa điều kiện, trình tự, thủ tục phát hành/chào bán chứng khoán phù hợp cho từng loại chứng khoán.

Dự thảo tách riêng điều kiện PO và chào bán thêm cổ phiếu của công ty đại chúng.

Về điều kiện là công ty đại chúng, dự thảo luật quy định doanh nghiệp phải có vốn điều lệ từ 30 tỷ đồng trở lên và có tối thiểu 20% vốn điều lệ đã góp bởi ít nhất 100 nhà đầu tư (NĐT) không phải là cổ đông sở hữu từ 1% trở lên số cổ phiếu có quyền biểu quyết nắm giữ.

So với luật chứng khoán 2006 sửa đổi và bổ sung 2010, sàn vốn điều lệ của công ty đại chúng được nâng từ 10 tỷ đồng lên 30 tỷ đồng.

Có thể bạn quan tâm

HoSE công bố top 10 công ty chứng khoán có thị phần môi giới lớn nhất

07:20, 04/10/2018

Chứng khoán toàn cầu lại “lao đao” vì chiến tranh thương mại Mỹ- Trung

15:01, 25/09/2018

Chứng khoán toàn cầu liên tục chìm trong “biển lửa” vì đâu?

15:29, 06/09/2018

Thị trường chứng khoán sẽ còn trồi sụt

11:01, 30/08/2018

Thị trường chứng khoán khó điều chỉnh mạnh

12:30, 23/08/2018

Phó Thủ tướng: Kiên quyết để Việt Nam sớm được công nhận thị trường chứng khoán mới nổi

13:00, 21/08/2018

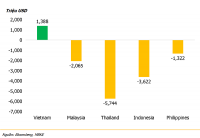

Thị trường chứng khoán Việt Nam đã rẻ hơn khu vực?

06:00, 20/08/2018

Đối với chào bán cổ phiếu, dự thảo tách riêng điều kiện PO và chào bán thêm cổ phiếu của công ty đại chúng.

Cụ thể, đối với các đơn vị phát hành cổ phiếu lần đầu ra công chúng, dự thảo luật yêu cầu mức vốn điều lệ đã góp tại thời điểm đăng ký chào bán từ 30 tỷ đồng trở lên(cao hơn mức 10 tỷ đồng theo Luật chứng khoán 2006 sửa đổi 2010) tính theo giá trị ghi trên sổ kế toán.

Doanh nghiệp phải không có lỗ lũy kế tính đến năm đăng ký chào bán, đồng thời dự thảo luật nâng yêu cầu về thời gian hoạt động có lãi của doanh nghiệp trước thời điểm chào bán cổ phiếu từ 1 năm lên 2 năm.

Dự thảo bổ sung điều kiện về cơ cấu vốn điều lệ của doanh nghiệp. Tối thiểu 20% vốn điều lệ của tổ chức phát hành phải được bán cho ít nhất 100 NĐT không phải là cổ đông sở hữu từ 1% trở lên vốn điều lệ của tổ chức phát hành; trường hợp vốn điều lệ của tổ chức phát hành từ 100 tỷ đồng trở lên, tỷ lệ tối thiểu là 15% vốn điều lệ của tổ chức phát hành; trường hợp vốn điều lệ của tổ chức phát hành từ 1.000 tỷ đồng trở lên, tỷ lệ tối thiểu là 10% vốn điều lệ của tổ chức phát hành.

Cùng với đó, dự thảo cũng bổ sung điều kiện cổ đông lớn công ty phải cam kết cùng nhau nắm giữ ít nhất 20% vốn điều lệ của tổ chức phát hành tối thiểu 1 năm kể từ ngày kết thúc đợt chào bán.

Đối với doanh nghiệp phát hành thêm cổ phần, bên cạnh điều kiện vốn điều lệ trên 30 tỷ đồng và hoạt động kinh doanh 2 năm liền trước có lãi, dự thảo luật bổ sung điều kiện về thời điểm chào bán phải cách tối thiểu 1 năm sau lần chào bán gần nhất.

Đồng thời với đợt chào bán ra công chúng nhằm mục đích huy động phần vốn để thực hiện dự án của tổ chức phát hành, dự thảo luật nêu rõ đợt chào bán được coi là thành công khi cổ phiếu được bán cho các nhà đầu tư đạt tối thiểu 70% số cổ phiếu dự kiến chào bán. Tổ chức phát hành phải có phương án bù đắp phần thiếu hụt vốn dự kiến huy động từ đợt chào bán để thực hiện dự án.

Đối với chào bán trái phiếu ra công chúng, dự thảo luật nâng điều kiện đối vốn điều lệ của doanh nghiệp chào bán từ 10 tỷ đồng (trong luật 2006) lên 300 tỷ đồng. Với điều kiện phát hành chứng chỉ quỹ, dự thảo bổ sung điều kiện, quá trình chào bán phải được theo dõi bởi ngân hàng giám sát theo quy định.

Liên quan đến điều kiện chào bán chứng khoán riêng lẻ, dự thảo luật tách bạch điều kiện chào bán cổ phiếu, trái phiếu chuyển đổi và trái phiếu không chuyển đổi.

Với các đợt chào bán cổ phiếu, trái phiếu chuyển đổi riêng lẻ, thời gian hạn chế chuyển nhượng đối với nhà đầu tư chiến lược nâng từ 1 năm (theo luật 2006) lên 3 năm đối và giữ nguyên mức tối thiểu 1 năm đối với nhà đầu tư chứng khoán chuyên nghiệp.

Với các đợt chào bán trái phiếu không chuyển đổi, dự thảo luật bổ sung điều kiện trái phiếu phát hành riêng lẻ chỉ được chuyển nhượng giữa các nhà đầu tư chứng khoán chuyên nghiệp cho đến khi đáo hạn trái phiếu.