Chứng khoán

Năm 2022: Cổ phiếu cảng, vận tải biển có còn cơ hội?

Ngay thềm năm mới Bộ trưởng Bộ Tài chính đã dành cho nhóm ngành cảng biển những đánh giá cao về sự tăng trưởng "vượt bão". Vậy nhóm cổ phiếu ngành này có tiếp tục ghi dấu ấn trong năm 2022?

Xu hướng đầu tư mới: Chọn cổ phiếu vận tải biển nội địa

MVN -Cổ phiếu đại diện cho ngành Hàng hải đã có một năm thăng hoa sau đại dịch

Chị Nguyễn Thị Nga - Nhà đầu tư sàn SSI, chia sẻ trong năm 2021, giới đầu tư có thể nói đã thắng đậm cổ phiếu ngành với tỷ suất lợi nhuận trên vốn của nhiều cổ phiếu đạt tới 50-80%. Điển hình cổ phiếu VOS - Công ty Vận tải biển Việt Nam đã từ vùng giá 4-5.000 đồng/cp đã tăng giá lên vùng 18-20.000 đồng/cp trong nửa đầu năm 2021; Cổ phiếu PHP- CTCP Cảng Hải Phòng cũng từ vùng giá đáy 15.000/cp tiếp tục thiết lập đỉnh cao mới, có thời điểm trên 30 nghìn đồng/cp; Cổ phiếu MVN-Tổng Công ty Hàng hải Việt Nam sau gần một thập kỷ nằm sâu dưới mệnh giá đã về đúng giá trị thật 30 nghìn đồng/cp sau chuỗi doanh thu và lợi nhuận vượt trội.

Với luỹ kế cả năm 2021, MVN đạt 13.251 tỷ đồng doanh thu thuần, tăng 33% so với cùng kỳ, lợi nhuận sau thuế đạt 2.941 tỷ đồng, cao gấp 14 lần năm ngoái, trong đó lợi nhuận sau thuế thuộc về công ty mẹ là 1.943 tỷ đồng – Đây cũng là mức lợi nhuận cao nhất trong lịch sử hoạt động của MVN.

Cơ cấu doanh thu của MVN trong năm vừa qua ghi nhận mức tăng trưởng mạnh từ hoạt động khai thác cảng biển và dịch vụ hàng hoá và doanh thu hoạt động vận tải. Trong đó lĩnh vực khai thác cảng biển là hoạt động mang lại hiệu quả kinh doanh cao nhất của doanh nghiệp khi chiếm 78% tổng lợi nhuận hợp nhất, nổi bật nhất là một số cảng có kết quả tích cực như Cảng Sài Gòn, Quy Nhơn, Hải Phòng, Đà Nẵng, Cam Ranh...

Trong nhóm cảng biển và vận tải, cổ phiếu HAH (CTCP Vận tải và Xếp dỡ Hải An) và GMD (Công ty CP Genmadept) đã có mức tăng trưởng cực kỳ ấn tượng. Tính đến hết năm 2021, hai cổ phiếu này tiếp tục giữ mức giá khá cao khi công bố kết quả kinh doanh vượt trội nhờ dịch bệnh đứt gãy chuỗi logistic và dịch vụ cảng biển vận tải biển lên ngôi.

HAH là công ty vận tải container lớn nhất Việt Nam đang hướng tới xây dựng mạng lưới logistic tích hợp đầy đủ (cảng - vận tải - kho bãi - logistics). Doanh nghiệp này sở hữu đội tàu container lớn nhất Việt Nam, được đầu tư với mức chi phí thấp trong chu kỳ đi xuống của ngành vận tải biển.

Bên cạnh đó, HAH cũng có chiến lược cân bằng giữa đội tàu hoạt động nội địa và đội tàu cho thuê để đồng thời tăng doanh thu cho thuê tàu và duy trì thị phần trong nước, đảm bảo lợi nhuận trong 2 năm tới bất chấp biến động về giá cước. Với kế hoạch đầu tư mới với chi phí đầu tư cao có thể ảnh hưởng đến lợi nhuận trong tương lai và áp lực giảm giá từ năm 2024 khi khối lượng tàu đóng mới đi vào hoạt động.

GMD cũng là cổ phiếu ưa thích của nhà đầu tư khi sở hữu cảng Gemalink - cảng mới nhất và lớn nhất tại khu vực Cái Mép, đồng thời còn dư địa tăng trưởng lớn nhất có thể đáp ứng nhu cầu ngày càng tăng của khu vực. Theo dự phòng lãi ròng năm 2022 của GMD đạt 882 tỷ đồng, tương ứng mức tăng 36% và mức biên lợi nhuận ròng đạt 27,2%.

Tuy nhiên, nhà đầu tư cũng cần lưu ý về các kế hoạch đầu tư mới bao gồm giai đoạn 2 của Cảng Gemalink và giai đoạn 2 của Cảng Nam Đình Vũ sẽ tạo áp lực lên lợi nhuận trong năm 2023, kèm theo đó là áp lực cạnh tranh cao tại khu vực Hải Phòng, với các dự án mới sắp triển khai trong vài năm tới.

Với những nhận định trên, năm 2022, liệu cổ phiếu ngành này có còn cơ hội bứt phá?

Báo cáo phân tích mới đây của SSI cho rằng những yếu tố tác động giúp cổ phiếu cảng biển và logicstics "được đà xông lên" gồm việc thị trường vận tải biển phục hồi mạnh do gián đoạn chuỗi cung ứng. Nguồn cung hạn chế và nhu cầu tăng mạnh đã đẩy giá cước vận tải container lên mức cao kỷ lục tăng 5 lần so với mức trung bình 10 năm trước dịch COVID. Bên cạnh đó, tình trạng thiếu tàu cũng đẩy giá cho thuê tàu lên khoảng 5 - 7 lần so với mức trước dịch, làm thị trường mua bán tàu cũ nóng lên và đẩy lượng đơn đặt hàng đóng tàu mới lên tới 23% trọng tải đội tàu hiện có trên toàn cầu - mức cao nhất kể từ năm 2014.

Tại Việt Nam, giá cước vận tải nội địa trong năm 2021 ước tính đã cải thiện đáng kể từ 40% - 100% so với đầu năm và giá cước vận chuyển hàng rời vẫn ở mức khá cao. Điều này giúp cải thiện biên lợi nhuận đối với cả đội tàu chạy nội địa và đội tàu cho thuê khi các cảng biển vẫn duy trì tăng trưởng trong bối cảnh dịch COVID-19. SSI Research đánh giá tăng trưởng lợi nhuận cao và biên lợi nhuận đã đồng loạt được cải thiện nhưng mức định giá P/E của các công ty vận tải biển vẫn ở mức hợp lý. Mặt khác, mức tăng giá tốt của nhiều cổ phiếu cảng biển đã đưa định giá P/E của các cổ phiếu nhóm này bật dậy từ vùng đáy lịch sử…

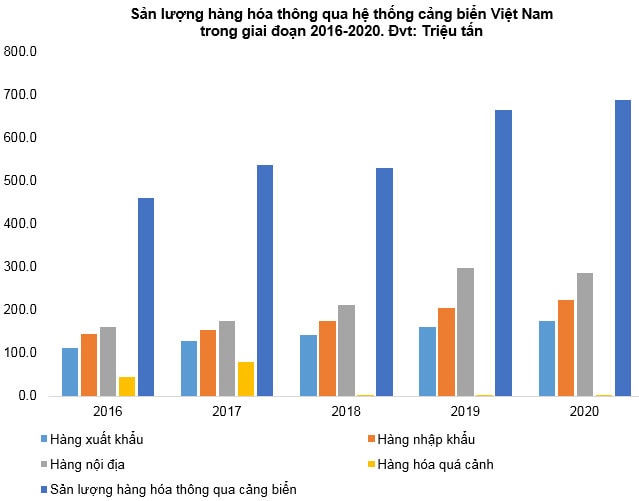

Công ty Chứng khoán ACBS mới đây cũng nhận định năm 2022, dự kiến hoạt động vận tải sẽ tiếp tục ổn định, khối lượng hàng hóa tăng khoảng 6%; khối lượng hàng hóa thông qua cảng biển Việt Nam đạt 750 triệu tấn, tăng khoảng 3% so với năm 2021.

Năm 2021 vừa qua, quy hoạch tổng thể phát triển cảng biển Việt Nam thời kỳ 2021-2030, tầm nhìn 2050 được phê duyệt. Đồng thời, quy hoạch tập trung phát triển hai khu vực Lạch Huyện, Nam Đồ Sơn (Hải Phòng) và Cái Mép (Bà Rịa - Vũng Tàu) để trở thành các cảng trung chuyển quốc tế. Quy hoạch xác định mục tiêu đến năm 2030, hệ thống cảng biển Việt Nam đáp ứng thông qua lượng hàng hóa từ hơn 1,1 - 1,4 tỷ tấn; trong đó, hàng container từ 38 - 47 triệu TEU; hành khách từ 10,1 - 10,3 triệu lượt khách.

Sự phục hồi của ngành nhờ kinh tế thế giới hồi phục và mở cửa trở lại khi việc tiêm chủng vaccine chống COVID-19 được triển khai rộng rãi toàn cầu. Điều này giúp hoạt động giao thương xuất nhập khẩu trở nên sôi động và đây là động lực chính cho ngành tăng trưởng.

Bên cạnh đó, Việt Nam vẫn là điểm đến hấp dẫn của dòng vốn FDI do đứt gãy chuỗi cung ứng toàn cầu và làn sóng dịch chuyển sản xuất. Việt Nam cũng được hưởng lợi từ các hiệp định thương mại tự do… Đây chính là cơ hội và còn nhiều dư địa tăng trưởng cơ hội cho nhóm đầu tư cảng, vận tải biển trong năm Nhâm Dần 2022.

Có thể bạn quan tâm