Chứng khoán

VN-Index sẽ đạt 1.300-1.350 điểm trong nửa cuối 2023

Đó là nhận định của nhóm chuyên gia VNDirect trong Báo cáo Chiến lược đầu tư 2023, trên cơ sở lợi nhuận doanh nghiệp niêm yết tăng 14% và định giá P/E 12 – 12,5 lần.

>>VN-Index ngược dòng, khối ngoại tiếp tục mua ròng nhiều cổ phiếu ngân hàng

Trái phiếu doanh nghiệp: Lùi lại để tiến lên vững chắc hơn

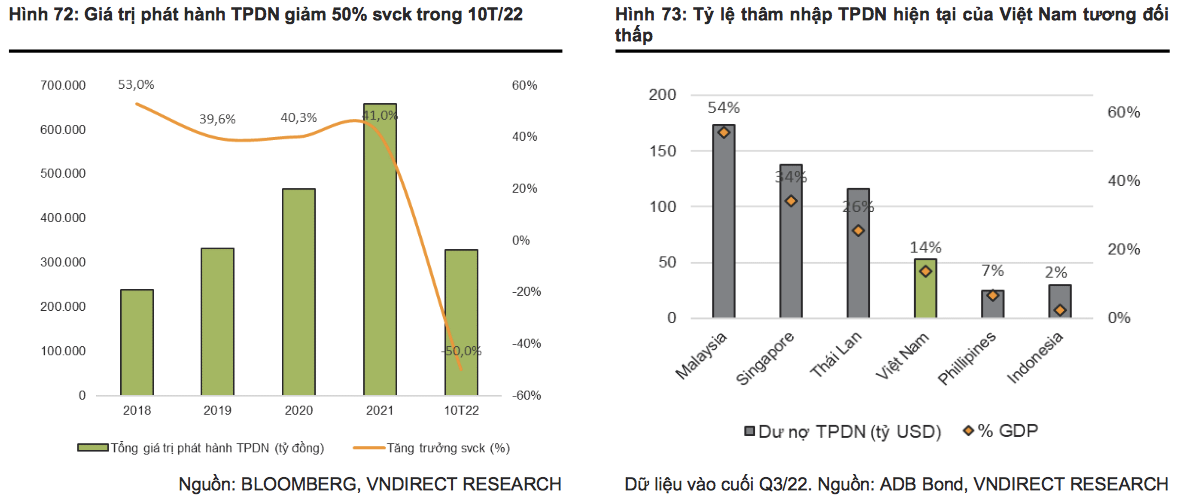

Thị trường trái phiếu doanh nghiệp (TPDN) Việt Nam bùng nổ trong giai đoạn 2020-2021, tuy nhiên những rủi ro đầu tư và pháp lý đã bộc lộ qua một số sai phạm xảy ra đầu năm 2022. Nghị định 65, có hiệu lực từ ngày 16/9, đặt ra các điều kiện và yêu cầu nghiêm ngặt hơn đối với việc phát hành trái phiếu riêng lẻ.

Theo đó, tổ chức phát hành được phép cơ cấu lại nợ song vẫn phải đảm đúng mục đích sử dụng theo phương án phát hành. Xếp hạng tín nhiệm được yêu cầu bắt buộc trong một số trường hợp nhất định, chẳng hạn tổng giá trị trái phiếu vượt quá một ngưỡng hoặc tỷ lệ trái phiếu/vốn chủ sở hữu vượt quá một tỷ lệ nhất định. Ngoài ra, quy định mới cũng nâng cao những tiêu chí công nhận nhà đầu tư chuyên nghiệp khi thời gian gần đây nhiều nhà đầu tư đã bị thiệt hại do thực hiện các khoản đầu tư TPDN có rủi ro cao và không có đánh giá cẩn thận. Vì vậy, thị trường TPDN trở nên trầm lắng vào năm 2022 với giá trị phát hành giảm khoảng 50% so với cùng kỳ.

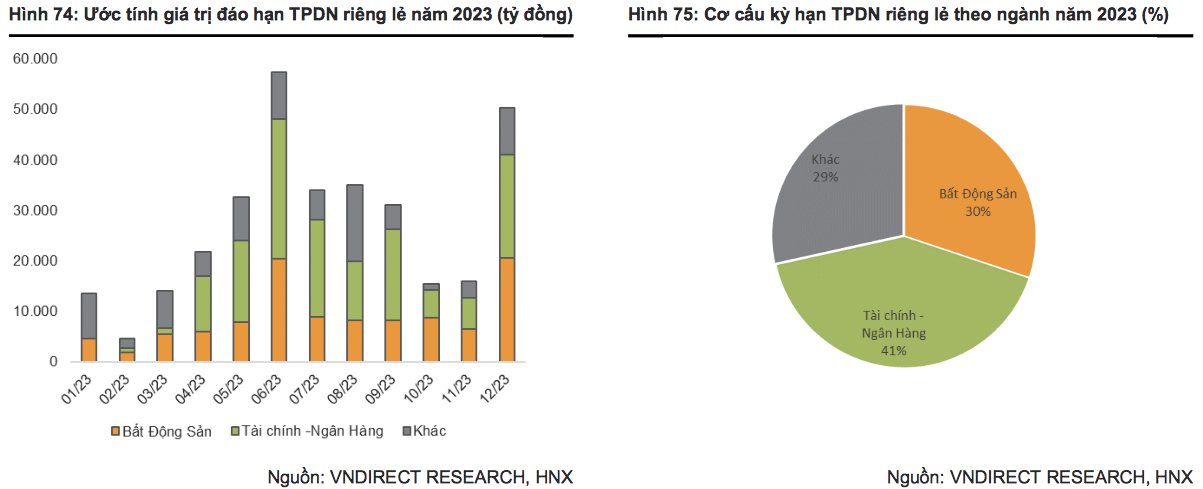

Với sự bùng nổ phát hành trái phiếu trong giai đoạn 2019 – 2021, tổng giá trị trái phiếu riêng lẻ đáo hạn năm 2023 vào khoảng 300.000 tỷ đồng, (+90% svck). Trong đó bất động sản và tài chính - ngân hàng lần lượt chiếm 30% và 40%. Trong bối cảnh chính sách tiền tệ thắt chặt, chi phí tài chính gia tăng và thắt chặt phát hành trái phiếu, một số tổ chức phát hành có ít cơ hội tiếp cận nguồn vốn nhằm tái cơ cấu tài chính và đáp ứng nghĩa vụ nợ ngắn hạn. Rủi ro về khả năng thanh toán tập trung ở một số lĩnh vực có tỷ lệ đòn bẩy cao và hay biến động theo chu kỳ như lĩnh vực bất động sản.

Những lo ngại về năng lực thanh toán ngày càng tăng khi một số vụ bắt giữ liến quan đến các vi phạm phát hành và kinh doanh TPDN của một số nhà phát triển bất động sản (BĐS) lớn như Tân Hoàng Minh và Vạn Thịnh Phát. Niềm tin của nhà đầu tư cá nhân vào TPDN đã suy giảm xuống mức thấp đến mức nhiều người đã vội vàng bán trái phiếu của bất kỳ tổ chức phát hành nào bằng mọi giá để thu tiền về tiền mặt. Được biết nhà đầu tư cá nhân chiếm khoảng 1/3 khối lượng giao dịch TPDN. Hiện một số TPDN riêng lẻ được giao dịch với mức 4-5% thấp hơn mệnh giá, với mức lợi suất khoảng 10% - 12%/năm, có nghĩa là người bán sẵn sàng chấp nhận với mức chiết khấu 14- 17%.

Hiện các cơ quan chức năng đã đưa ra nhiều thông điệp nhằm xoa dịu tâm lý hoang mang của thị trường nhưng các giải pháp tháo gỡ khó khăn cụ thể vẫn chưa được triển khai. Tuy nhiên, thông tin có chút lạc quan là, theo báo cáo của Bộ Tài chính, nhiều doanh nghiệp đã chủ động mua lại trái phiếu trước hạn với tổng giá trị mua lại vào khoảng 152.000 tỷ đồng trong 10 tháng/2022, phần nào giảm bớt áp lực đáo hạn và tâm lý tiêu cực của thị trường.

Theo VNDirect, giải pháp tháo gỡ khó khăn cho TPDN trở nên cấp thiết hơn bao giờ hết, cần thêm thời gian để các thành viên tham gia thị trường (nhà phát hành, tổ chức bảo lãnh/tư vấn và nhà đầu tư) thích ứng với các quy định mới. Trong bối cảnh chi phí tài chính gia tăng, lực cầu nội địa yếu đi, thị trường BĐS trầm lắng, các doanh nghiệp đang có xu hướng hoãn, hoặc hủy kế hoạch mở rộng kinh doanh, dẫn đến giảm nhu cầu vốn. Vì vậy, chúng tôi cho rằng thị trường TPDN sẽ tương đối im lìm trong nửa đầu năm 2023.

Khối lượng phát hành sẽ phục hồi đáng kể trong nửa cuối năm 2023 từ mức nền thấp của 2022, nhờ lợi nhuận của doanh nghiệp khởi sắc hơn, lãi suất ổn định và cơ chế thị trường tốt hơn.

Hiện quy mô TPDN trên GDP của Việt Nam là 15%; và 13% đối với TPDN phát hành riêng lẻ, tương đối thấp so với các nước trong khu vực. Chính phủ đang đặt mục tiêu quy mô thị trường TPDN đạt 20% GDP vào năm 2025 và 30% vào năm 2030. Mới đây, Bộ trưởng Bộ Tài chính đã đưa ra một số biện pháp để tháo gỡ thế khó của TPDN, bao gồm: đẩy nhanh quy trình pháp lý để doanh nghiệp có quyền sử dụng đất, đề nghị NHNN giảm chi phí đi vay cho các công ty và tham gia tái cơ cấu các nghĩa vụ trả nợ, cải thiện niềm tin của nhà đầu tư, đảm bảo các tổ chức phát hành cung cấp thông tin chính xác và đảm bảo thanh toán trái phiếu đúng hạn để củng cố niềm tin của nhà đầu tư.

>>Niềm tin giảm sút gây ảnh hưởng trái phiếu doanh nghiệp

Lợi nhuận của các doanh nghiệp niêm yết sẽ tăng 14%

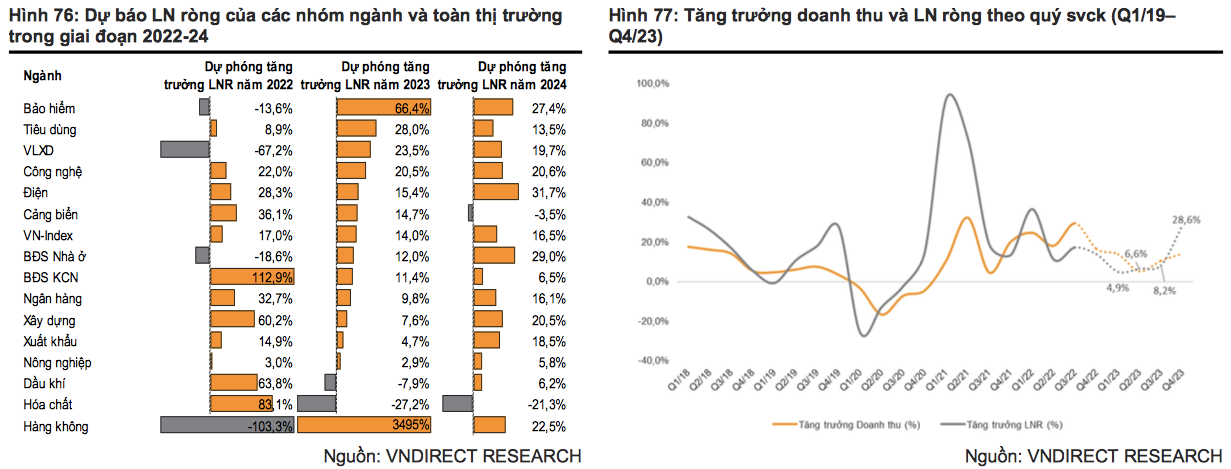

Lợi nhuận toàn thị trường tăng 21,4% so với cùng kỳ trong 9 tháng 2022, tuy nhiên, VNDirect nhận thấy có nhiều thách thức nổi lên như: xuất khẩu yếu, biên lợi nhuận giảm, gánh nặng chi phí lãi vay gia tăng và lỗ tỷ giá. Do đó, kỳ vọng lợi nhuận ròng thị trường sẽ chậm lại đáng kể trong quý 4/2022 và chỉ tăng 17% trong năm 2022.

Sang năm 2023, lợi nhuận ròng toàn thị trường dự kiến sẽ tăng nhẹ 5% so với cùng kỳ trong nửa đầu năm, sau đó cải thiện hơn trong nửa cuối năm 2023, đưa mức tăng trưởng cả năm lên 14%. Trong đó ngành Hàng không sẽ có mức tăng trưởng lợi nhuận ròng nổi bật nhờ sự phục hồi gần như hoàn toàn của các chuyến bay quốc tế. Ngành VLXD sẽ có mức tăng trưởng lợi nhuận đáng kể nhờ giá nguyên liệu đầu vào (than, quặng sắt) giảm. Mặt khác, ngành Dầu khí và Hóa chất có thể có tăng trưởng LN ròng giảm trong năm 2023 từ mức nền cao trong năm 2022.

VN-Index sẽ đạt 1.300-1.350 điểm trong nửa cuối 2023

Nhóm chuyên gia VNDirect nhận định, năm 2023 cả nền kinh tế cũng như thị trường chứng khoán sẽ có hai nửa diễn biến tương đối khác nhau. Trong những tháng đầu năm 2023, nguyên nhân thị trường tăng phần lớn do định giá các tài sản đã quá hấp dẫn, song đà tăng sẽ khá mong manh và không ổn định trong bối cảnh thanh khoản thấp, áp lực lãi suất, tỷ giá và bài kiểm tra năng lực thanh toán cho trái phiếu doanhn nghiệp đáo hạn vẫn còn đó.

Tuy nhiên, VNDirect nhấn mạnh, từ giữa 2023 và kỳ vọng đà tăng sẽ vững chãi nhờ các yếu tố:

Thứ nhất, không kỳ vọng Fed sẽ cắt giảm lãi suất trong năm 2023, thay vào đó sớm nhất rơi vào quý 1/2024, khi các ngân hàng trung ương trở nên “bớt diều hâu” sẽ kích hoạt một đợt định giá lại tài sản mới. Thị trường chứng khoán, đặc biệt là các thị trường chứng khoán mới nổi, sẽ phản ánh câu chuyện giảm lãi suất từ cách đó 4-6 tháng.

Thứ hai, tăng trưởng lợi nhuận ròng toàn thị trường sẽ khởi sắc hơn trong nửa cuối 2023 nhờ: lãi suất giảm, đồng VND mạnh lên, giá nguyên vật liệu đầu vào giảm và việc Trung Quốc mở cửa trở lại sẽ tạo thêm động lực. Đà tăng trưởng lợi nhuận ròng của các doanh nghiệp tích cực sẽ là tín hiệu tốt cho sự phục hồi của thị trường chứng khoán.

Thứ ba, tín hiệu đạt đỉnh của cả lạm phát toàn cầu lẫn lãi suất của Mỹ sẽ kích thích khẩu vị rủi ro của nhà đầu tư nước ngoài tìm kiếm câu chuyện tăng trưởng cao từ những thị trường mới nổi. Ngoài ra, việc thất thế gần đây của các cổ phiếu công nghệ tại đã dẫn đến sự chuyển hướng đầu tư sang các hoạt động kinh doanh truyền thống, đây cũng là bản chất của thị trường chứng khoán Việt Nam, nơi ngân hàng, bất động sản, điện lực, tiêu dùng chiếm ưu thế về vốn hóa.

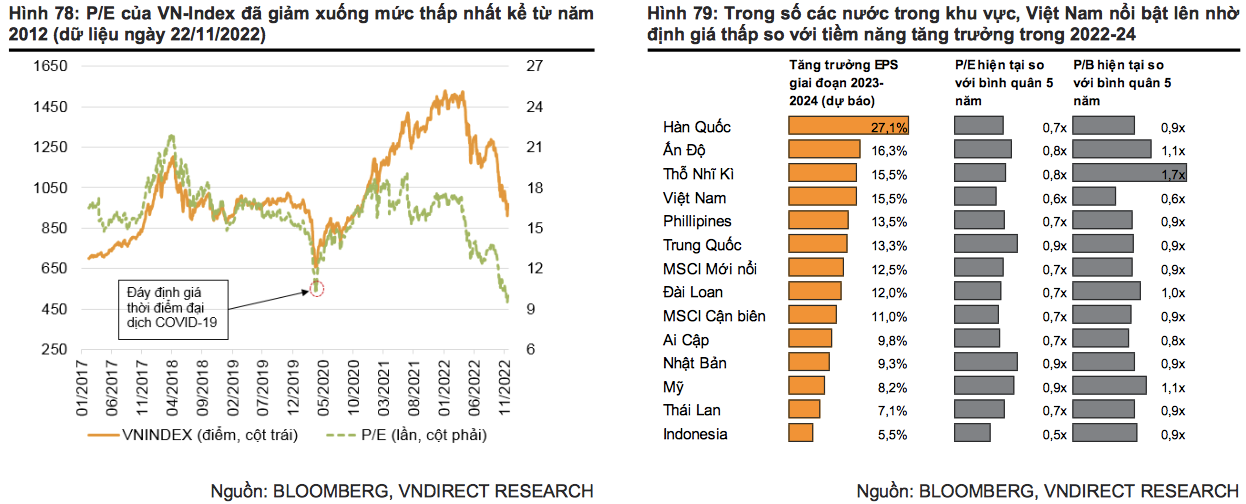

Theo đó, VNDirect dự báo index sẽ quay trở lại mức 1.300 – 1.350 điểm, trên cơ sở lợi nhuận doanh nghiệp niêm yết tăng 14% và định giá P/E 12 – 12,5 lần.

"Tại ngày 22/11/2022, VN-index đang giao dịch ở mức 10 lần P/E trượt, thấp hơn 43% từ đỉnh 2022 và thấp hơn 36% so với trung bình định giá 5 năm (15,6 lần P/E). Chúng tôi cho rằng Việt Nam vẫn khá hấp dẫn so với các thị trường khu vực trong tương quan tăng trưởng lợi nhuận giai đoạn 2023-24", chuyên gia VNDirect cho biết.

Rủi ro chủ yếu của thị trường vẫn là lạm phát không thể giảm xuống mức đủ để các ngân hàng trung ương nới lỏng. Ngược lại, thị trường sẽ khởi sắc hơn khi các chính sách tháo gỡ cho trái phiếu doanh nghiệp được thực thi quyết liệt, hay Việt Nam được nâng hạng sớm hơn dự kiến.

Có thể bạn quan tâm

VN-Index ngược dòng, khối ngoại tiếp tục mua ròng nhiều cổ phiếu ngân hàng

15:46, 16/11/2022

Đòn bẩy tăng giá trị giao dịch bình quân của VN-Index

04:50, 12/09/2022

VN-Index dự báo tiếp tục đi ngang

03:00, 06/09/2022

TÀI CHÍNH ĐA CHIỀU: Chờ đợi các Tổ công tác về tiền tệ, vốn, trái phiếu doanh nghiệp

14:52, 04/12/2022

Niềm tin giảm sút gây ảnh hưởng trái phiếu doanh nghiệp

18:52, 01/12/2022

Trái phiếu doanh nghiệp: "Vướng mắc" từ Nghị định 65/2022

03:50, 29/11/2022

Lãnh đạo TP. HCM kiến nghị Chính phủ nới room tín dụng và hỗ trợ trái phiếu doanh nghiệp

19:00, 27/11/2022

Nhiều điểm sáng nâng đỡ trái phiếu doanh nghiệp, nhà đầu tư thiệt lớn nếu bán tháo

18:00, 25/11/2022

2 vấn đề để “khơi thông” trái phiếu doanh nghiệp

12:00, 19/11/2022

Chính phủ chỉ đạo tháo gỡ vướng mắc, ổn định thị trường trái phiếu doanh nghiệp

05:00, 13/11/2022

Nhà đầu tư được lợi khi thị trường trái phiếu doanh nghiệp minh bạch

17:24, 12/11/2022