Nhiều nhà băng báo lỗ quý 4/2018 vì đâu?

BCTC quý 4/2018 của các ngân hàng cho thấy, đa phần các nhà băng thu lãi lớn, song cũng có một số bị lỗ vì nhiều nguyên nhân khác nhau, trong đó nổi lên là chi phí trích lập dự phòng nợ xấu tăng cao.

Eximbank ghi nhận mức lỗ trước thuế là 309,34 tỷ đồng, lỗ sau thuế là 264,69 tỷ đồng trong quý 4/2018.

Nhà băng có mức lỗ lớn nhất trong quý 4/2018 có lẽ là VietinBank với mức lỗ trước thuế là 853,42 tỷ đồng, trong khi cùng kỳ năm trước ngân hàng này lãi trước thuế tới 1.974 tỷ đồng. Tuy nhiên, nguyên nhân dẫn tới việc VietinBank bị lỗ trong quý 4/2018 không phải vì nợ xấu mà chủ yếu do ngân hàng này buộc phải giảm mạnh dư nợ tín dụng để hệ số an toàn vốn tối thiểu (CAR) không rơi xuống dưới mức cho phép khi chưa tăng được vốn. Theo bản giải trình của VietinBank, lợi nhuận hợp nhất trước thuế giảm 2.827 tỷ đồng (tương đương giảm 143%) so với cùng kỳ năm trước chủ yếu do thu nhập lãi thuần giảm 6.583 tỷ đồng (tương đương giảm 333,50%); trong khi chi phí dự phóng rủi ro tín dụng giảm 1.469 tỷ đồng cũng chủ yếu do dự phòng chung giảm.

Có thể bạn quan tâm

Siết tín dụng, lợi nhuận ngân hàng năm 2019 có bị ảnh hưởng?

05:01, 14/01/2019

Lợi nhuận ngân hàng tư nhân nhóm đầu gọi tên ngân hàng nào?

08:44, 12/02/2018

Bức tranh nợ xấu ngân hàng (Kỳ II): VAMC cần thêm nguồn lực xử lý nợ

11:20, 21/02/2019

Bức tranh nợ xấu ngân hàng (Kỳ I): Nợ xấu chỉ giảm tương đối

11:02, 17/02/2019

TS. Lê Xuân Nghĩa: Nên cho phép ngân hàng tự xoá nợ xấu

10:20, 24/01/2019

Năm 2019, ngành ngân hàng xử lý nợ xấu theo hướng nào?

16:37, 13/01/2019

Các nhà băng đã có “bước tiến thần tốc” xử lý nợ xấu?

13:05, 09/01/2019

Thế nhưng điển hình về trường hợp lỗ do nợ xấu tăng lại là Eximbank khi ngân hàng này ghi nhận mức lỗ trước thuế là 309,34 tỷ đồng, lỗ sau thuế là 264,69 tỷ đồng trong quý 4/2018; trong khi cùng kỳ năm 2017 lãi tương ứng là 560,62 tỷ đồng và 447,76 tỷ đồng. Tuy nhiên tính chung cả năm, nhà băng này vẫn lãi trước thuế 827,13 tỷ đồng, song vẫn thấp hơn mức lãi 1.017,6 tỷ đồng của năm 2017. Theo HĐQT Eximbank, việc lợi nhuận sau thuế giảm 694,45 tỷ đồng so với cùng kỳ năm 2017 chủ yếu do chi phí hoạt động tăng 75,1% lên 1.047 tỷ đồng và chi phí dự phòng rủi ro tăng 240% lên 401,59 tỷ đồng. Báo cáo tài chính hợp nhất năm 2018 của Eximbank cũng cho thấy, đến cuối năm 2018, nợ xấu của ngân hàng này là 1.921 tỷ đồng, chiếm tỷ lệ 1,84% tổng dư nợ.

Một ngân hàng cũng lỗ 69,5 tỷ đồng trong quý 4/2018 là Saigonbank. Nguyên nhân do chi phí hoạt động tăng cao và trích lập dự phòng rủi ro lớn. Tuy nhiên mức lỗ của quý 4/2018 vẫn thấp hơn nhiều so với mức lỗ 159,8 tỷ đồng của cùng kỳ năm 2017.

Một trường hợp khác là VietCapital Bank. Báo cáo tài chính hợp nhất quý 4/2018 của ngân hàng này ghi nhận mức lỗ 26,3 tỷ đồng trong quý 4/2018, cao gấp gần 4 lần so với mức lỗ 762 triệu đồng của cùng kỳ năm 2017. Song nguyên nhân chủ yếu dẫn đến mức lỗ trên của nhà băng này không phải là nợ xấu hay tín dụng giảm, mà do hoạt động kinh doanh ngoại hối lỗ tới 83,86 tỷ đồng...

Ngoài ra, một số ngân hàng khác tuy không lỗ, song lợi nhuận quý 4 cũng sụt giảm mạnh so với cùng kỳ do chi phí dự phòng rủi ro tăng mạnh vì nợ xấu.

Theo giới chuyên môn, việc nhiều ngân hàng lãi ít hơn, thậm chí là lỗ trong quý 4/2018 cũng không có gì là lạ và thậm chí sẽ còn tiếp diễn trong thời gian tới, một phần do các ngân hàng đang đẩy mạnh mua lại nợ xấu đã bán cho VAMC để tự xử lý bằng dự phòng rủi ro. Tuy nhiên, không thể phủ nhận là nợ xấu tại một số ngân hàng đang có chiều hướng gia tăng sau nhiều năm tăng trưởng tín dụng nóng vừa qua.

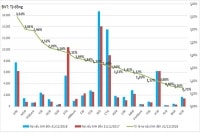

Báo cáo của NHNN mới đây cho thấy, đến cuối năm 2018 tỷ lệ nợ xấu nội bảng của hệ thống TCTD đã giảm nhẹ về mức 1,89% từ mức 1,99% của cuối năm 2017. Tuy nhiên theo giới chuyên môn, mặc dù tỷ lệ nợ xấu giảm nhẹ, song số dư nợ xấu tuyết đối trong hệ thống vẫn tiếp tục tăng. Thậm chí nếu tính cả nợ xấu đã bán cho VAMC và nợ xấu tiềm ẩn, tỷ lệ nợ xấu vẫn còn rất cao, lên tới 6,5%.

“Nợ xấu cao sẽ bào mòn lợi nhuận của các nhà băng. Lợi nhuận thấp chẳng những khiến các nhà băng không có nguồn tích lũy để tăng vốn mà việc tìm kiếm các cổ đông mới cũng khó khăn hơn. Trong khi lộ trình áp dụng chuẩn Basel II đã đến gần”, một chuyên gia cho biết và nhấn mạnh, xử lý nợ xấu vẫn là một trong những ưu tiên hàng đầu của hệ thống TCTD trong năm nay và các nhà băng có thể sẽ phải hy sinh lợi ích trước mắt (giảm lợi nhuận, tăng trích lập dự phòng rủi ro) để phát triển bền vững hơn trong tương lai.