Mặc dù đóng một vai trò quan trọng trong tiến trình xử lý nợ xấu của các TCTD, song khả năng của Cty Quản lý tài sản của các TCTD (VAMC) bị hạn chế vì thiếu nguồn lực.

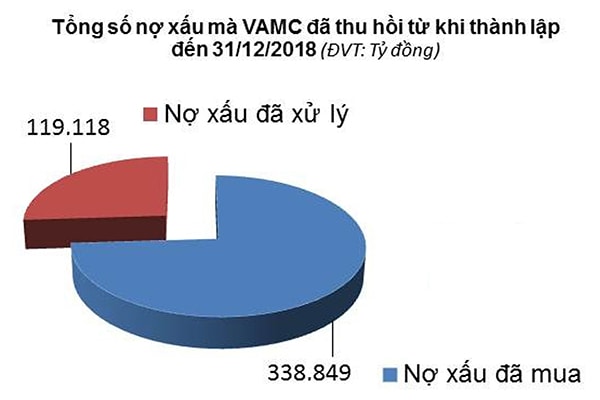

Kể từ khi thành lập đến đến hết 31/12/2018, VAMC đã mua được 338.849 tỷ đồng nợ gốc nội bảng bằng trái phiếu đặc biệt với giá mua nợ 307.567 tỷ đồng, góp phần đưa nợ xấu nội bảng của các TCTD giảm từ 17% cuối năm 2012 xuống dưới 2%.

Tổng số nợ mà VAMC đã mua và thu hồi từ khi thành lập đến hết ngày 31/12/2018

Kho “tạm trữ” nợ xấu

Khẳng định vai trò quan trọng của VAMC, TS.Nguyễn Trí Hiếu – chuyên gia tài chính đánh giá, VAMC là một mô hình đặc biệt, chưa có tiền lệ trên thế giới để xử lý nợ xấu mà không dùng nguồn ngân sách. Thông qua việc phát hành trái phiếu đặc biệt để mua nợ, VAMC đã góp phần đánh tan “cục máu đông” nợ xấu để khơi thông dòng tín dụng chảy vào nền kinh tế.

Có thể bạn quan tâm

11:02, 17/02/2019

10:20, 24/01/2019

16:37, 13/01/2019

13:05, 09/01/2019

07:19, 18/12/2018

06:40, 29/11/2018

Tuy nhiên, theo TS.Trần Du Lịch- Thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia, việc bán nợ xấu cho VAMC để thu về trái phiếu đặc biệt không giúp các ngân hàng trút được gánh nặng nợ xấu, mà trước mắt chỉ có thể đưa được nợ xấu từ nội bảng ra ngoại bảng. Các TCTD vẫn phải có “trách nhiệm” với khoản nợ xấu đã bán cho VAMC như vẫn phải trích lập dự phòng rủi ro 20% cho trái phiếu đặc biệt và phải phối hợp với VAMC để xử lý khoản nợ đã bán.

Năm 2018, VAMC mua nợ theo giá thị trường đạt 2.943 tỷ đồng, thấp hơn mục tiêu 3.500 tỷ đồng. Do thiếu vốn, VAMC chỉ đặt mục tiêu mua 4.000 tỷ đồng nợ xấu theo giá trị thị trường trong năm nay.

Đồng quan điểm, một chuyên gia phân tích, việc VAMC mua nợ xấu bằng trái phiếu đặc biệt không phải là xử lý nợ thực chất, mà chỉ là tạm thời chuyển một khoản nợ sang cho VAMC cất trữ trong 5 năm. Để xử lý nợ xấu về chất phải có dòng tiền thật được tạo ra từ con nợ, chứ không phải từ nguồn thứ cấp nào khác. Tuy nhiên, việc mua nợ bằng trái phiếu đặc biệt của VAMC không tạo ra dòng tiền này.

Trên thực tế, do nhiều khó khăn, ràng buộc, nên lũy kế từ khi thành lập đến 31/12/2018, VAMC mới chỉ phối hợp với các TCTD thu hồi nợ được 119.118 tỷ đồng. Bởi vậy, tỷ lệ nợ xấu nội bảng theo báo cáo của NHNN đã giảm xuống mức 1,89% cuối năm 2018, nhưng theo Thống đốc NHNN Lê Minh Hưng, nếu tính cả nợ đã bán cho VAMC và nợ xấu tiềm ẩn thì tỷ lệ này vẫn lên tới 6,5%.

Năng lực yếu vì thiếu nguồn lực

Mặc dù ngay từ buổi đầu thành lập, VAMC cũng có chức năng mua nợ xấu theo giá thị trường bằng nguồn vốn không phải trái phiếu đặc biệt. Tuy nhiên, do vốn điều lệ chỉ vỏn vẹn 500 tỷ đồng, cộng thêm khá nhiều ràng buộc như các khoản nợ xấu phải được đánh giá có khả năng thu hồi đầy đủ số tiền mua nợ xấu, tài sản bảo đảm của khoản nợ xấu có khả năng phát mại, khách hàng vay có khả năng trả nợ… nên chức năng này của VAMC gần như không được thực hiện.

Mãi đến năm 2015, khi vốn điều lệ của VAMC được nâng lên 2.000 tỷ đồng và NHNN cũng cho phép VAMC được phát hành trái phiếu mua nợ theo giá trị thị trường, thì nghiệp vụ này mới được đẩy mạnh hơn, nhưng vẫn chưa được như kỳ vọng. Bởi vậy đến nay, VAMC mới chỉ mua được 20 khoản nợ theo giá thị trường với giá trị 5.960 tỷ đồng.

Tuy nhiên theo TS. Nguyễn Trí Hiếu, không nên đổ lỗi cho VAMC vì đây chỉ là công cụ được đặt ra để xử lý tạm thời nợ xấu. Thực chất, VAMC chưa được trang bị đầy đủ như một cơ quan xử lý nợ xấu. “Với vốn mỏng, nhân lực yếu, pháp lý chưa cụ thể thì khó kỳ vọng Cty này có thể gỡ được nhiều nút thắt xử lý nợ xấu của cả hệ thống ngân hàng.

Ông Nguyễn Tiến Đông - Chủ tịch HĐTV VAMC cũng cho rằng, mặc dù hoạt động mua, bán nợ theo giá thị trường đã được đẩy mạnh hơn trong năm 2018 khi đạt 2.943 tỷ đồng, cao hơn mức 2.939 tỷ đồng của năm 2017, nhưng vẫn còn thấp so với mục tiêu mua 3.500 tỷ đồng nợ xấu. Nguyên nhân chủ yếu do VAMC thiếu 3.000 tỷ đồng vốn điều lệ được cấp theo quy định tại Đề án 1058. Vì vậy, NHNN cần tăng cường nguồn lực về vốn, công nghệ, nhân lực cho VAMC theo Đề án cơ cấu lại các TCTD gắn với xử lý nợ xấu.

Tuy nhiên theo TS. Cấn Văn Lực – Chuyên gia kinh tế trưởng của BIDV, vấn đề mấu chốt nhất vẫn là thị trường mua bán nợ. “Cần xây dựng được thị trường hoàn chỉnh để các hoạt động mua bán nợ diễn ra công khai, minh bạch, sôi nổi. Bên cạnh đó, cần có cả thị trường thứ cấp để có thể mua đi bán lại không chỉ nợ xấu mà cả nợ bình thường. Qua đó, câu chuyện liên quan đến mua bán nợ xấu theo giá thị trường mới được thực hiện tốt hơn”, ông Lực nhấn mạnh.

Kỳ III: Cuộc chiến nợ xấu còn nhiều cam go