Tín dụng - Ngân hàng

Các ngân hàng đang trích lập dự phòng rủi ro ra sao?

Dù nợ xấu nội bảng đang tăng, nhưng một số ngân hàng đã nhẹ tay trong trích lập dự phòng quý II để ghi nhận lợi nhuận bán niên tích cực…

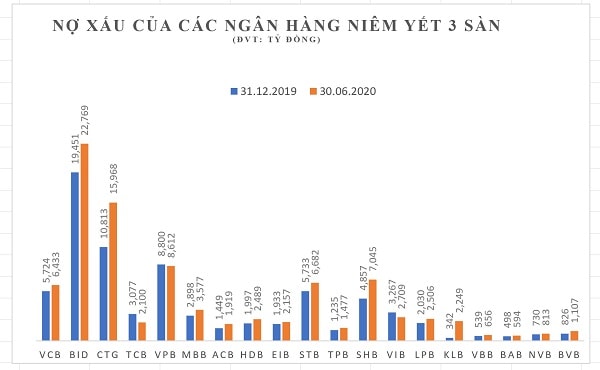

Theo thống kê của DĐDN, chỉ tính riêng nợ xấu của ngân hàng đang niêm yết trên cả ba sàn chính thức HSX, HNX và UPCoM, con số nợ xấu đã tăng đáng kể so với hồi đầu năm và đang ở mức hơn 91.817 tỷ đồng. Số liệu theo báo cáo tài chính (BCTC) cũng của các ngân hàng này tại 31/12/2019, tổng nợ xấu ở mức 75.172 tỷ đồng. Tức nợ xấu của các ngân hàng niêm yết đã tăng trong 6 tháng qua, lên tới hơn 16.645 tỷ đồng, tức tăng khoảng 18,12%.

(Nguồn: Tổng hợp từ các BCTC ngân hàng - NV)

Thống kê trên chưa bao gồm nợ trái phiếu VAMC của một số ngân hàng chưa tất toán xong. Ví dụ nợ trái phiếu VAMC của Vietinbank (CTG) còn 3.973 tỷ đồng, của Eximbank (EIB) còn 1.999 tỷ đồng, của Sacombank (STB) còn hơn 25.000 tỷ đồng…

Cũng theo BCTC của các ngân hàng, dẫn đầu về nợ xấu tăng tính theo tỷ lệ so với số hồi đầu năm là Kienlongbank (KLB). Nợ xấu của ngân hàng này từ mức 342 tỷ đồng, đã tăng gấp 6,5 lần lên 2.249 tỷ đồng, tập trung tại nợ có khả năng mất vốn hơn 2.145 tỷ đồng. Tỷ lệ nợ xấu nâng từ 1,02% lên 6,59%. Theo giải trình của ngân hàng, nợ nhóm 5 có gần 1.900 tỷ đồng là các khoản vay của một nhóm khách hàng với tài sản đảm bảo là cổ phiếu Sacombank được phân loại theo quyết định của NHNN. Từ đầu năm, Kienlongbank liên tục hạ giá rao bán số cổ phiếu này nhưng chưa thành công.

Rất may là Kienlongbank đã hoàn thành tất toán nợ trái phiếu VAMC vào hồi cuối năm 2019. Tuy vậy, ngân hàng vẫn có dự báo sẽ bị ảnh hưởng rất lớn đến lợi nhuận trong năm và thực tế tại quý II/2020, ngân hàng cũng đã rất mạnh tay tăng chi phí trích lập dự phòng rủi ro tín dụng với mức tăng gấp 37 lần so với cùng kỳ. Qua đó, ngân hàng chấp nhận giảm lợi nhuận từ mức trước trích lập dự phòng 125 tỷ đồng xuống chỉ còn 57 tỷ đồng.

Trong khi đó, nợ xấu VPBank giảm 2% so với đầu năm, khiến tỷ lệ giảm từ 3,42% xuống mức 3,19%. Nợ dưới tiêu chuẩn (nợ nhóm 3) giảm 11% và nợ có khả năng mất vốn (nợ nhóm 5) giảm 10%. Trái lại, nợ nghi ngờ (nợ nhóm 4) tăng 47% và đưa tỷ lệ nợ xấu đang ở mức khá cao tại cuối 30/6/2020. Cùng với đó, một số ngân hàng như ACB, HDBank, tuy có tăng nợ xấu, song tỷ lệ vẫn thuộc top thấp nhất hệ thống. BCTC của ACB ghi nhận tại ngày 30/6/2020, nợ xấu của ACB là 1.918 tỷ đồng, tăng 32% so với đầu năm nay. Tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng từ 0,54% lên 0,68%. BCTC của HDBank cũng ghi nhận nợ xấu tăng từ 1.997 tỷ đồng lên 2.489 tỷ đồng, tỷ lệ nợ xấu riêng lẻ dưới 1,1%...

Trong bảng nợ xấu của các ngân hàng niêm yết, chiếm tỷ trọng lớn vẫn là các ngân hàng quốc doanh luôn dẫn đầu số tuyệt đối về dư nợ tín dụng gồm Vietcombank, Vietinbank và BIDV. Riêng 3 ngân hàng đã có nợ xấu bán niên chiếm 1/2 tổng số nợ xấu của các tổ chức tín dụng niêm yết, ở mức 45.170 tỷ đồng. Trong 3 tổ chức này, ngân hàng đứng đầu về tăng nợ xấu là Vietinbank với mức tăng thêm hơn 5.000 tỷ đồng, nợ nhóm 3 chiếm khoảng 1/2 trong số nợ xấu tại kỳ. Tuy vậy, Vietinbank vẫn giữ tỷ lệ nợ xấu nội bảng thấp ở 1,7%.

Một vấn đề đối với Vietinbank, so với 2 “đồng đội” cùng có vốn quốc doanh khác, là tại cuối quý II/2020, đã ghi nhận lợi nhuận tăng rất mạnh nhờ hoán đổi giảm chi phí trích lập dự phòng rủi ro. BCTC Vietinbank ghi nhận lợi nhuận kinh doanh trước dự phòng rủi ro đạt 14.060 tỷ đồng, tăng 10% so với cùng kỳ năm 2019. Song nếu cộng thêm chi phí dự phòng rủi ro giảm 10,6% xuống 6.600 tỷ đồng, lợi nhuận trước thuế hợp nhất 6 tháng đầu năm của VietinBank đạt 7.460 tỷ đồng, lại tăng tới 40% so với cùng kỳ năm ngoái.

Nhóm các ngân hàng Big 4 cũng như các tổ chức tín dụng đã và đang tích cực tiến hành cơ cấu nợ, giãn nợ, không chuyển nhóm nợ cho các khách hàng bị ảnh hưởng bởi COVID – 19 theo Thông tư 01/2020/TT-NHNN. Do đó, việc lựa chọn đẩy mạnh trích lập dự phòng rủi ro là để đề phòng nợ xấu có thể tăng mạnh những quý cuối năm nay và cả năm tới, hoặc giảm trích lập dự phòng để có lợi nhuận theo đánh giá đang tùy thuộc vào mục đích riêng của từng ngân hàng ở từng quý, kỳ báo cáo tài chính khác nhau.

Nhìn chung, nợ xấu tăng ngay cả khi các ngân hàng đang được phép “trì hoãn” nhảy nợ là một tín hiệu không mấy tích cực với các tổ chức tín dụng khi COVID-19 chưa thể kiểm soát và hệ lụy với khách hàng của họ vẫn còn phía trước.

Có thể bạn quan tâm

Nợ xấu chưa bị che giấu sẽ gia tăng

05:00, 07/08/2020

DIỄN ĐÀN TÀI CHÍNH TUẦN TỪ 27/7- 1/8: Rào cản nào "ngáng chân" xử lý nợ xấu?

11:30, 01/08/2020

NHIỀU VƯỚNG MẮC XỬ LÝ NỢ XẤU NGÂN HÀNG: Nợ xấu nhà đất và cuộc “tháo chạy” của các nhà băng

11:30, 31/07/2020

Trích lập dự phòng rủi ro nợ xấu chưa hẳn là “của để dành”

15:30, 19/06/2020