Tín dụng - Ngân hàng

Chạy đà “phá bom” nợ xấu

Mặc dù tỷ lệ nợ xấu vẫn đang trong mức kiểm soát, song với các tổ chức tín dụng (TCTD), nợ xấu đang là “trái bom” ngày càng khó xử lý hơn.

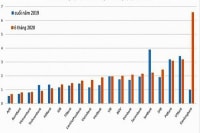

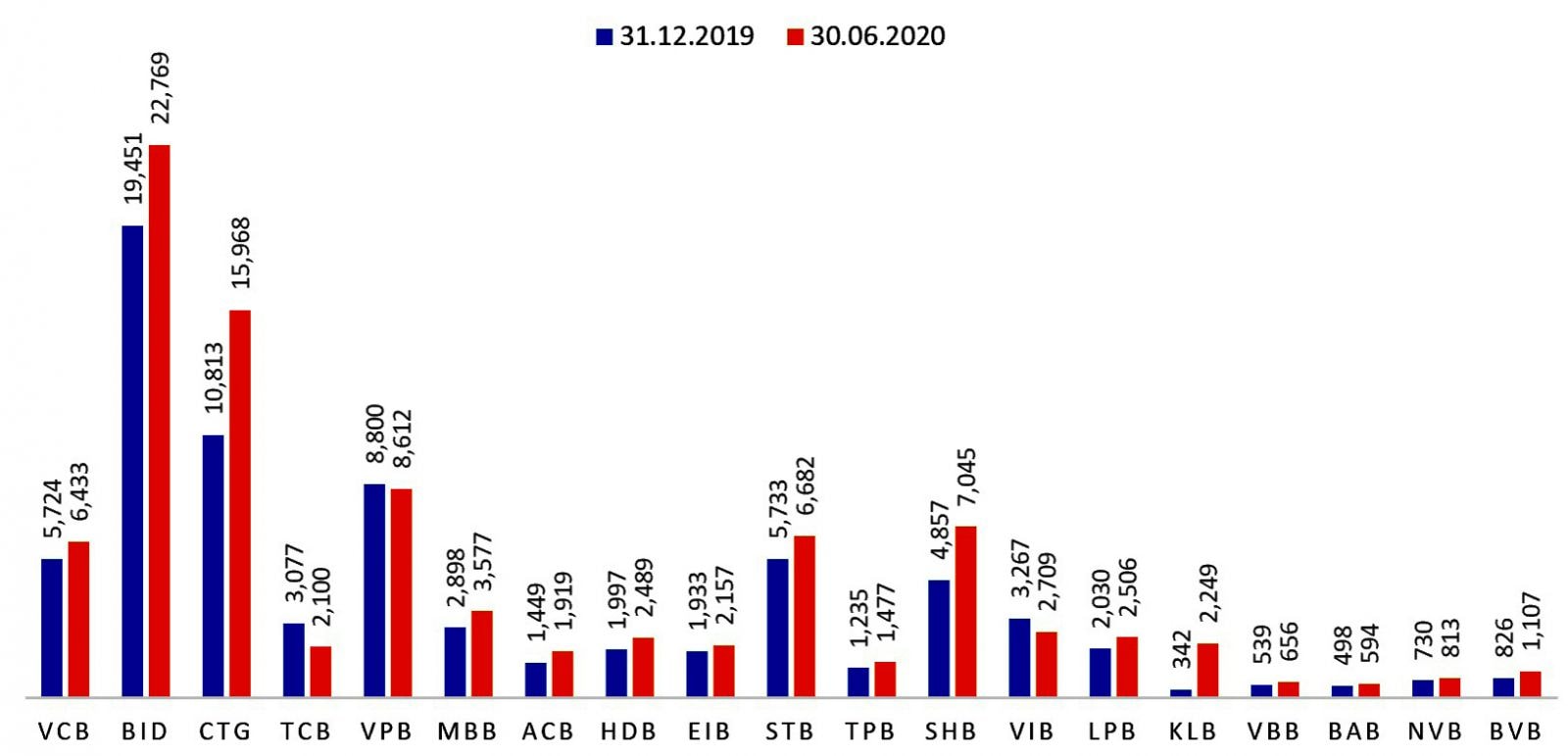

Nợ xấu của các ngân hàng niêm yết 3 sàn tại 30/6/2020 (Nguồn: BCTC của các Ngân hàng- PV Tổng hợp)

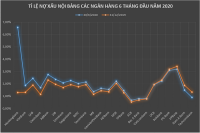

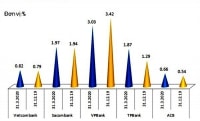

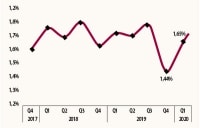

Theo NHNN, tính đến hết tháng 8/2020, tỷ lệ nợ xấu nội bảng của toàn hệ thống tiếp tục được duy trì ở mức dưới 2%.

Nợ xấu tạm trong tầm kiểm soát

Tổng số nợ xấu trung bình được xử lý/tháng cao hơn, thậm chí gấp đôi kết quả xử lý trước khi Nghị quyết 42/2017/QH14 có hiệu lực. Và khách hàng cũng chủ động hợp tác hơn trong việc trả nợ cho TCTD.

Tình hình nợ xấu chung của hệ thống cho thấy có vẻ như vấn đề vẫn đang trong kiểm soát, và thậm chí có nhiều điểm tích cực dần lên.

Tất nhiên, số liệu trên chưa bao gồm nợ phát sinh tương lai, đặc biệt từ 321 nghìn tỷ đồng của 271 nghìn khách hàng mà các TCTD đã cơ cấu lại thời hạn trả nợ tính đến 14/9/2020. Chưa kể nợ xấu có thể phát sinh trong dư nợ 1,18 triệu tỷ đồng đã được miễn, giảm lãi vay hay ở doanh số vay mới lũy kế tới nay 1,6 triệu tỷ đồng mà 310.000 khách hàng đã vay.

Dù vậy, trong 6 tháng đầu 2020, nợ xấu của nhiều nhà băng tăng nhanh so với cùng kỳ 2019, như KienlongBank tăng 5,5 lần, VIB (29%), LienVietPostBank (24%), BacABank (19%), Vietcombank (11%)…

Nan giải nguồn lực xử lý

Phát mãi, bán đấu giá nợ, tài sản để thu hồi nợ… là những giải pháp chính đang được các TCTD ưu tiên xử lý nợ xấu.

Theo đánh giá của các chuyên gia, những giải pháp này thường sẽ có hiệu quả khi thị trường còn dồi dào nguồn lực, các Công ty quản lý nợ và khai thác tài sản (AMC) của các nhà băng còn có điều kiện để tìm kiếm người mua. Song COVID-19 đã khiến nhiều nhà đầu tư “tay to” còn tiền chọn phương án đứng ngoài quan sát, chờ giá tài sản đi xuống thấp hơn...

Một loạt các đợt rao bán đấu giá tài sản ế ẩm, dù tài sản đảm bảo thuộc hàng hiếm, đất vàng. Điều này cho thấy cửa bán tài sản thu hồi nợ ngày càng hẹp hơn. Chẳng hạn, Sacombank đã phải rao bán lần thứ 9 khoản nợ của Công ty CP Ngọc Sương…

Theo một chuyên gia tài chính, khi các tài sản xuống giá đến một mức độ nhất định, các “cá mập” sẽ mua lại các tài sản bất động sản đại hạ giá, hoặc mua lại các doanh nghiệp có tiềm năng nhưng làm ăn khó khăn. “Nợ xấu của hệ thống ngân hàng bước qua 2021 mới có thể bắt đầu hết “ẩn”- và hiển lộ dần trong tổng nợ nội bảng, phân loại nhảy vọt sẽ là nhóm nợ 4,5. Đây mới thực sự là quả bom rủi ro của các ngân hàng.

Có thể bạn quan tâm

Cần sớm có sàn giao dịch nợ xấu

11:30, 19/08/2020

Diệp Bạch Dương nợ xấu hàng ngàn tỷ đồng tại Agribank

23:27, 17/09/2020

eMagazine: Gỡ “nút thắt” xử lý nợ xấu

06:00, 17/08/2020

Nợ xấu chưa bị che giấu sẽ gia tăng

05:00, 07/08/2020

DIỄN ĐÀN TÀI CHÍNH TUẦN TỪ 27/7- 1/8: Rào cản nào "ngáng chân" xử lý nợ xấu?

11:30, 01/08/2020

NHIỀU VƯỚNG MẮC XỬ LÝ NỢ XẤU NGÂN HÀNG: Nợ xấu nhà đất và cuộc “tháo chạy” của các nhà băng

11:30, 31/07/2020

NHIỀU VƯỚNG MẮC XỬ LÝ NỢ XẤU NGÂN HÀNG: “Nhiệm vụ kép đặc thù” của hệ thống tín dụng

11:30, 30/07/2020

Nỗi lo gia tăng nợ xấu ngân hàng

12:01, 18/06/2020