Tín dụng - Ngân hàng

Chờ phục hồi năng lực… trả nợ

Nhiều chuyên gia cho rằng, đã đến lúc các ngân hàng cần xem xét lại lợi ích của các bên trong việc xử lý nợ xấu.

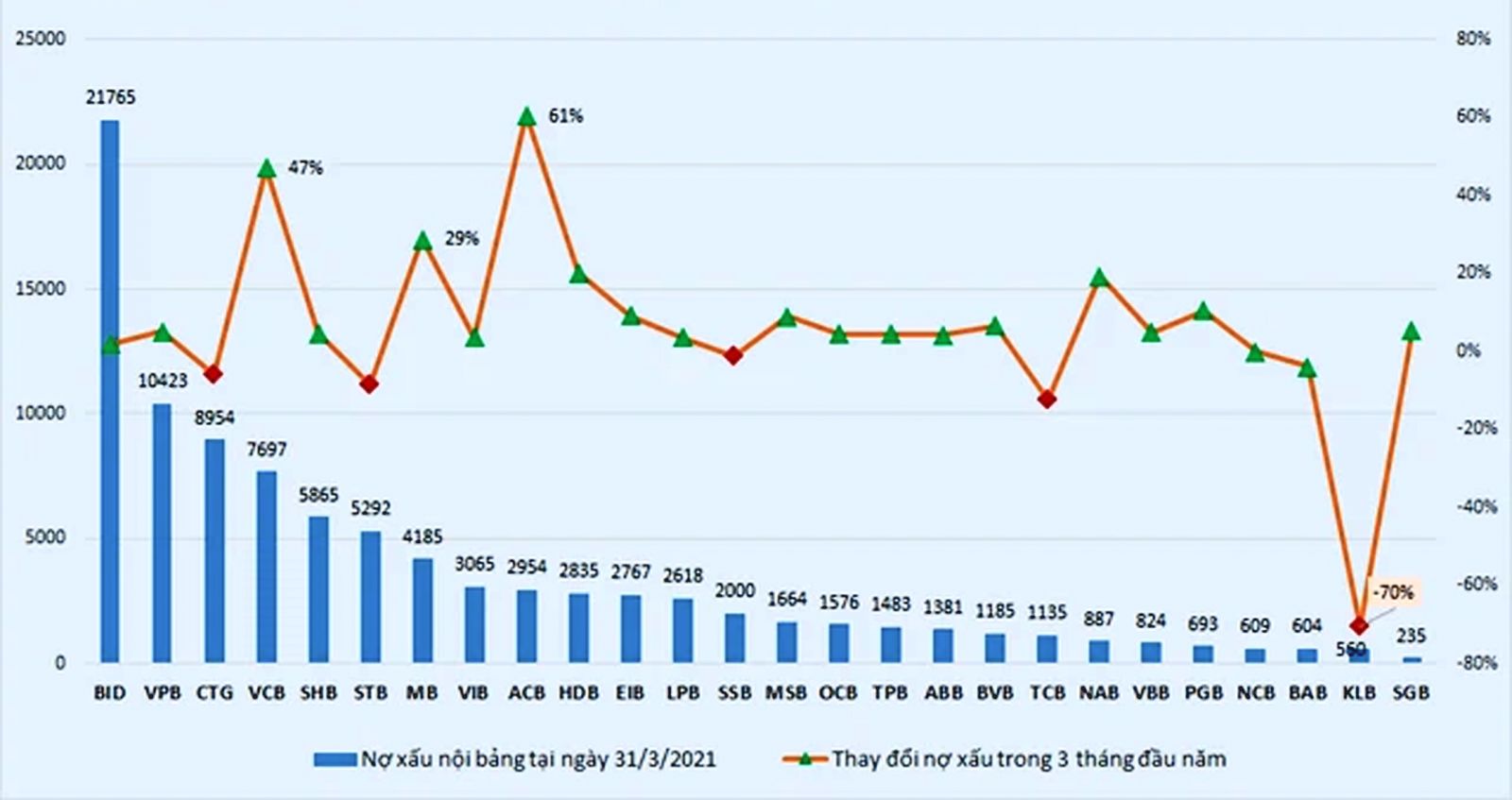

Tỷ lệ nợ xấu của các ngân hàng trong quý 1/2021. Nguồn: BCTC

Giới chuyên môn cho rằng, trong khi các ngân hàng sẽ mất nhiều chi phí, thời gian dài xử lý nợ xấu nhằm thu hồi được vốn, điều quan trọng nhất mà các ngân hàng cần triển khai ngay từ bây giờ là chủ động phòng ngừa rủi ro tín dụng.

Phòng ngừa rủi ro tín dụng

Ông Nguyễn Lê Ngọc Hoàn, Chuyên gia tài chính cho biết, làn sóng COVID-19 thứ tư trở lại đang khiến nợ xấu có nguy cơ bùng phát khi nhiều tổ chức, cá nhân sẽ bị kiệt sức chống chịu và cạn nguồn thu nhập, giảm khả năng trả nợ. Thay vì báo lãi cao, ngân hàng có thể tăng trích lập dự phòng tối đa để phòng các tình huống xấu.

Bên cạnh đó, Công ty CP Chứng khoán Vietcombank (VCBS) nhận định, theo quy định của Thông tư 03/2021/TT-NHNN với việc cho phép cơ cấu lại các khoản nợ phát sinh trong giai đoạn từ ngày 23/01/2020 đến 10/06/2020, các ngân hàng thương mại có thể xem xét mở rộng lượng dư nợ tái cơ cấu với thời hạn giãn nợ tối đa 12 tháng.

Đối với các khoản cho vay mới, ngân hàng cũng cần lường trước các rủi ro và không chạy đua cho vay nhằm tăng trưởng tín dụng bằng mọi giá. Hiện tăng trưởng tín dụng của nền kinh tế trong 5 tháng đầu năm nay đã đạt 4,67%. Ở cùng kỳ năm trước, con số này chỉ đạt chưa tới 2%. Một số các ngân hàng thương mại còn sắp cạn room tín dụng. Trong khi, tỷ lệ hấp thu vốn tín dụng của nền kinh tế và tốc độ chu chuyển vốn trong nền kinh tế vẫn bị giới chuyên môn còn rất thấp.

Khoan sức doanh nghiệp

Theo Tổng cục Thống kê, trong 5 tháng đầu năm nay, có 59.800 doanh nghiệp tạm ngừng kinh doanh. Trong đó, 31,8 nghìn doanh nghiệp tạm ngừng kinh doanh có thời hạn, tăng 22,3% so với cùng kỳ năm trước; 20 nghìn doanh nghiệp ngừng hoạt động chờ giải thể, tăng 20,7%; 8 nghìn doanh nghiệp hoàn tất thủ tục giải thể, tăng 32,3%. Như vậy trung bình mỗi tháng có gần 12 nghìn doanh nghiệp rút lui khỏi thị trường.

Đợt COVID-19 thứ tư càng khiến nhiều doanh nghiệp khó khăn (ảnh: Giao dịch tại BIDV Bắc Giang)

Số doanh nghiệp phá sản và giải thể đang tăng cao hơn cùng kỳ năm ngoái, cho thấy khó khăn của doanh nghiệp. Và số lượng này dự báo sẽ còn tăng mạnh hơn nữa do đợt COVID-19 thứ tư đang diễn ra.

TS. Trần Du Lịch cho rằng, một khi tình hình tài chính doanh nghiệp và tài chính cá nhân còn khó khăn vì đại dịch, thì vấn đề "căn cốt" vẫn là phải làm sao để họ khôi phục sản xuất kinh doanh, khôi phục nguồn thu nhập thì mới có nguồn vốn trả nợ ngân hàng. Phải chăng đây là lúc các ngân hàng cần xem xét lợi ích các bên một cách tổng thể?

Có thể bạn quan tâm