Tín dụng - Ngân hàng

Lạm phát kéo lãi suất cuối năm

Trong bối cảnh lạm phát toàn cầu ngày càng tăng, áp lực lạm phát với Việt Nam không còn là nỗi lo xa. Điều này có nguy cơ gây sức ép đối với lãi suất.

>>> Doanh nghiệp nào hưởng lợi từ cấp bù lãi suất

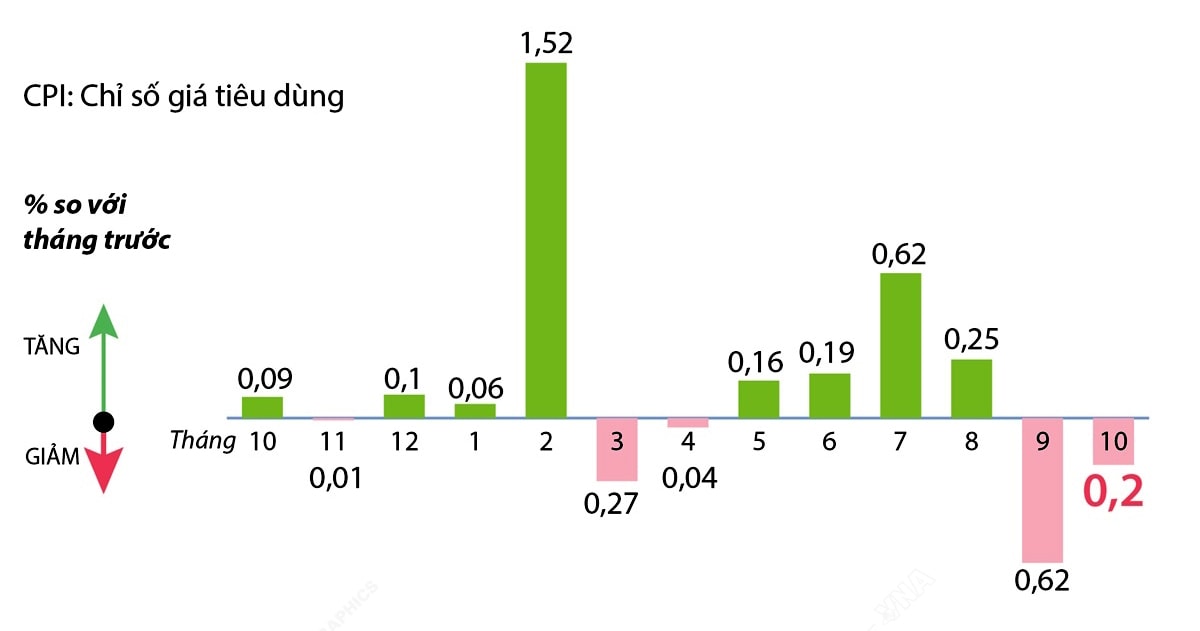

Chỉ số giá tiêu dùng (CPI) tháng 10 của Việt Nam đã tăng tới tăng 1,67% so với cùng kỳ năm 2020.

Chi số CPI tháng 10/2021 tăng 1,67% so với cùng kỳ năm 2020.

Thách thức lạm phát

Lạm phát năm 2021 của Việt Nam được dự báo sẽ tăng 2,5-2,7% do sức cầu hiện rất yếu và vòng quay tiền rất chậm, khoảng 0,65 lần so với thời kỳ cao điểm là 2 lần. Sức cầu yếu khiến Việt Nam rơi vào thế lưỡng nan vì việc phục hồi kinh tế sẽ khó khăn hơn và trọng tâm phục hồi sẽ cần nhắm vào việc kích cầu (cả ở phía cầu tiêu dùng lẫn phía sản xuất). Cầu yếu và vòng quay tiền chậm sẽ giúp kiểm soát lạm phát thấp trong ngắn hạn, nhưng gây áp lực lâu dài lên lạm phát.

TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn chính sách tài chính-tiền tệ quốc gia, cho rằng: “Cung tiền tăng vừa phải nhưng nếu hiệu quả sử dụng vốn thấp sẽ tạo áp lực dài hạn lên lạm phát; đồng thời dòng tiền rẻ có cơ hội chảy vào các khu vực kinh tế phi sản xuất như bất động sản, chứng khoán, tiền kỹ thuật số… tạo thêm sự rủi ro”.

Ngoài ra, nhiều mặt hàng tăng giá càng tạo thêm áp lực lạm phát cao năm tới.

[Hỗ trợ lãi suất để đưa 1 triệu tỷ đồng vào nền kinh tế hiệu quả]

Lãi suất sẽ ra sao?

TS. Cấn Văn Lực cho rằng, bên cạnh thách thức lạm phát bởi chi phối giá đầu vào nguyên liệu tăng cao, chưa tính chi phí logistics, thì Việt Nam vẫn có những yếu tố tích cực để kiềm giữ lạm phát. Song dư địa tiền tệ không còn rộng để tăng hỗ trợ như kỳ vọng, các nhà điều hành theo đó không thể không thận trọng với lạm phát và cần có giải pháp tăng vòng quay tiền trong kinh tế thực, kiểm soát tiền vào các khu vực dễ rủi ro.

Trong khi đó, TS. Phạm Thế Anh lưu ý sự chênh lệch, đi ngược song hành của CPI và GDP điều chỉnh, cho thấy mối nguy về sức cầu, mặc dù vẫn yếu, nhưng áp lực lạm phát ngày càng lớn. Ông cho rằng việc thận trọng với bơm tiền từ phía tiền tệ để tránh “đau lâu dài” cho nền kinh tế là cần thiết.

Tuy vậy, vẫn có không ít quan điểm cho rằng với bức tranh lợi nhuận tích cực 9 tháng đầu năm nay của các nhà băng, cùng với đó, áp lực nợ xấu trên toàn hệ thống không quá lớn, các ngân hàng vẫn còn dư địa để hạ tiếp lãi vay, trong trường hợp chưa có gói cấp bù lãi suất. Ngoài ra, SSI cho rằng, tuy không gian cho chính sách tiền tệ đang bị thu hẹp, nhưng có thể hỗ trợ nền kinh tế thông qua tăng hạn mức tín dụng đối với các ngân hàng trong tháng 11 hoặc xem xét có các ưu đãi về lãi suất cho vay đối với doanh nghiệp và người dân bị ảnh hưởng do dịch COVID-19.

Có thể bạn quan tâm