Tín dụng - Ngân hàng

Ngân hàng Big 4 đua tăng vốn

Việc tăng vốn cho các NHTM, đặc biệt là nhóm Big 4, được xem là yêu cầu cấp thiết để tăng năng lực tài chính, giữ vững lành mạnh của hệ thống và đáp ứng nhu cầu vốn của nền kinh tế.

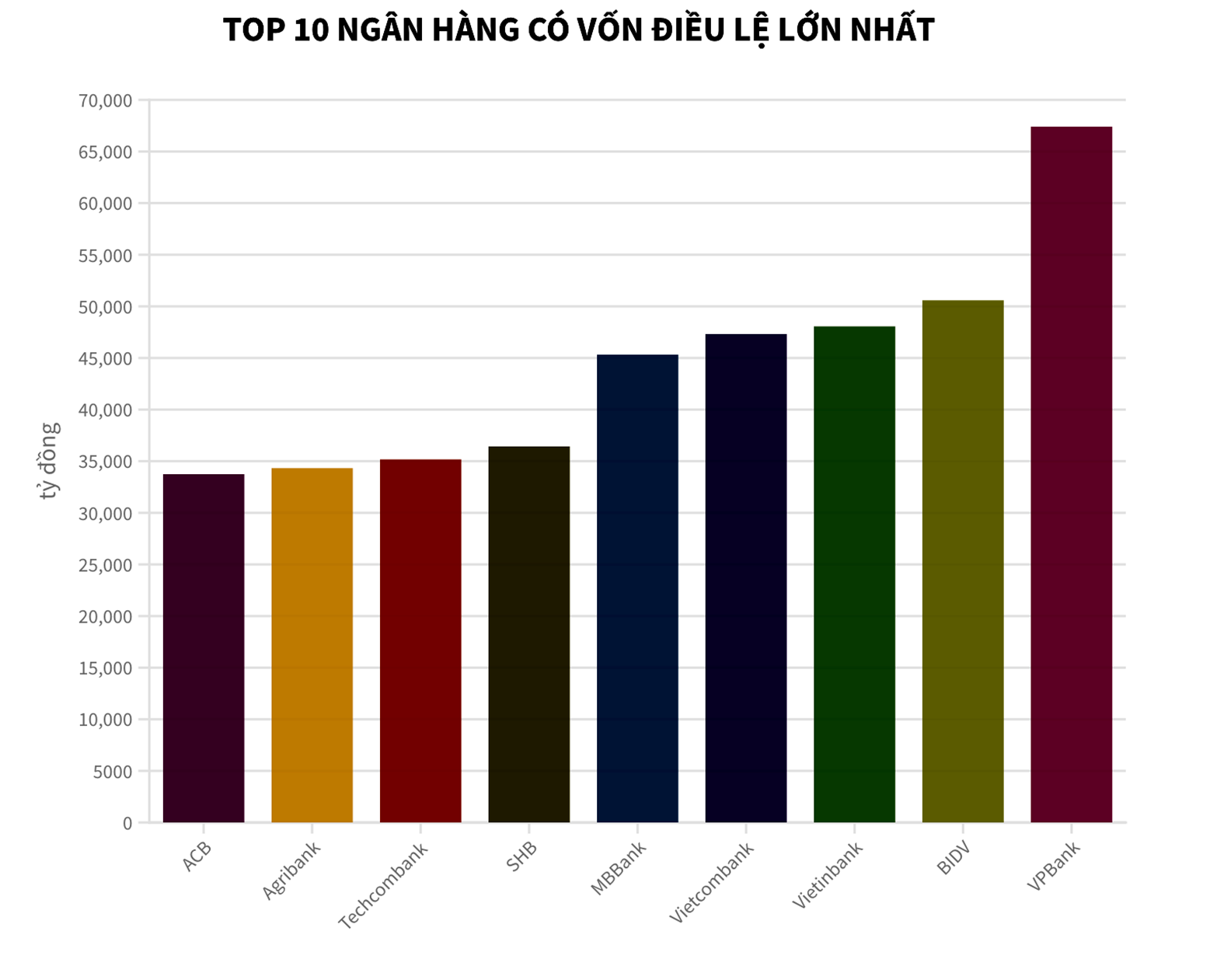

Ngân hàng Nhà nước vừa sửa đổi vốn điều lệ của VPBank thành hơn 67.434 tỷ đồng, vượt nhóm 4 ngân hàng quốc doanh gồm BIDV, VietinBank, Vietcombank, Agribank.

>> Vượt rủi ro thanh khoản năm 2023

Năm 2023, một trong những nhiệm vụ mà Thủ tướng Chính phủ giao cho ngành ngân hàng là khẩn trương tăng vốn điều lệ cho các NHTM đã được cấp có thẩm quyền cho phép.

Thêm nguồn lực cho Agribank

Cuối năm 2022, Bộ trưởng Bộ Tài chính Hồ Đức Phớc cho biết, trong năm 2023, dự toán ngân sách sẽ có phần bổ sung vốn điều lệ cho Agribank là 6.753 tỷ đồng. Bộ đã trình Chính phủ trình Quốc hội ban hành Quyết định bổ sung vốn điều lệ cho ngân hàng này. Trước đó, Bộ Tài chính đã cấp bổ sung 3.500 tỷ đồng cho Agribank.

Theo ông Phạm Đức Ấn, Chủ tịch HĐTV Agribank, năm 2022, ngân hàng có tăng trưởng tín dụng ở mức thấp so với bình quân hệ thống do vốn điều lệ thấp. Do đó, với quy mô tín dụng hiện tại, Agribank không còn đảm bảo hệ số an toàn vốn tối thiểu để tăng trưởng tín dụng. Agribank rất mong đợi được tạm ứng cấp vốn mới như dự toán để có nguồn lực phục vụ nhu cầu vốn của nền kinh tế, đặc biệt là lĩnh vực tam nông.

Vốn điều lệ được cấp mới cũng chỉ đủ để Agribank nhích tăng trưởng tín dụng năm nay, chứ chưa giải quyết được câu chuyện dài hạn khi trong nhóm Big 4, Agribank là ngân hàng duy nhất sau gần 2 thập kỷ vẫn lỡ hẹn cổ phần hóa. Agribank từng muốn giải tỏa các nút thắt cổ phần hóa bằng kiến nghị bán vốn một phần cho nội bộ cán bộ nhân viên, nhưng không được thực hiện.

>>Sửa cách tính LDR hỗ trợ ngân hàng "vượt ải" thanh khoản

Với Quyết định 1479/QĐ-TTg phê duyệt kế hoạch sắp xếp lại DNNN, doanh nghiệp có vốn nhà nước giai đoạn 2022 - 2025, Agribank thuộc danh sách các đơn vị thực hiện cổ phần hóa, tỷ lệ vốn mà Nhà nước dự kiến nắm giữ sau cổ phần hóa là từ 65% vốn trở lên. Đây có lẽ là hướng đi duy nhất về dài hạn để sau 2023, câu chuyện tăng vốn của Agribank không còn cứ “cấp thiết” và kiến nghị bổ sung ngân sách theo từng năm.

Cần bộ đệm vốn dày

Tính đến tháng 10/2022, hệ số CAR của các NHTM Nhà nước của Việt Nam chỉ đạt 9,04%, rất thấp so với nhiều quốc gia trong khu vực. Trong khi đó, với thị phần tuy đã giảm, nay chỉ giữ khoảng 40% (so với hơn 50% trước đây), các NHTM Nhà nước vẫn có vai trò hết sức quan trọng, đặc biệt trong việc giữ vững điều tiết tín dụng, tiền tệ, góp phần ổn định lạm phát và nâng đỡ tăng trưởng. Để đảm bảo được vai trò đó, các NHTM Nhà nước phải có thanh khoản dồi dào, bộ đệm vốn dày, phải cạnh tranh hiệu quả với sự vươn lên ngày càng mạnh mẽ của nhóm NHTMCP.

Các Ngân hàng Bi 4 đều có phương án tăng vốn để đáp ứng nhu cầu vốn và tăng năng lực cạnh tranh. Ảnh minh họa

Theo chủ trương tại Quyết định số 689/QĐ-TTg, chiếu với tỷ lệ sở hữu Nhà nước đang nắm tại BIDV 80,9% vốn, thì câu chuyện tăng vốn của BIDV sẽ gồm “nhiều cửa”: Tiếp tục tăng vốn điều lệ từ nguồn lợi nhuận sau thuế, sau trích lập các quỹ năm 2022 theo tinh thần Nghị quyết 43/2022/QH15 ngày 11/1/2022 của Quốc hội, để tăng nguồn lực tài chính, đảm bảo chỉ số an toàn vốn cho các NHTMNN nếu được Chính phủ, Bộ Tài chính và NHNN cho phép - như kiến nghị của chính BIDV. Ngoài ra, tiếp tục tìm kiếm đối tác phù hợp để triển khai thoái vốn Nhà nước với dư địa/tỷ lệ vốn sở hữu còn rất rộng.

Tương tự như vậy, Vietcombank đã có những động thái hết sức cụ thể khi thông qua tờ trình tăng vốn điều lệ ngay trong nội dung ĐHĐCĐ 2023 vào đầu năm nay. Vietcombank dự kiến sẽ phát hành tối đa gần 2,77 tỷ cổ phiếu, tương đương tăng vốn điều lệ thêm tối đa 58,4%. Vốn điều lệ hiện tại của ngân hàng là 47.325 tỷ đồng, mức vốn tối đa nếu phát hành thành công của ngân hàng là 75.000 tỷ đồng, vượt qua VPBank.

Hiện tại, Nhà nước đang nắm 74,8% vốn tại Vietcombank và về lâu dài như các Quyết định của Thủ tướng, vẫn có khả năng Nhà nước sắp xếp, tiếp tục thoái vốn. Tuy nhiên một chuyên gia đánh giá Vietcombank là một trong những “gà đẻ trứng vàng” chia cổ tức và đóng góp ngân sách tích cực. Do đó, việc thoái vốn Vietcombank trước mắt, thậm chí đến 2025 cũng có thể chưa diễn ra.

Trong khi đó, VietinBank trong những năm qua cũng như Agribank, khá khó về tăng trưởng tín dụng do vốn điều lệ thấp và CAR thấp, nhưng đã có sự cải thiện sau đợt tăng vốn 2022, nhờ đó tăng trưởng quy mô tín dụng và thu về lợi nhuận cao, đóng góp tích cực cho ngân sách.

Năm 2023, bài toán tăng vốn sẽ trở lại với VietinBank bởi ngoài điều kiện tăng nguồn lợi nhuận sau thuế, sau trích lập các quỹ, Nhà nước hiện nắm 64,46% và sẽ tiếp tục duy trì tỷ lệ này, nên sẽ không có “cửa” từ thoái vốn.

Có thể nói các NHTM Nhà nước đang tích cực có các động thái để được tăng vốn. Dĩ nhiên, việc tăng vốn này trong kế hoạch, lộ trình. Trong bối cảnh thanh khoản của hệ thống tài chính Việt Nam, tương tự như vấn đề của toàn cầu, luôn tiềm ẩn rủi ro, Tổng giám đốc một ngân hàng trong nhóm Big 4, mong được phê duyệt tăng vốn sớm, giúp ngân hàng củng cố bệ đỡ vững chắc.

| Trong hệ thống, hiện tại VPBank lần đầu tiên đang giữ ngôi quán quân về vốn điều lệ (67.434 tỷ đồng), kế tiếp lần lượt là BIDV (50.585 tỷ đồng), VietinBank (48.058 tỷ đồng) và Vietcombank (47.325 tỷ đồng) rồi mới đến MBB, Techcombank, ACB, SHB, VIB, HDBank, SeaBank, Sacombank, TPBank, MSB… Thách thức cạnh tranh đang khá rõ ràng. |

Có thể bạn quan tâm