Tín dụng - Ngân hàng

"Dấu ấn" trái phiếu và thị trường bất động sản tác động lên lợi nhuận ngân hàng

Bất chấp một số NHTM công bố kết quả kinh doanh tăng trưởng cao, lợi nhuận của toàn ngành quý I/2023 ghi nhận sự sụt giảm.

Bức tranh lợi nhuận quý I/2023 của ngành ngân hàng đang phản ánh tác động của thị trường bất động sản, trái phiếu doanh nghiệp và tăng trưởng của nền kinh tế bao gồm hoạt động vay tiêu dùng. Ảnh minh họa

Áp lực lãi suất khi giãn kỳ thanh toán trái phiếu

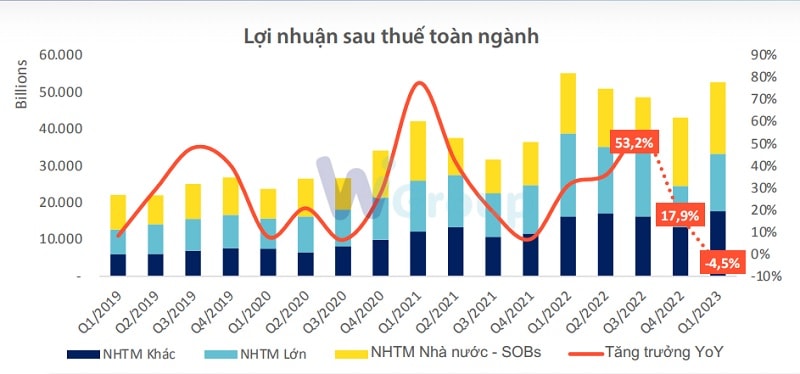

Theo báo cáo của WiGroup, lợi nhuận sau thuế của toàn ngành ngân hàng đạt 53.074,62 tỷ đồng, sụt giảm hơn 4,5%YoY. Mặc dù, tăng trưởng lợi nhuận của nhóm NHTM nhà nước – SOBs (+22,8%YoY) cũng không đủ bù đắp sự sụt giảm về lợi nhuận của nhóm NHTM lớn như VPB, TCB và NHTM khác dưới áp lực của chi phí lãi vay gia tăng đột biến do việc tiếp cận nguồn vốn giá rẻ không còn dễ dàng như giai đoạn trước. Cùng với đó, áp lực trích lập dự phòng tăng lên do chất lượng tài sản suy yếu đến từ thị trường bất động sản và trái phiếu doanh nghiệp đã khiến triển vọng lợi nhuận toàn ngành suy giảm.

Các nhà phân tích từ WiGoup cho rằng nhìn chung, tăng trưởng lợi nhuận 2023 được đánh giá là một năm đầy áp lực so với năm 2022 của ngành ngân hàng trong bối cảnh những rủi ro trên thị trường ngày một gia tăng như chi phí vốn và chi phí dự phòng gia tăng, tín dụng tăng chậm.

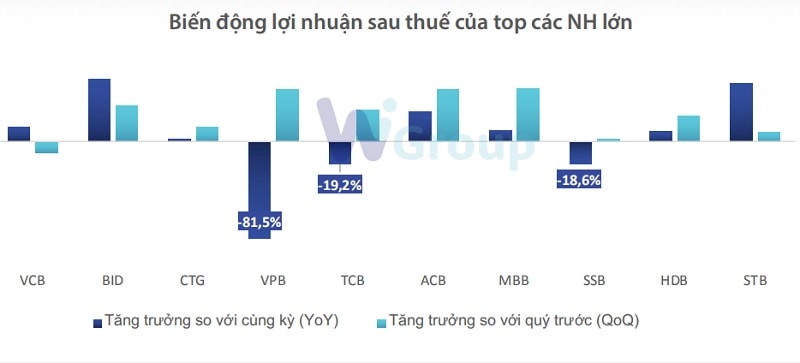

Trong dữ liệu thống kê của DĐDN, ghi nhận VCB, BID đều tăng trưởng lợi nhuận quý so với cùng kỳ năm trước rất tích cực, lần lượt 12,9% (8.899 tỷ đồng) và 52,8% (5.560 tỷ đồng). Theo đó, đây cũng 2 ngân hàng giữ ngôi đầu và á quân về lợi nhuận đạt được trong quý I/2023 của toàn ngành. Riêng CTG ghi nhận tăng trưởng nhẹ dưới 3%. Dù vậy, nhóm SOBs này vẫn không "gánh" được sự tuột dốc lợi nhuận mạnh của các NH khác, trong đó có những NHT quy mô lớn dẫn đến đà "chúi đầu" chỉ cần dốc xuống đủ kéo theo bức tranh ảm đạm hơn của toàn ngành. Bên cạnh VPB giảm lợi nhuận trước thuế quý I so với cùng kỳ năm trước tới - 81,5%; thì TCB (19,2%) hay KLB (-18,6%) cũng cho thấy các ngân hàng có tỷ trọng cho vay bất động sản và gắn với hoạt động trái phiếu doanh nghiệp cao, thì đang chịu ảnh hưởng từ 2 thị trường này ra sao.

Tuy vậy, trong nhóm ngân hàng có dư nợ cho bất động sản và trái phiếu doanh nghiệp được nhắc thường xuyên gần đây như MBB, quý I/2023, ngân hàng này vẫn ghi nhận lợi nhuận sau thuế đạt 5.2016 tỷ đồng, +10,1%, thuộc top lợi nhuận cao.

Ảnh hưởng của thị trường bất động sản và trái phiếu doanh nghiệp, cũng ghi nhận tác động đến NIM. Tỷ lệ biên lãi ròng toàn ngành ngân hàng giảm nhẹ xuống mức 3,61% từ mức 3,79% của Q4/2022. Theo WiGroup, bóc tách tỷ lệ NIM theo từng nhóm, có thể nhận thấy tăng trưởng NIM của NHTM Nhà nước – SOBs và NHTM Khác cũng không thể bù đắp sự sụt giảm NIM đến từ NHTM Lớn.

Thống đốc NHNN: Giảm lãi suất không phải là mục tiêu duy nhất

Cụ thể, NIM của nhóm NHTM Lớn (VPB, TCB, MBB) đã giảm gần 10% do kênh trái phiếu doanh nghiệp và cho vay tiêu dùng, 2 lĩnh vực có lợi suất cao hơn các khoản vay thông thường đang gặp khó khăn.

Trong "dấu ấn" của nhóm chịu tác động theo phân hóa này, một câu hỏi lại liên quan đến MBB. Vậy tại sao MBB vẫn ghi lợi nhuận tốt trong khi NIM giảm. Ghi nhận từ BCTC của MBB, trong quý I/2023, ngân hàng đã tăng trưởng mạnh thu nhập lãi thuần (+22%) - nguồn thu nhập chính của hoạt động kinh doanh ngân hàng; đồng thời giảm chi phí dự phòng rủi ro (-13,1%), cũng như giảm chi phí hoạt động (-0,8%), để bù đắp các khoản mục giảm và vẫn giữ kết quả tăng trưởng lợi nhuận quý tích cực.

Các chuyên gia WiGroup nhận định, mặc dù lãi suất huy động tại các NH có xu hướng tăng trong Q1/2023 nhưng NIM toàn ngành vẫn đang duy trì ở mức cao kể từ thời điểm năm 2018 đến nay. Điều này cho thấy, độ trễ của kỳ hạn huy động và thời điểm tăng lãi suất vẫn chưa phản ánh vào hoạt động kinh doanh của NH.

Cũng theo WiGroup, tỷ lệ nợ xấu (NPL) đã tăng mạnh trở lại trong Q1/2023, đạt mức 1,93% và tỷ lệ đã cao hơn so với giai đoạn trước dịch. Sự gia tăng tỷ lệ này chủ yếu đến từ các khoản nợ dưới tiêu chuẩn, đạt mức hơn 57 nghìn tỷ (+115%YoY). Điều này cho thấy, sự đóng băng của thị trường bất động sản và tăng trưởng kinh kế chậm lại đã phản ánh vào tình hình nợ xấu của ngân hàng.

Ngoài ra, trong Q1/2023, tỷ lệ LDR trung bình của 3 nhóm NHTM hiện đang ở mức trung bình là 83,5%, tỷ lệ này đang nằm trong vùng tỷ lệ tối ưu và đang có xu hướng giảm dần kể từ mức đỉnh trong Q3/2022. Điều này thể hiện cho thanh khoản toàn hệ thống đang dần được cải thiện tích cực, đặc biệt là đối với nhóm NHTM Lớn và NHTM Khác.

Tăng trưởng huy động và cho vay có sự phân hoá rõ rệt giữa các nhóm NHTM. Cụ thể theo WiGroup, tăng trưởng huy động đã tăng cao tại các nhóm NHTM có tỷ trọng khách hàng cá nhân cao như VEF, HDB, NAB,... Và tăng trưởng cho vay chủ yếu tại các nhóm NHTM có tỷ trọng KHDN lớn như TCB, MSB, VAB,… Tuy nhiên, điều này cũng khiến NIM của các NHTM cho vay khách hàng doanh nghiệp và nắm giữ trái phiếu doanh nghiệp trong danh mục tín dụng và nguồn vốn huy động từ tiền gửi khách hàng sẽ giảm mạnh hơn toàn ngành.

Cho đến hiện tại khi chuẩn bị bước sang tháng cuối của quý II và độ trễ của 2 đợt hạ lãi suất điều hành của NHNN đang dần rút ngắn lại, áp lực hạ lãi suất thậm chí còn tăng thêm và có thể diễn ra ngay trong thời gian tới, những vấn đề: NIM, tỷ lệ LDR cũng như thanh khoản của các ngân hàng... đang được xem là ẩn số và cần phải theo dõi các diễn biến cụ thể tới đây.

Tuy nhiên, đánh chung về cổ phiếu ngành ngân hàng trên cơ sở bức tranh lợi nhuận quý đầu năm và các tín hiệu vĩ mô, chi phối, nhóm WiGroup cho rằng điểm sáng trong thời gian tới là các thay đổi về chính sách điều hành của NHNN theo hướng tích cực sẽ là chất xúc tác cho tăng trưởng lợi nhuận ngành ngân hàng phục hồi. Bức tranh lợi nhuận toàn ngành sẽ có sự phân hoá giữa các nhóm NHTM trong thời gian tới. Trong đó, nhóm NHTM Nhà nước sẽ là điểm tựa vững chắc cho tăng trưởng lợi nhuận nhờ lợi thế thanh khoản hệ thống dồi dào và đặc biệt quản trị rủi ro tốt.

Tính đến thời điểm hiện tại (10/5/2023), P/B của Ngân hàng giao dịch ở mức 1,47 lần, thấp hơn 18,8% so với lịch sử giao dịch trung bình 10 năm. Mặc dù, triển vọng lợi nhuận ngành ngân hàng được đánh giá là không quá tích cực nhưng với mức định giá hiện tại vẫn còn khá hấp dẫn trong dài hạn. Định giá và nhận định này khá tương đồng với khuyến nghị của 1 số CTCK như VND, MSVN...

Có thể bạn quan tâm

Ngân hàng Xây dựng (CB): Bắt nhịp xu hướng 4.0 với hành trình chuyển đổi số

10:00, 16/05/2023

OCB đầu tư hệ thống quản lý gian lận trong ngân hàng số đa kênh

05:00, 16/05/2023

LPBank chính thức là tên viết tắt của Ngân hàng Bưu điện Liên Việt

15:08, 15/05/2023

Cổ phiếu ngân hàng trông đợi từ chất lượng tài sản được cải thiện

05:05, 15/05/2023

Ngân hàng đẩy mạnh mua lại "bank-bond"

04:25, 14/05/2023

Gỡ khó tài sản thế chấp vay ngân hàng

02:04, 11/05/2023