Tín dụng - Ngân hàng

Nợ xấu đáng quan ngại

Nếu không tách bạch, xử lý các ngân hàng yếu kém, thì nợ xấu của hệ thống ngân hàng rất đáng quan ngại.

>>>Áp lực trích lập dự phòng nợ xấu

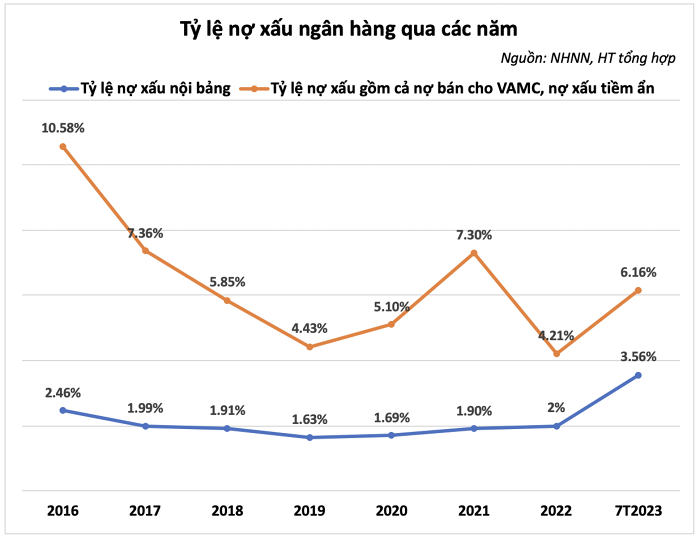

Theo số liệu mới nhất được NHNN công bố, tỷ lệ nợ xấu từ 2% hồi đầu năm nay đã tăng vọt lên 3,56% đến cuối tháng 7/2023, tương đương hơn 440.000 tỷ đồng nợ xấu.

Tỉ lệ nợ xấu ngân hàng qua các năm. (Nguồn: NHNN, HT tổng hợp)

Đẩy mạnh tái cơ cấu

NHNN cho biết, tỷ lệ nợ xấu trên đã bao gồm cả 5 nhà băng đang thuộc diện kiểm soát đặc biệt là Ngân hàng Sài Gòn (SCB), Đông Á (Dong A Bank), Xây Dựng (CBBank), Đại Dương (OceanBank) và Dầu khí Toàn cầu (GPBank). Nếu loại trừ 5 ngân hàng này, tỷ lệ nợ xấu nội bảng của các nhà băng hiện ở mức 1,92%.

Hiện, các ngân hàng trong diện kiểm soát đang được NHNN gấp rút thực thi các đề án xử lý. Trong đó, trừ SCB được NHNN đưa vào diện kiểm soát đặc biệt vào tháng 10 năm ngoái, các ngân hàng còn lại đều đã có đề án và dự kiến “đích đến” chuyển giao bắt buộc. Theo ĐHĐCĐ của Vietcombank, MB, VPBank, thì các TCTD đều sẵn sàng tham gia hỗ trợ tái cơ cấu các ngân hàng yếu kém.

Bà Phạm Thị Nhung, Phó TGĐ VPBank, cho biết, ngân hàng này đã chuẩn bị nguồn lực và sẵn sàng bắt tay tiếp quản một ngân hàng theo diện chuyển giao bắt buộc. Tuy nhiên, theo nguồn tin của DĐDN, vấn đề khiến các TCTD bên nhận - và bên được chuyển giao - sẽ phải mất không ít thời gian “ráp nối”, do phải tiến hành đánh giá tài sản/ định giá nợ xấu của các ngân hàng trong diện kiểm soát.

>>>Tỷ lệ nợ xấu/dư nợ tín dụng có biểu hiện "tăng nhẹ"

Với trường hợp SCB, mới đây, Thủ tướng Chính phủ Phạm Minh Chính cũng đã đề nghị NHNN chỉ đạo khẩn trương trình phương án cơ cấu lại các tổ chức tín dụng yếu kém, nhất là SCB. Thủ tướng cũng lưu ý phải bảo đảm minh bạch, không để xảy ra tình trạng thất thoát tài sản.

Cần tách bạch, xử lý các ngân hàng kém

Một chuyên gia cho rằng trong bối cảnh nợ xấu của hệ thống ngân hàng không chỉ “tăng nhẹ” như dự báo của chính các TCTD về triển vọng kinh doanh quý III/2023, thì để không làm ảnh hưởng các đánh giá về chỉ số và chất lượng chung của hệ thống, cần tách bạch 5 ngân hàng trong diện kiểm soát trên.

Đặc biệt, cần lưu ý rằng trong quá khứ từ 15/8/2017 (thời điểm Nghị quyết 42 về thí điểm xử lý nợ xấu có hiệu lực) đến 28/8/2023, toàn hệ thống đã xử lý được hơn 400.000 tỉ đồng (theo Chủ nhiệm Ủy ban Kinh tế Quốc hội Vũ Hồng Thanh đánh giá khi thẩm tra dự án Luật Tổ chức tín dụng (sửa đổi).

Như vậy, nợ xấu của hệ thống gồm 5 ngân hàng thuộc diện kiểm soát, đã tăng và vượt qua quy mô xử lý nợ xấu hơn 5 năm qua của hệ thống ngân hàng. Do đó, việc xử lý các ngân hàng yếu kém đang là nhiệm vụ cấp bách.

Có thể bạn quan tâm

Nới điều kiện cho vay bất động sản sẽ gia tăng rủi ro nợ xấu

03:00, 03/09/2023

"Soi" chất lượng tài sản - nợ xấu của các ngân hàng

16:00, 23/08/2023

Nợ xấu bất động sản có chiều hướng gia tăng

03:00, 23/08/2023

Phó Thống đốc NHNN: "Nếu tháo điều kiện tăng trưởng tín dụng, nợ xấu sẽ lên"

11:08, 22/08/2023