Tài chính doanh nghiệp

Trái phiếu doanh nghiệp “ấm” dần

Mặc dù lượng trái phiếu doanh nghiệp (TPDN) đến hạn còn lại trong thời gian từ nay đến cuối năm 2023 còn rất lớn, nhưng cơ hội phát hành mới sẽ giúp các doanh nghiệp tái cơ cấu vốn thuận lợi hơn.

>>>Trái phiếu doanh nghiệp sẽ dần khởi sắc

Theo VBMA, tính đến ngày 11/8/2023, đã có 4 đợt phát hành trái phiếu riêng lẻ trong tháng 8 với tổng giá trị 2.300 tỷ đồng, có lãi suất trung bình 9,8%/năm, kỳ hạn chủ yếu từ 3-5 năm.

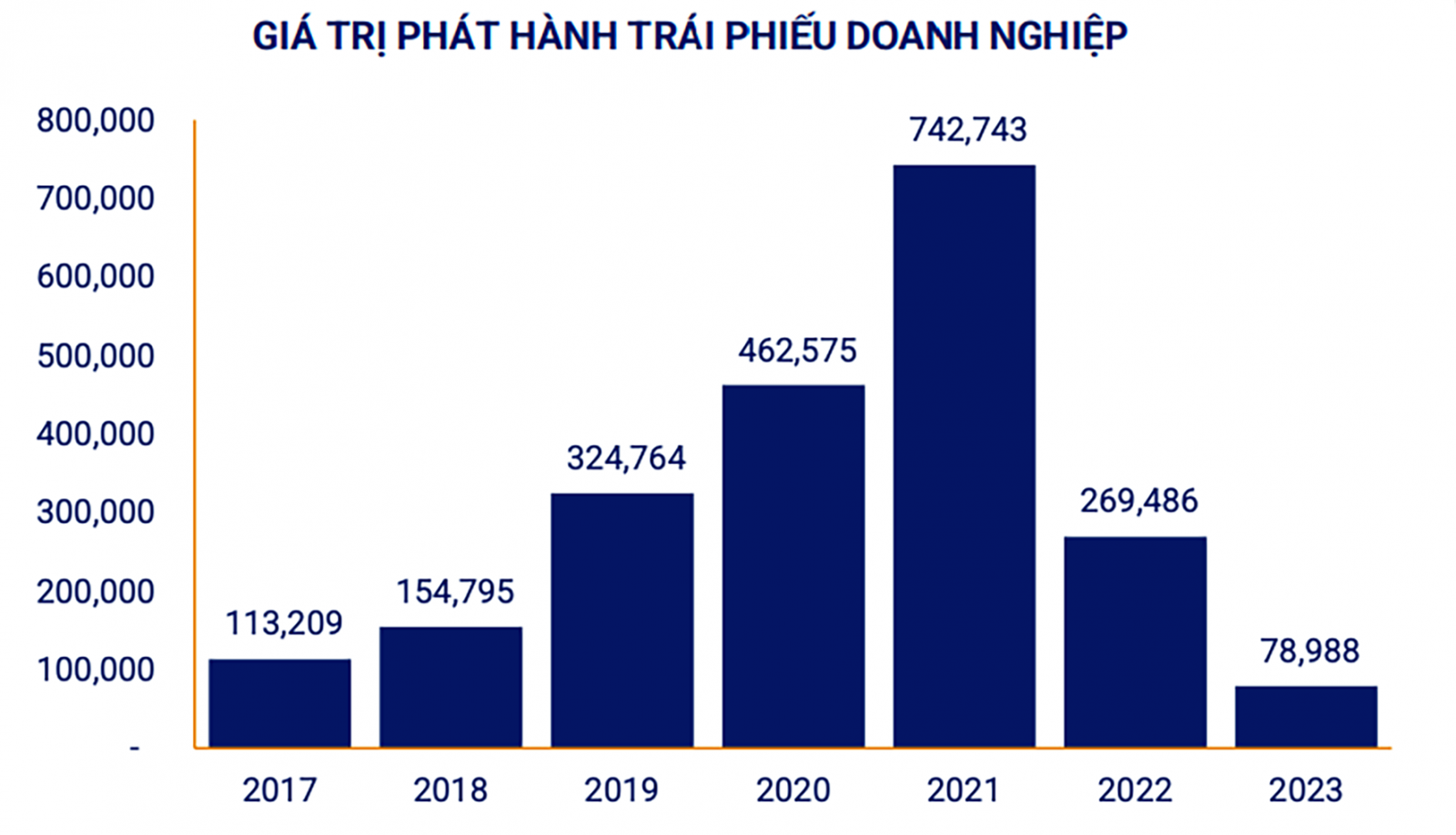

Giá trị phát hành trái phiếu doanh nghiệp 7 tháng năm 2023 so với cùng kỳ. ĐVT: Tỷ đồng Nguồn: VBMA

Nhà đầu tư “mở hầu bao”

Các đợt phát hành nói trên đến từ VJC, MSB, BID và ACB. Như vậy, có đến 3/4 đợt phát hành đến từ ngân hàng trong những ngày đầu tháng 8.

Tình hình này đang nối tiếp bức tranh phát hành của 7 tháng đầu năm khi trong 63 đợt phát hành riêng lẻ trị giá 62.512 tỷ đồng, ngành ngân hàng chiếm đa số với 28.631 tỷ đồng (chiếm 36,2%), theo sau là nhóm bất động sản với 26.055 tỷ đồng (chiếm 33%).

Đáng chú ý là các đợt phát hành của nhóm ngân hàng hầu hết chỉ mới ra thị trường kể từ cuối tháng 6. Trong thời gian tới đây, nhóm ngân hàng vẫn đang là nhóm công khai lên các kế hoạch huy động trái phiếu hàng chục nghìn tỷ đồng, gồm các tên tuổi như ACB, CTG, BID, HDB, OCB…

Trong khi đó theo thống kê của Bộ Tài chính, từ đầu năm đến ngày 28/7/2023, có 36 doanh nghiệp phát hành riêng lẻ với khối lượng 62,3 nghìn tỷ đồng (giảm 77,8% so với cùng kỳ năm 2022), chủ yếu của doanh nghiệp bất động sản (chiếm 54,2%), tiếp đến là TCTD (31,6%). Theo đó, các dữ liệu về tỷ trọng giữa các nhóm phát hành (cụ thể là bất động sản và ngân hàng), có sự “vênh” nhau đáng kể.

>>>Sớm đưa các sản phẩm trái phiếu doanh nghiệp niêm yết trên sàn

Còn áp lực thanh toán nợ

Những kết quả như trên cho thấy sự ấm dần của thị trường TPDN chỉ diễn ra ở một vài nhóm. Đối với nhóm ngân hàng, đây vừa là thuận lợi cho ngân hàng trong kế hoạch bổ sung vốn cấp 2 để phục vụ kinh doanh và cho vay ra thị trường; vừa là khó khăn của các nhóm ngành doanh nghiệp khác khi vẫn ngụp lặn trong lượng trái phiếu sắp đến kỳ đáo hạn lớn nhưng nguồn vốn để đảo nợ, tái cơ cấu… từ thị trường nợ lại chưa thực sự sẵn sàng.

Vấn còn sự phân hóa trong khả năng cơ cấu nợ trái phiếu của các doanh nghiệp. Ảnh minh họa

Mặt khác, tình hình tái cơ cấu nợ trái phiếu cũng đang phản ánh đúng vấn đề đó, khi theo dữ liệu VBMA tổng hợp từ HNX, các doanh nghiệp đã mua lại 695 tỷ đồng trái phiếu trong tháng 8.

Ước khoảng 5 tháng còn lại của năm 2023, tổng giá trị trái phiếu sẽ đến hạn là 127.816 tỷ đồng, trong đó 49% thuộc nhóm bất động sản với gần 62.657 tỷ đồng, theo sau là nhóm ngân hàng với 24.910 tỷ đồng (chiếm 19,5%).

Đến nay, hàng loạt tên tuổi doanh nghiệp bất động sản và các nhóm khác đang nối dài danh sách chậm thanh toán trái phiếu, như UDIC, XNK An Giang, Thái Tuấn, BNP Global, Saigon Glory, Trung Nam, Xi măng Xuân Thành, BĐS Gia Phú, Kita Invest, HQNC, Infinity Land, Nova, Đầu tư Ngôi sao Gia Định…

Có thể nói là áp lực về thanh toán nợ đối với bất động sản nói riêng, và một số nhóm ngành khác liên quan bất động sản (như nhóm năng lượng thường chung hệ sinh thái với nhóm bất động sản, hay nhóm vật liệu xây dựng)... vẫn đang phía trước.

Có thể bạn quan tâm

Sớm đưa các sản phẩm trái phiếu doanh nghiệp niêm yết trên sàn

11:10, 14/08/2023

Doanh nghiệp huy động 12.000 tỷ đồng từ trái phiếu với lãi suất 1% là ai?

05:00, 18/08/2023

Khơi vốn trái phiếu chống lạm phát

02:04, 08/08/2023

Tạo dựng niềm tin với TPDN: Vì sao đề xuất NHNN bảo lãnh trái phiếu?

04:00, 02/08/2023