Tài chính số

Fintech, ngân hàng số đang hút vốn đầu tư trên khắp thế giới

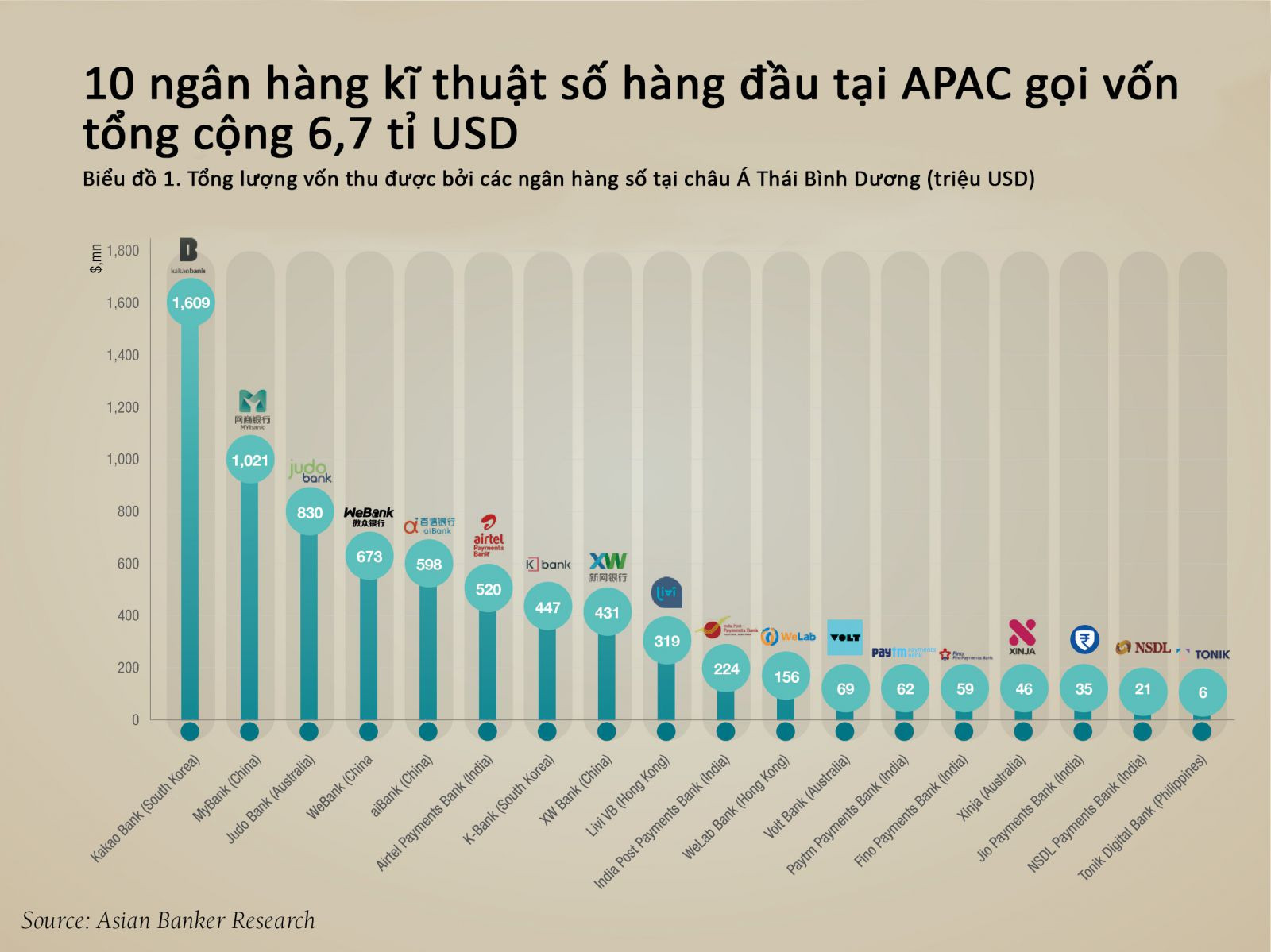

Tại châu Á Thái Bình Dương, Ngân hàng Kakao của Hàn Quốc, MyBank với sự hỗ trợ của Alibaba và Judo Bank tại Australia đang là ba ngân hàng số hàng đầu trong việc gọi vốn đầu tư, theo The Asian Banker.

Kiểm soát chặt thị trường công nghệ tài chính fintech

Kể từ khi xuất hiện công ty công nghệ tài chính (fintech) và các định chế hiện tại bắt đầu số hóa việc kinh doanh, các nhà quản lí đã sẵn sàng để giám sát hoạt động của những công ty mới này. Họ lo lắng nhiều hơn về sự gián đoạn mà nó sẽ mang lại cho những người chơi đương nhiệm và tác động đến sự ổn định và bền vững của thị trường tài chính.

Tại một vài nơi, các nhà điều hành rất ít hoan nghênh sự xuất hiện của sự thay đổi công nghệ mới này mặc dù đây là một yếu tố tích cực. Công nghệ tài chính cho phép tích hợp tài chính toàn diện, nâng chất lượng dịch vụ và tăng cường trải nghiệm người tiêu dùng và những lợi ích khác.

Công nghệ tài chính đang giúp ích rất nhiều cho người dân (nguồn: The Asian Banker)

Công nghệ tài chính fintech tại châu Âu

Tuy nhiên, có một số quốc gia đi trước nhìn thấy tương lai và tiến hành đưa ra các điều luật nhằm thúc đẩy tăng trưởng của fintech, đặc biệt là nuôi dưỡng ngân hàng kĩ thuật số.

Ví dụ, Cơ quan Quản lí Tài chính tại Anh là một trong những cơ quan đầu tiên đưa ra khung pháp lí và mở tiêu chuẩn ngân hàng cho phép thử nghiệm và cạnh tranh với các định chế tài chính truyền thống. Liên minh châu Âu theo sau đó với Hướng dẫn Dịch vụ Thanh toán (PSD) 2, nâng cao mức độ yêu cầu đối với những công ty mới vào.

Thị trường công nghệ tài chính fintech Mỹ

Tại thị trường tập trung vào công nghệ như Mỹ, công ty công nghệ tài chính fintech đang tỏa sáng khi được cộng đồng nhà đầu tư háo hức đón nhận.

Họ cũng đón nhận phải môi trường tương đối mâu thuẫn về quản lí với hàng loạt cơ quan quản lí tài chính khác nhau và đôi khi cũng mâu thuẫn nhau. Điển hình có Ủy ban Chứng khoán và Sàn giao dịch SEC và Cục Bảo vệ Tài chính Người tiêu dùng trong việc giám sát thế hệ thách thức kĩ thuật số này.

Một số nhà đầu tư fintech mới xuất hiện tại Anh và Mỹ như Simple (2012), Moven (2013), Fidor (2015), Monzo (2015), Revolut (2015) và Starling Bank (2017).

Thị trường công nghệ tài chính châu Á Thái Bình Dương

Tại châu Á Thái Bình Dương, thế hệ đầu tiên của ngân hàng qua internet và ngân hàng trực tiếp ra mắt tại Australia và Nhật Bản có ING Direct và Japan Net Bank lần lượt ra mắt năm 2000.

Tuy nhiên, khi di động và công nghệ API đến thời, bức tranh phong cảnh trong ngành bị biến đổi đi bởi gã khổng lồ công nghệ Trung Quốc như Alibaba và Tencent. WeBank, ngân hàng chi nhánh của Tencent bắt đầu hoạt động tại Trung Quốc năm 2015.

Khi ngày càng nhiều nhà lập pháp nhận thấy dịch vụ tài chính sẽ ngày càng số hóa, những điều khoản tương tự cũng được đưa ra tại Hong Kong, Hàn Quốc, Singapore và Đài Loan. Dự đoán sẽ có nhiều nhà điều hành trong vùng hơn đi theo cách này khi sự hứng thú với ngành dịch vụ tài chính gia tăng.

Điều này được phản ánh trong số vốn kêu gọi được qua các nhà đầu tư tư nhân và nhà đầu tư vốn mạo hiểm.

Đầu tư vào thị trường công nghệ tài chính châu Á tăng mạnh

Ngân hàng Kakao của Hàn Quốc gọi được số vốn nhiều nhất vào ngày 4/3/2020, sau đó là ngân hàng MyBank của Alibaba và Judo Bank của Australia.

Ngân hàng Kakao tăng vốn hóa lên 1,6 tỉ USD bằng cách phát hành cổ phiếu mới trị giá 457 triệu USD, sau khi cơ quan quản lí tài chính chấp thuận đơn đăng kí cho ngân hàng này trở thành chủ sở hữu lớn nhất với 34% cổ phần.

Ngược lại, một ngân hàng thuần internet khác của Hàn Quốc K-Bank, chỉ đảm bảo số vốn 447 triệu USD. Hồ sơ của KT Corp không được chấp thuận khi trước đó ngân hàng này vi phạm điều luật quản lí giao dịch.

Judo Bank của Australia tổng cộng gọi được số vốn 830 triệu USD sau bốn vòng. Trong tháng 7/2019, ngân hàng này gọi được số vốn 276 triệu USD, tăng gấp đôi so với mục tiêu gọi vốn ban đàu và trở thành startup gọi vốn lớn nhất trong một vòng tại Australia.

Tổng cộng, bốn ngân hàng thuần internet của Trung Quốc gọi số vốn cao nhất so với những thị trường khác, với tổng số vốn huy động được 2,72 tỉ USD. MyBank ra mắt vào tháng 6/2015 với số vốn ban đầu 654 triệu USD, kêu gọi 367 triệu USD hồi đầu năm 2020. Việc này cho phép ngân hàng cung cấp dịch vụ tốt hơn cho doanh nghiệp nhỏ, đặc biệt khi các doanh nghiệp này bị ảnh hưởng nặng nề bởi dịch COVID-19.

Gần đây, WeLab của Hong Kong huy động được số vốn 156 triệu USD để ra mắt Ngân hàng WeLab và mở rộng quốc tế, trong khi Tonik của Singapore nhận được số vốn 6 triệu USD để ra mắt ngân hàng kĩ thuật số ở Philippines.

10 ngân hàng kĩ thuật số hàng đầu tại châu Á Thái Bình Dương (nguồn: The Asian Banker)

Tương lai thị trường công nghệ tài chính châu Á

Nhiều vốn hơn đang được kêu gọi để ra mắt ngân hàng kĩ thuật số mới trong hai năm tới, khi có đến 12 giấy phép ngân hàng kĩ thuật số được thông qua tại Hong Kong, Hàn Quốc và Đài Loan trong năm ngoái và có đến 10 giấy phép ngân hàng kĩ thuật số dự tính sẽ thông qua trong năm nay tại Singapore và Malaysia.

Cùng lúc đó, Philippines dự kiến sẽ đưa ra luật quản lí ngân hàng số trong năm nay. Thái Lan cũng dự định cấp phép cho ngân hàng thuần số như những quốc gia khác. Do đó, viễn cảnh huy động vốn cho ngân hàng số khu vực dự kiến sẽ vẫn mạnh trong tương lai gần.

Điều này sẽ khuyến khích tài chính toàn diện, tạo ra cạnh tranh mạnh mẽ hơn và dẫn dắt đổi mới trong ngành.

Có thể bạn quan tâm

Chìa khóa mở cánh cửa ngân hàng số

09:00, 05/05/2020

Nóng cuộc đua thành lập ngân hàng số ở Singapore

11:16, 25/03/2020

“Nụ Xuân” ngân hàng số

11:00, 24/01/2020

Ngân hàng số: Khi khách hàng được thực là “thượng đế”

16:08, 10/12/2019

Ngân hàng số (Kỳ II): Thích ứng để tồn tại và phát triển

11:01, 22/06/2019

Ngân hàng số (Kỳ I): Xu thế không thể đảo ngược

13:30, 20/06/2019