Chuyên đề

Chỉ báo suy thoái kinh tế hiện hữu?

Các ngân hàng phá sản liệu có trở thành "chuỗi" rủi ro có tính hệ thống tại Mỹ? Và chỉ báo nào khiến nhà đầu tư phải thận trọng trong bối cảnh hiện nay?

Liệu First Republic Bank (FRC) có trở thành cái tên sụp đổ tiếp theo? Đây là sẽ ngân hàng có mức độ ảnh hưởng tới hệ thống khi theo dữ liệu của FDIC, FRC có tiền gửi không bảo hiểm lên đến hơn 119,5 tỷ USD. (Ảnh: Reuters)

>>Đổ vỡ SVB và bài học tránh "bank run" lan rộng

The Silicon Valley Bank (SVB, Ngân hàng Thung lũng Silicon) và Signature Bank đã liên tiếp nối nhau sụp đổ chỉ trong vài ngày. Trước đó, một ngân hàng thân thiện với tiền điện tử bậc nhất, Silvergate Bank cũng đã phải dừng hoạt động. Rủi ro thanh khoản của các ngân hàng nhỏ tại Mỹ liệu có trở thành "rủi ro hệ thống" hay không, mặc dù đã được Tổng thống Mỹ Joe Biden khẳng định là "không", nhưng vẫn khiến các nhà đầu tư vô cùng quan ngại.

Chỉ sau 3 ngày, các nhà đầu tư trên toàn cầu đã giảm bớt tỷ trọng tài chính trong danh mục và tổng cộng các cổ phiếu tài chính trên toàn cầu đã lao dốc mạnh, khiến 465 tỷ USD vốn hóa bị "bốc hơi".

Tuy nhiên, hàng loạt biện pháp đã được Bộ Tài chính Mỹ, Cục Dự trữ Liên bang Mỹ (Fed) và sự tham gia của Cơ quan Bảo hiểm Tiền gửi Liên bang (FDIC) dốc sức tiến hành. Mặc dù vẫn còn những rủi ro với các ngân hàng nhỏ, mà những cái tên bị ảnh hưởng bởi lượng tài sản tiền gửi không sử dụng bảo hiểm khá lớn, trong khi giá trị danh mục đầu tư chứng khoán xuống giá thê thảm, như Ngân hàng First Republic (FRC), Ngân hàng Comerica (CMA)... đang dần lộ diện thông qua những nấc vốn hóa bốc hơi mạnh, thì bên cạnh đó, nhà đầu tư cũng đặt vấn đề quan tâm sâu hơn về các chỉ báo "đường đi" của lãi suất Fed tới đây, như: Tỷ lệ việc làm và thất nghiệp; Cùng với đó là diễn biến của lợi suất của Trái phiếu Chính phủ Mỹ.

>> Cú “sốc” thanh khoản mới trên thị trường tiền điện tử

Trong đó, diễn biến của lợi suất của Trái phiếu Chính phủ Mỹ khá quan trọng vì không chỉ là chỉ báo về diễn biến sức khỏe kinh tế, còn trực tiếp "đánh" thẳng vào khả năng thanh toán, thanh khoản của một số ngân hàng chọn đầu tư giấy tờ có giá này trong danh mục.

Trong phiên giao dịch đầu tuần hôm qua, lợi suất (yield) Trái phiếu 2 năm của Chính phủ Mỹ đã giảm mạnh. Đây là mức giảm mạnh thứ 2 trong lịch sử 40 năm và nhiều nhận định cho rằng nó báo hiệu: Chu kỳ tăng lãi suất sắp chấm dứt hay Suy thoái kinh tế sắp diễn ra.

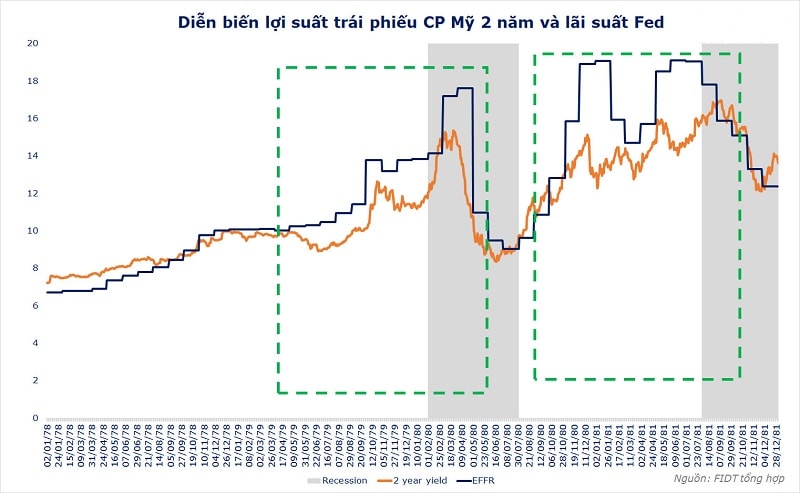

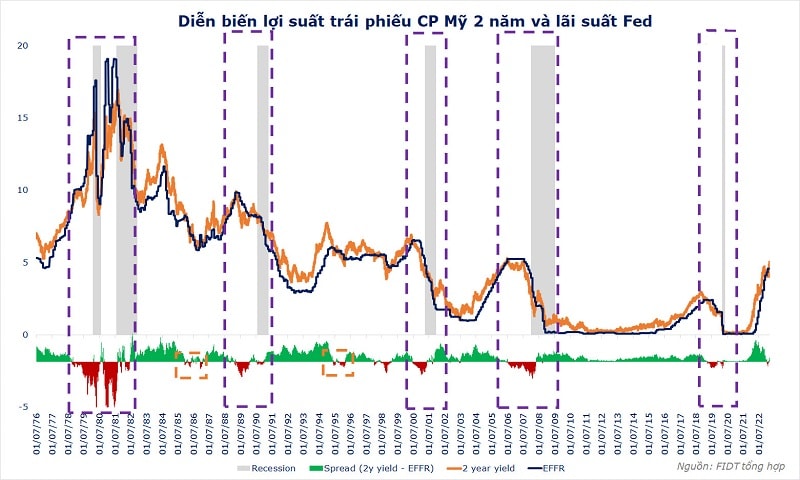

Chúng tôi sử dụng dữ liệu lợi suất trái phiếu Chính phủ 2 năm và lãi suất Fed (FFR) để đưa ra góc nhìn về 2 vấn đề trên.

Vùng màu xanh/đỏ bên dưới là Chênh lệch giữa lợi suất Trái phiếu 2 năm và lãi suất Fed. Theo thống kê từ 1976 đến nay thì có 21,64% thời gian chênh lệch này là âm (vùng màu đỏ). Đây là một hiện tượng phổ biến trong lịch sử.

Vậy đây có phải là báo hiệu của thị trường về chu kỳ tăng lãi suất sắp chấm dứt?

Dữ liệu cho thấy hầu hết các giai đoạn lợi suất 2 năm giảm mạnh thì sau đó lãi suất của Fed thường đi ngang hoặc bắt đầu giảm. Điều này chứng tỏ, chỉ báo này đúng trong hầu hết giai đoạn trên (trên 12 nghìn phiên).

Chỉ vài trường hợp đặc biệt chỉ báo này không như mong đợi là những năm 1980s.

Giai đoạn này dù lợi suất giảm nhưng Fed vẫn tiếp tục tăng lãi suất để đối phó lạm phát, một trong những giai đoạn bất ổn nhất.

Ở phía khác, đây có phải là chỉ báo suy thoái sắp diễn ra?

Chúng ta thấy rằng sự chênh lệch giữa khung màu cam và tím trong biểu đồ là tín hiệu đáng chú ý. Khi chênh lệch này đủ lớn và đủ dài trong lịch sử, thì tất cả các diễn biến đều đi đến khủng hoảng sau đó.

Trong đó, mức chênh lệch này lớn và kéo dài (khung 1980s và 2008s) báo hiệu các khủng hoảng kinh tế lớn.

Các giai đoạn âm nhẹ (khung màu cam) không gây ra suy thoái kinh tế nhưng cũng là các giai đoạn tương đối khó khăn của kinh tế Mỹ.

Do đó, với lịch sử từ 1976 - nay, chúng tôi cho rằng dữ liệu này là khá quan trọng và có tính dự báo trong quá khứ.

Vậy với hiện tại thì sao?

Phiên hôm qua (13/03) đã có sự suy giảm mạnh của lợi suất trái phiếu 2 năm. Chênh lệch này bắt đầu âm trở lại (xem lại biểu đồ 1). Rõ ràng, thị trường đang phản ứng ban đầu về cả 2 vấn đề: Chu kỳ tăng lãi suất sắp chấm dứt - Nguy cơ suy thoái hiện hữu.

Vì vậy, đây là giai đoạn này cần theo dõi tình hình diễn biến quốc tế. Chúng tôi đánh giá các yếu tố vĩ mô toàn cầu vẫn tiêu cực, cần thận trọng với các rủi ro quốc tế sắp tới; nhưng đồng thời duy trì quan điểm hiện tại, yếu tố nội tại sẽ quan trọng hơn đối với thị trường tài chính, chứng khoán Việt Nam.

Có thể bạn quan tâm