"Bank run" là một trong những hiện tượng đã được các kinh tế gia đoạt giải Nobel 2022 phân tích trong nghiên cứu của họ. Một lần nữa, hiện tượng này được nhắc lại với việc đổ vỡ ngân hàng SVB.

>> Thấy gì từ sự đổ vỡ của Ngân hàng lớn thứ 16 của Mỹ

Trước tiên nhìn vào tài sản của Silicon Valley Bank (Ngân hàng Thung lũng Silicon, SVB - ngân hàng lớn thứ 16 của Mỹ vừa tuyên bố dừng hoạt động hôm 9/3).

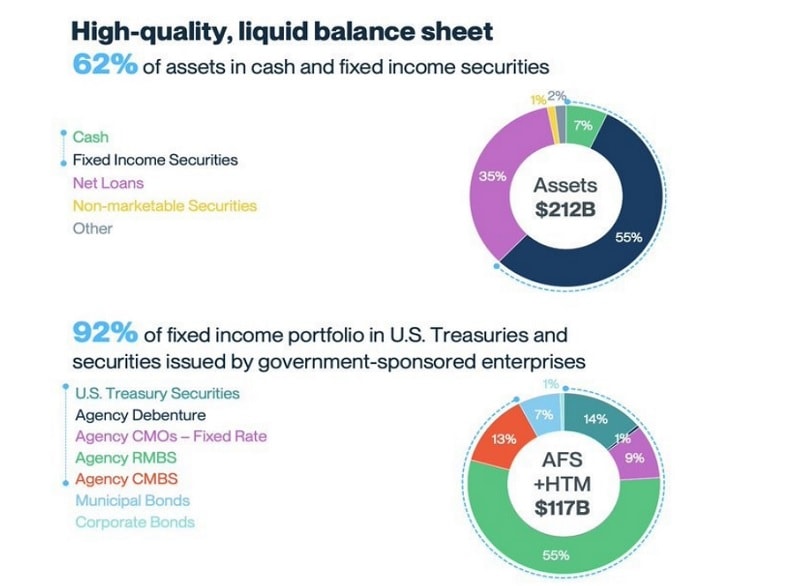

Theo bảng cân đối, tài sản của SVB vẫn là các tài sản chất lượng và có tính thanh khoản cao

SVB có tổng tài sản 212 tỷ USD, trong đó tài sản sinh lời chiếm 97% tổng tài sản. Hai khoản mục lớn nhất trong tài sản là chứng khoán nợ và cho vay lần lượt chiếm tỷ trọng 55% và 35% tài sản.

Với tổng chứng khoán nợ 117 tỷ USD, trong đó đa số là các Trái phiếu chính phủ và Trái phiếu của các tổ chức được chính phủ bảo trợ và chính quyền địa phương. Tổng số này chiếm 99% tổng trái phiếu SVB nắm giữ, trái phiếu doanh nghiệp chỉ chiếm 1%.

Vậy trước tiên phải nhận định là tài sản của SVB là các tài sản chất lượng và có tính thanh khoản cao.

Thị trường nợ của Mỹ thường có lãi suất cố định/chiết khấu so mệnh giá, giá trị thị trường có các chứng khoán nợ này sẽ tăng giảm nghịch so với lãi suất - giá trái phiếu (bond price) giảm khi lợi suất yêu cầu của trái phiếu (bond yield) tăng và ngược lại.

Lợi suất của trái phiếu tăng nhanh theo đà tăng lãi suất của Fed, với các chứng khoán nợ 117 tỷ USD (55% tổng tài sản) của SVB thì nếu định giá thị trường khối trái phiếu này đã mất giá đáng kể.

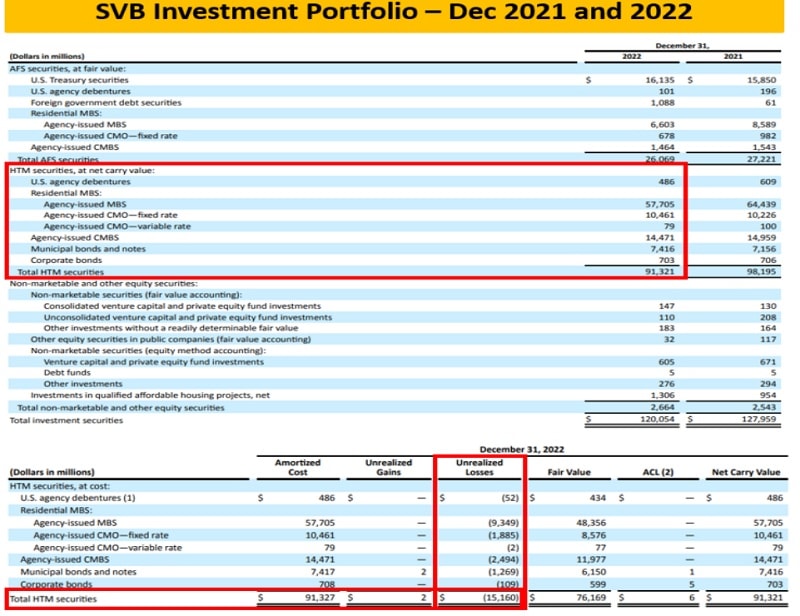

Theo bảng cân đối kế toán thì tính đến 31/12/2022, tổng giá trị của Chứng khoán nắm giữ đến ngày đến hạn (HTM) đã giảm đáng kể và SVB đang có khoản lỗ chứng khoán chưa hiện thực hóa là hơn 15 tỷ USD.

Vậy rõ ràng câu chuyện ở đây là đang giữ chứng khoán và giá trị thường của các chứng khoán này đang giảm giá và với 1 danh mục nắm giữ như trên thì ngân hàng cần phải có các chiến lược quản trị rủi ro tài sản có và phòng vệ rủi ro (hedging) nếu phải bán các chứng khoán này và lỗ giả thành lỗ thật. Các ngân hàng thường sử dụng hoán đổi lãi suất (Interest rate swap) về lãi suất cố định và lãi suất thả nổi, hiểu đơn giản là nếu trái phiếu giảm giá ngân hàng sẽ có lãi từ hợp đồng hoán đổi để bù đắp.

Danh mục đầu tư của SVB

Theo số liệu cuối 2022, SVB chỉ phòng vệ (hedge) bằng hợp đồng hoán đổi (SWAP) với giá trị hợp đồng 550 triệu USD, gần như không đáng kể so với danh mục chứng khoán nợ trị giá 120 tỷ USD. Vậy SVB gần như bỏ qua quản trị rủi ro danh mục và các khoản lỗ này sẽ từ “lỗ giả thành lỗ thật” nếu có áp lực phải bán ra.

>> Tại sao hệ thống ngân hàng hiện đại gắn liền với các cuộc khủng hoảng

Ở góc độ quản trị, một báo cáo của SVB trước khi sụp đổ, ngân hàng đã hoạt động mà không hề có giám đốc quản trị rủi ro (CRO) trong 8 tháng. Theo đó, Giám đốc quản trị rủi ro của Tập đoàn Tài chính SVB (công ty mẹ của SVB) đã từ chức vào tháng 4/2022 và chính thức rời đi vào tháng 10/2022. Cho tới tháng 1/2022, SVB mới bổ nhiệm người mới vào vị trí CRO. Theo quy trình của SVB, Giám đốc quản trị rủi ro của SVB sẽ báo cáo trực tiếp với “Ủy ban rủi ro”, bao gồm chủ tịch HĐQT của SVB, và cả CEO. Ủy ban rủi ro chịu trách nhiệm tuyển dụng, đánh giá và chấm dứt hợp đồng với Giám đốc quản trị rủi ro. Tính đến năm 2023, Ủy ban này của SVB có 7 thành viên. Nhưng chưa biết trong suốt thời gian không có Giám đốc quản trị rủi ro, SVB vận hành như thế nào theo quy trình báo cáo - phê duyệt cùng Ủy ban quản trị rủi ro. Lỗ hổng về nhân sự quản trị rủi ro cũng được xem là nguyên nhân đẩy SVB sớm rơi vào "vực thẳm" (BT).

Sau khi một số thông tin có tính tin đồn về rủi ro và khả năng hạ xếp hạng tín nhiệm với SVB được lan truyền ở thung lũng Silicon, đã dẫn đến sự rút tiền gửi của nhiều cá nhân, đặc biệt là một số tổ chức có tiền gửi lớn.

Đó là tin SVB cần bán ra 21 tỷ USD chứng khoán nợ để trả tiền gửi và ghi nhận lỗ khoảng 1,8 tỷ USD từ chênh lệch lợi suất trái phiếu, đã gây lo lắng cho thị trường về nguy cơ áp lực rút tiền. Thực tế, khi ngân hàng muốn bán toàn bộ chứng khoán và các tài sản có tính thanh khoản cao để bù đắp khoản lỗ, tin đồn đã gây lo ngại cho các nhà đầu tư và SVB không thể huy động vốn thành công, cũng như xuất hiện hiện tượng bank run.

Chỉ trong ngày sau khi tin tức về việc SVB thất bại bán vốn, cổ phiếu sụt giảm mạnh và ngân hàng dừng hoạt động lan truyền, FDIC - cơ quan bảo hiểm tiền gửi Liên bang Mỹ đã tiếp quản. Cơ quan này bảo vệ tiền gửi khách hàng theo 2 cách:

Thứ nhất, trả tiền cho người gửi tiền đến giới hạn bảo hiểm tiền gửi (hiện là 250 nghìn USD – mỗi người gửi tiền sẽ được bảo hiểm tối đã 250 nghìn USD, phần tiền gửi vượt quá 250 nghìn USD được xem là không được bảo hiểm)

Thứ hai, tiếp quản quản lý tài sản và nợ của ngân hàng, FDIC sẽ bán tài sản của ngân hàng để tiếp tục chi trả cho người gửi tiền. Ở cách này, FDIC thường xúc tiến các ngân hàng khỏe (healthy) mua lại ngân hàng/bộ phận của ngân hàng đang xử lý.

Trong ngày 10/03/2023, FDIC đã chuyển tất cả các khoản tiền gửi được bảo hiểm từ SVB sang một tổ chức riêng biệt do FDIC lập ra là Deposit Insurance National Bank of Santa Clara (Ngân hàng Bảo hiểm Tiền gửi Quốc gia Santa Clara, DINB).

DINB không phải là một ngân hàng hiện hữu cho mục đích kinh doanh mà được gọi là ”Ngân hàng bắc cầu” (Bridge bank) được lập ra cho mục đích đặc biệt quản lý tiền gửi và tài sản. Khách hàng có toàn quyền truy cập vào tiền gửi được bảo hiểm của họ (chẳng hạn như tối đa 250.000 đô la trong tài khoản một chủ sở hữu) và sẽ được thực hiện ngày Thứ Hai, ngày 13/3.

Sự chủ quan trong phòng vệ rủi ro không đáng kể so với danh mục tài sản nắm giữ của SVB

Hoạt động của SVB gồm ngân hàng trực tuyến, hoạt động tại 17 chi nhánh và các hoạt động khác cũng sẽ tiếp tục vào thứ Hai tuần này (theo giờ địa phương).

Đối với những khách hàng có số tiền không được bảo hiểm, FDIC có thể cung cấp các khoản thanh toán trong tương lai khi FDIC có thể thực hiện được từ việc bán tài sản của ngân hàng đổ vỡ.

Kết quả bước đầu theo thông tin chưa thực sự được xác thực, FDIC và các ứng phó của hệ thống ngân hàng đã dẫn những hành động: Các ngân hàng lớn đang thảo luận việc mua lại các hoạt động kinh doanh của SVB; FDIC đang cân nhắc về bảo hiểm tiền gửi/bán các tài sản có thể bao trùm lên tới hơn 95% tổng tiền gửi không được bảo hiểm khi bán cho bên mua; Việc chi trả theo bảo hiểm tiền gửi có thể thực hiện ngay vào thứ 2 tuần này 13/03; 50% số tiền gửi ngoài bảo hiểm có thể được chi trả ngay trong tuần.

Lưu ý, tính đến cuối năm 2022, 87,5% tiền gửi của SVB đã vượt quá giới hạn của Bảo hiểm FDIC (151,5 tỷ USD trong tổng số 173,1 tỷ USD).

Chúng tôi nhận thấy sự giải quyết nhanh chóng của FDIC là tích cực nhằm sớm trấn an lòng tin người gửi tiền, điều tiên quyết để tránh bank run lan rộng. Tuy nhiên, cần theo dõi diễn biến trong tuần mới này để xem các giải pháp của FDIC hiệu quả ra sao.

Theo nghiên cứu của các nhà kinh tế của Mỹ thống trị giải Nobel kinh tế 2022, một trong những nội dung tưởng chừng như rất cơ bản, nhưng lại đều đang phản ánh điểm yếu trong cách nền kinh tế và thị trường tài chính vận hành hiện tại, đó là vấn đề về sự phụ thuộc vào hệ thống ngân hàng. Trong khi tầm quan trọng của hệ thống ngân hàng quá lớn thì hệ thống ngân hàng lại cũng vô cùng khó khăn trong khắc phục điểm yếu cố hữu về rủi ro thanh khoản. Theo đó, bất kỳ một hiện tượng rút tiền có tính đồng loạt tại một tổ chức tín dụng nào (bank run) cũng có thể dẫn đến nguy cơ gây rối loạn hệ thống ngân hàng. Cũng vì vậy, các nhà kinh tế đoạt giải Nobel 2022 đã nhận định (và dường như có phần tiên đoán trước về câu chuyện SVB), rằng việc hạn chế khả năng phá sản của các ngân hàng, sẽ đóng vai trò quan trọng trong việc duy trì tăng trưởng kinh tế và hạn chế nền kinh tế đi vào suy thoái như thế nào trong những giai đoạn khó khăn (BT).

Có thể bạn quan tâm