Tín dụng - Ngân hàng

Cần tiếp tục giảm lãi vay

Theo các chuyên gia, mặt bằng lãi suất huy động đã về vùng đáy nên khó có thể giảm thêm, tuy nhiên lãi suất cho vay vẫn còn đư địa giảm.

>>>Cần “chuẩn” công khai lãi suất vay?

Nhiều tổ chức tài chính nhận định các ngân hàng vẫn còn dư địa giảm thêm khoảng 0,5- 1% lãi suất cho vay để hỗ trợ doanh nghiệp.

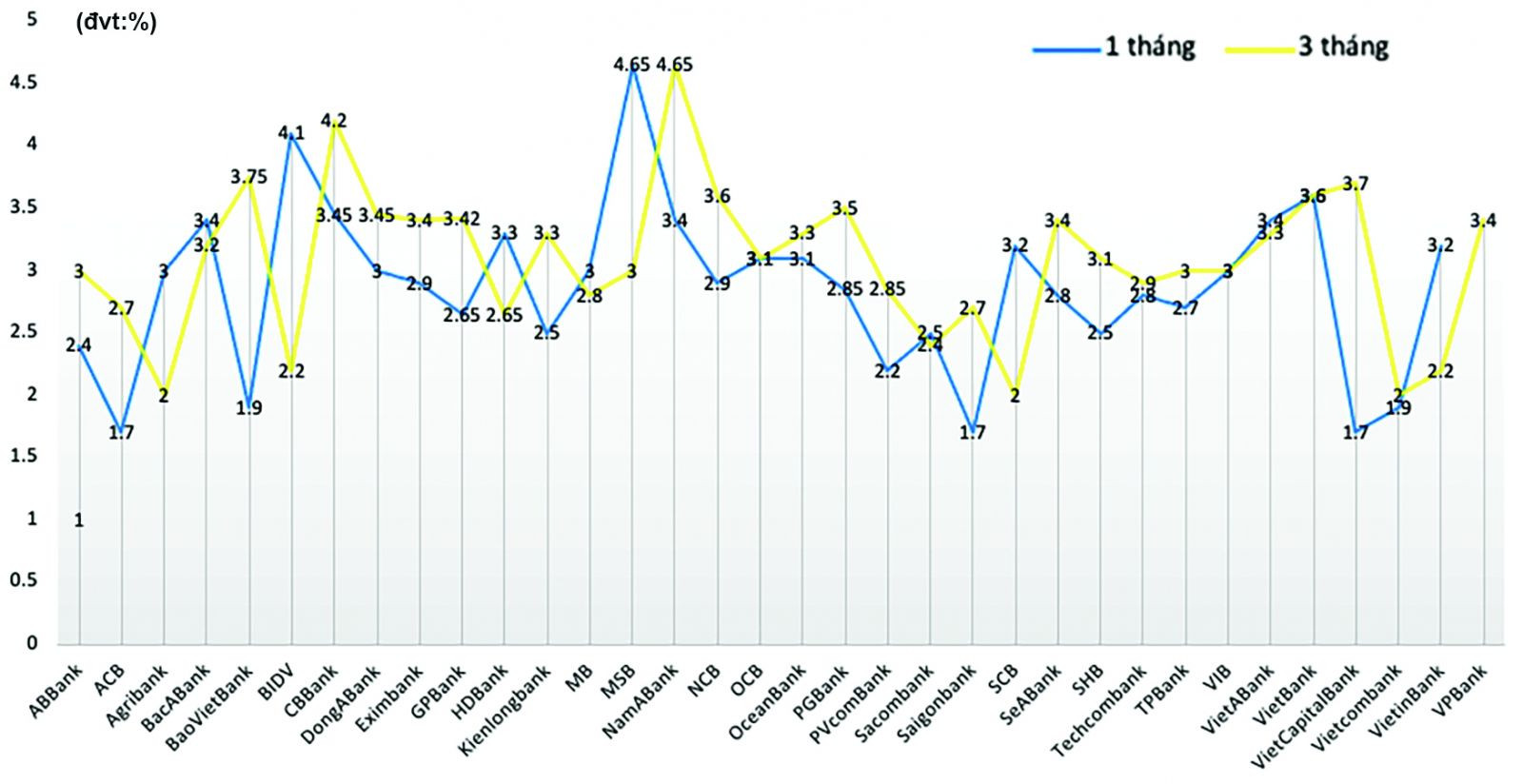

Lãi suất huy động tại quầy của các ngân hàng cập nhật ngày 19/2/2024. Nguồn: VNE

Cửa hẹp giảm lãi suất điều hành

FED đã dự kiến có thể cắt giảm lãi suất 3 lần trong năm nay. Điều đó đã làm dấy lên kỳ vọng, mặt bằng lãi suất trong nước có thể giảm thêm. Bởi việc FED giảm lãi suất sẽ làm giảm sức ép đến tỷ giá, tạo dư địa để NHNN có thể giảm thêm lãi suất điều hành.

Tuy nhiên, những nhận định trên đều được đưa ra vào thời điểm cuối năm 2023 và đầu năm 2024, trong khi từ đó đến nay tình hình đã khác. Với việc lạm phát tại Mỹ bất ngờ tăng trở lại, FED có thể sẽ lùi thời điểm cắt giảm lãi suất lần đầu tiên sang tháng 6/2024.

Hơn nữa theo các chuyên gia, mức độ liên thông của thị trường tài chính - tiền tệ Việt Nam với thế giới còn yếu, trong khi NHNN đã “chạy trước” FED trong việc cắt giảm lãi suất. Vì thế, ngay cả khi FED giảm lãi suất thì cũng không có nhiều động lực để NHNN làm như vậy, nhất là khi lạm phát trong nước đang có xu hướng nóng hơn.

>>>Dữ liệu lạm phát củng cố kỳ vọng giữ nguyên lãi suất điều hành

“Với tốc độ phục hồi kinh tế, khả năng cắt giảm lãi suất hơn nữa đã giảm đi. Vì vậy, NHNN sẽ giữ lãi suất tái cấp vốn ở mức 4,50% như hiện nay”, Ngân hàng UOB nhận định.

Lãi vay còn dư địa giảm

Các chuyên gia phân tích của KBSV và VNDirect đều chung nhận định, hiện lãi suất huy động đã về vùng thấp lịch sử, nên mặt bằng lãi suất huy động sẽ tiếp tục đi ngang ở vùng thấp trong hầu hết cả năm 2024.

Hiện lãi suất huy động đã về vùng thấp lịch sử. (Ảnh minh họa. Nguồn: ABB)

Mặc dù vậy, nhiều chuyên gia cũng có chung nhận định, lãi suất cho vay vẫn còn dư địa giảm thêm mà nguyên nhân chủ yếu do tốc độ giảm lãi suất cho vay thời gian qua thua xa tốc độ giảm lãi suất huy động.

Thừa nhận điều này, một lãnh đạo Vụ Chính sách tiền tệ của NHNN Việt Nam cho biết, mặt bằng lãi suất huy động giảm nhanh chóng trong thời gian qua. Tuy nhiên có đến 80% nguồn vốn huy động của các ngân hàng là ngắn hạn, trong khi trên 50% dư nợ tín dụng là trung và dài hạn. Do đó, việc giảm lãi suất cho vay trung và dài hạn có độ trễ so với lãi suất huy động.

Đó cũng chính là nguyên nhân mà theo TS. Nguyễn Trí Hiếu, Chuyên gia tài chính- ngân hàng, lãi suất cho vay có thể giảm thêm. Cụ thể hơn, KBSV nhận định, lãi suất cho vay bình quân sẽ có dư địa để giảm thêm 0,75 - 1,0%; trong khi VNDirect cho rằng, lãi suất cho vay bình quân sẽ giảm thêm 0,5-1%. Bởi vậy, các ngân hàng cần sớm tiếp tục giảm lãi vay để tăng cường hỗ trợ cho các doanh nghiệp phục hồi sản xuất, kinh doanh.

Có thể bạn quan tâm

Thúc đẩy phát triển nhà ở xã hội: Xem xét hạ lãi suất gói vay 120.000 tỷ đồng

09:18, 16/03/2024

Cần “chuẩn” công khai lãi suất vay?

04:00, 16/03/2024

Chủ tịch PVN: Doanh nghiệp mong giữ chính sách lãi suất tối ưu và ổn định

13:15, 14/03/2024

Lãi suất giảm sâu, thời điểm “vàng” mua bất động sản?

11:25, 05/03/2024