Kinh tế

Triển vọng nhóm ngành điện ra sao trong giai đoạn 2024-2025?

Theo MBS, năm 2024 là năm bản lề hoàn thiện các chính sách quan trọng hỗ trợ nhóm điện khí LNG và năng lượng tái tạo (NLTT), qua đó, tạo môi trường đầu tư hấp dẫn hơn từ năm 2025.

>>>"Cơn gió thuận" với ngành điện gió toàn cầu

Năm 2024 là năm bản lề hoán thiện các chính sách quan trọng hỗ trợ nhóm điện khí LNG và NLTT, qua đó, tạo môi trường đầu tư hấp dẫn hơn từ năm 2025. (Ảnh minh họa).

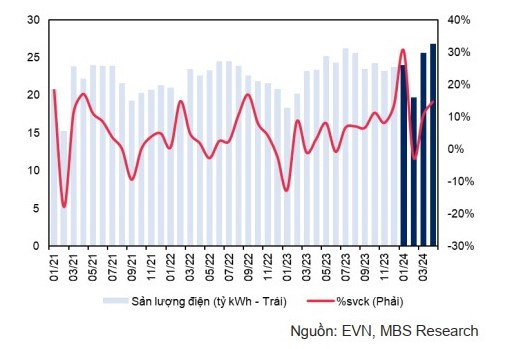

Nhu cầu điện có thể phục hồi 9,8%

Công ty Chứng khoán MBS (MBS) cho biết, trong 4 tháng đầu năm 2024, tiêu thụ điện toàn quốc tăng 13% so với cùng kỳ từ mức nền thấp trong năm ngoái, hỗ trợ bởi nhu cầu điện sinh hoạt dân dụng tăng mạnh do các đợt nắng nóng đến sớm, đặc biệt tăng đột biến trong tháng 3 và tháng 4; Nhu cầu điện cho công nghiệp cũng có sự phục hồi, chỉ số IIP đã ghi nhận tăng trưởng dương và các hoạt động sản xuất công nghiệp phục hồi, đặc biệt từ các nhóm xi măng, sắt thép và xuất khẩu. Đây là mức tăng trưởng cao hơn nhiều so với dự báo từ đầu năm của Bộ Công thương là 9%, có thể gây thêm áp lực cung ứng điện cho mùa cao điểm quý II và quý III/2024.

Trong đó, huy động điện than chiếm tỉ trọng vượt trội, đạt 59% tổng sản lượng toàn hệ thống, hỗ trợ bởi: Các nhà máy điện than được A0 ưu tiên huy động do nhu cầu cao tại miền Bắc và giá than giảm, hỗ trợ giá bán điện; Thủy điện ghi nhận sản lượng giảm mạnh chiếm 15% do pha El Nino duy trì cùng việc phải tích nước cho giai đoạn cao điểm quý II và quý III/2024; Sản lượng điện khí giảm mạnh do thiếu hụt nguồn khí Đông Nam Bộ, chỉ chiếm 9% tổng sản lượng. Mặt khác, sản lượng điện NLTT ghi nhận tăng nhẹ so với cùng kỳ do các dự án điện NLTT chuyển tiếp vận hành.

Công ty Chứng khoán này kỳ vọng, nhu cầu điện có thể phục hồi 9,8% so với cùng kỳ trong 2024, tương đương kịch bản cao trong Quy hoạch điện VIII (QHĐ8) và cũng cao hơn kế hoạch đầu năm của Bộ Công thương là 9% so với cùng kỳ từ mức nền thấp của 2023, hỗ trợ bởi sản lượng điện tăng trưởng cao hơn dự kiến trong các tháng đầu năm, đạt trung bình 13% so với cùng kỳ và dự kiến xu hướng sẽ tiếp tục duy trì trong các tháng cao điểm mùa nóng.

“Giai đoạn 2025-2030, chúng tôi dự báo nhu cầu điện sẽ tăng trưởng ở mức cao đạt 9,3% CAGR, theo sát với diễn biến phục hồi kinh tế của Việt Nam sau giai đoạn khó khăn 2020-2023, với động lực chính từ tăng trưởng sản xuất công nghiệp phục hồi và nhu cầu ngày càng tăng nhóm tiêu dùng dân cư trong các tháng mùa nóng”, MBS nhận định.

Đồng thời cho rằng, trong 2024, nhiều chính sách quan trọng hỗ trợ triển vọng cho hai nhóm điện mũi nhọn là điện khí và điện gió đang được đẩy nhanh, bao gồm khung giá cho LNG và cơ chế mua bán điện trực tiếp cho NLTT (DPPA). Ngoài ra, một số chính sách chưa được hoàn thiện khác như khung giá cho điện NLTT sẽ được triển khai sớm, hỗ trợ triển vọng dài hạn của nhóm. Bên cạnh đó, cơ chế giá bán lẻ mới sẽ giúp EVN có thể tăng giá điện từ 5-10% trong 2024, hỗ trợ tài chính của doanh nghiệp đồng thời cải thiện dòng tiền thanh toán cho các nhà máy.

Triển vọng 2024-2025 ra sao?

>>>Doanh nghiệp ngành điện tăng trưởng thấp ở 2023: Thực tế ra sao?

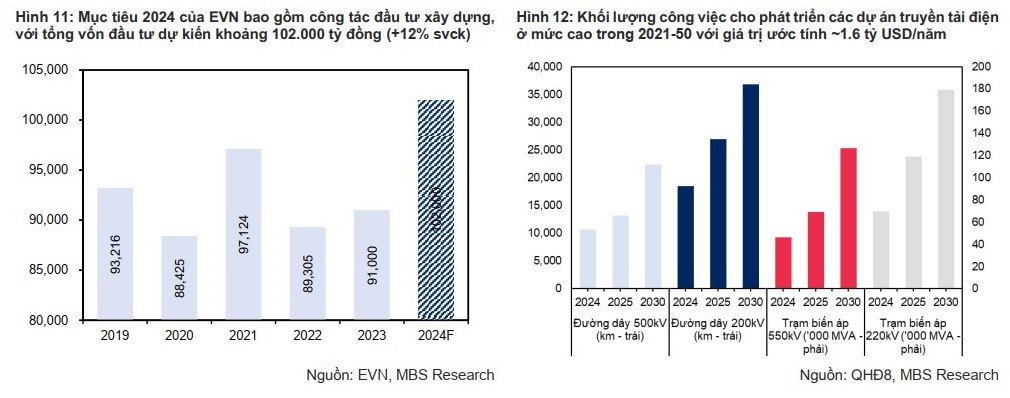

Đánh giá về triển vọng nhóm ngành trong giai đoạn 2024-2025, MBS kỳ vọng nhóm doanh nghiệp xây lắp bao gồm xây lắp dự án truyền tải và nhà máy điện, sẽ có triển vọng phục hồi từ 2024-2025. Theo EVN, dự kiến kế hoạch đầu tư xây dựng cho 2024 vào khoảng 102.000 tỷ đồng, tăng 12% so với mức thực hiện trong 2023 với dự án đường dây 500kV mạch 3 Quảng Trạch – Phố Nối là trọng tâm. PC1, TV2 sẽ là những doanh nghiệp niêm yết nổi bật hưởng lợi từ xu hướng tăng cường đầu tư cả lưới và nguồn điện.

Đối với mảng NLTT, theo MBS, trong năm 2024-2025, dự kiến tăng trưởng sản lượng các nhà máy NLTT sẽ duy trì ổn định do tình trạng cắt giảm công suất được cải thiện, hỗ trợ bởi hệ thống điện được nâng cấp, cơ bản đáp ứng được tỉ trọng cao NLTT của Việt Nam.

Về triển vọng chính sách, khung giá cho các dự án chuyển tiếp sau hơn 1 năm được ban hành, hiện tại, hầu như các dự án đều đã gửi hồ sơ đàm phán giá điện, trong đó, tính đến cuối 2023, 21 nhà máy (công suất 1.201MW) hoàn thành thủ tục COD và phát điện thương mại (một số cái tên nổi bật bao gồm BCG, GEG, Trung Nam). Tuy nhiên, các dự án hiện vẫn đang được huy động theo mức giá tạm (chỉ bằng 50% giá trần chuyển tiếp), và việc đàm phán giá chính thức vẫn chưa có nhiều tiến triển gây áp lực lên dòng tiền và hiệu quả kinh tế của các dự án.

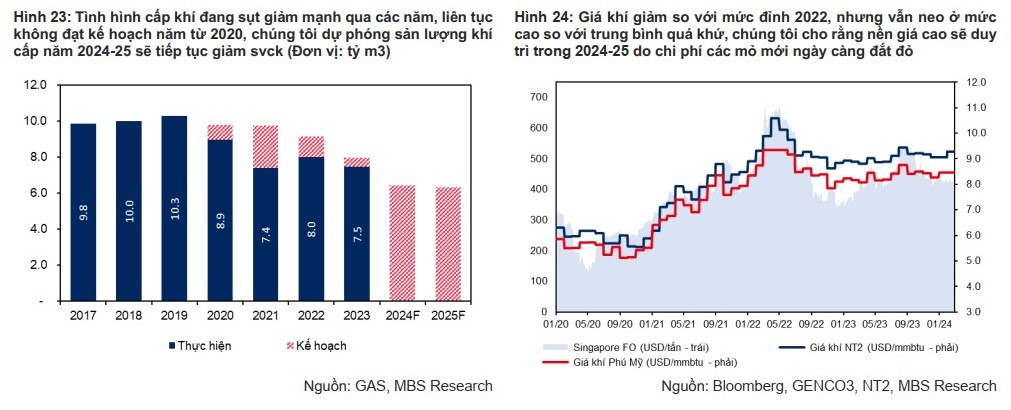

Đối với điện khí, MBS cho rằng trong giai đọan 2024-2025, nhóm điện khí còn nhiều khó khăn: Trong 4 tháng đầu năm 2024, sản lượng điện khí giảm 15% so với cùng kỳ mặc dù trong 2023, các nhà máy vốn ghi nhận mức sản lượng thấp. Nguyên nhân đến từ tình trạng thiếu khí đặc biệt cho các nhà máy sử dụng khí Đông Nam Bộ và giá khí neo cao, ảnh hưởng đến khả năng cạnh tranh của nguồn. Do đó, MBS cho rằng điện khí sẽ tiếp tục gặp nhiều khó khăn trong 2024.

Nhìn sang 2025, MBS nhận định, xu hướng cấp khí nội địa sẽ tiếp tục giảm trong bối cảnh các mỏ khí mới như Sư Tử Trắng và Nam Du-U Minh dự kiến đi vào hoạt động từ sớm nhất cuối 2026-2027, đồng thời có mức giá cao hơn so với các mỏ khí cũ. MBS kỳ vọng việc cấp bổ sung khí LNG sẽ là phương án khả thi hỗ trợ cải thiện nguồn đầu vào các nhà máy. Trong tháng 5/2024, Bộ Công Thương ban hành khung giá phát điện khí LNG với mức giá trần 2.590,85đ/kWh, với thông số giá khí đầu vào ~12,9USD/mmbtu (chưa tính các chi phí tái hóa khí và thuế VAT).

“Chúng tôi cho rằng đây là mức tuy thấp hơn so với dự tính cùng giả định giá khí tương đương, nhưng đủ khả thi về kinh tế để các chủ đầu tư đẩy nhanh tiến độ đàm phán với EVN trong năm nay”, MBS đánh giá.

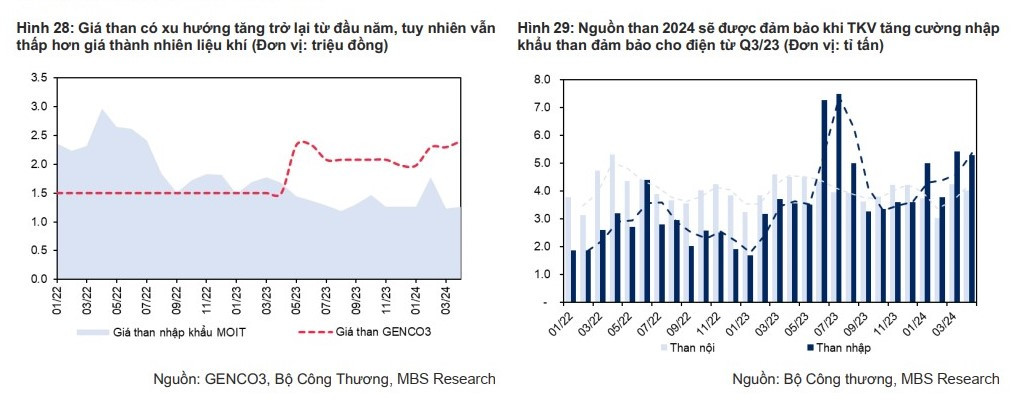

Đối với điện than, trong quý I/2024, sản lượng điện than tăng trưởng mạnh 43% so với cùng kỳ, và chiếm tỉ trọng lớn nhất, hỗ trợ bởi việc A0 ưu tiên huy động tối đa điện than trong bối cảnh nhu cầu điện tăng cao, thủy điện phải duy trì mực nước phục vụ giai đoạn cao điểm, và giá than giảm từ đỉnh, hỗ trợ cạnh tranh giá với các nguồn chạy nền khác.

Trong 2024-2025, MBS cho rằng, xu hướng huy động điện than, đặc biệt là các nhà máy điện than tại miền Bắc sẽ tiếp tục duy trì do: Tăng trưởng nhu cầu tiêu thụ điện tại miền Bắc cao nhất cả nước, gây áp lực lên nguồn cung trong bối cảnh tăng trưởng nguồn điện tại khu vực thấp hơn nhiều so với tăng trưởng tiệu thụ điện; Giá than nhập khẩu đang có xu hướng giảm từ đỉnh, hỗ trợ giá bán cạnh tranh hơn so với điện khí. Theo đó, đơn vị này cho rằng, những doanh nghiệp điện than tại miền Bắc như QTP, HND sẽ hưởng lợi từ 2024.

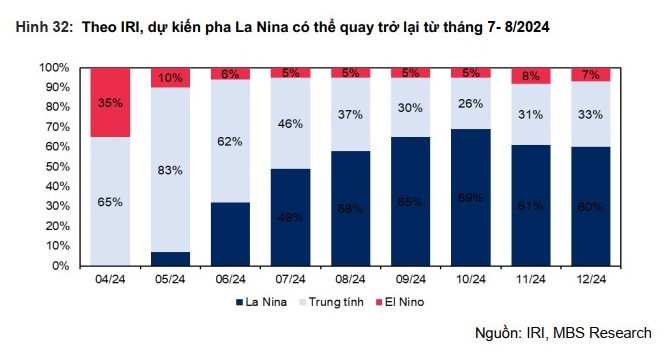

Thủy điện chính thức bước ra khỏi pha El Nino từ quý II/2024. Theo dữ liệu từ Viện Nghiên cứu Quốc tế về Khí hậu (IRI), pha El Nino đã kết thúc từ quý II/2024, và pha La Nina có thể quay trở lại từ tháng 8/2024 với xác suất xảy ra cao nhất.

Công ty Chứng khoán này cho rằng, nhóm thủy điện sẽ có thể được huy động tốt hơn ngay trong quý II/2024 so với thấp điểm quý I, giai đoạn các nhà máy thực hiện tích nước tối đa để phục vụ cho cao điểm mùa nóng. Hiện tại các hồ thủy điện đang duy trì mực nước cao và trong trạng thái sẵn sàng huy động.

Hơn nữa, nhóm thủy điện có thể duy trì sản lượng huy động tích cực trong nửa cuối 2024 sang 2025, khi pha La Nina thường kéo dài từ 15-18 tháng. Hơn nữa, với tính chất giá rẻ, thủy điện thường được cân đối huy động ở mức tối đa.

Mặt khác, giá bán thủy điện có thể sẽ giảm so với cùng kỳ ảnh hưởng đến tăng trưởng doanh thu các nhà máy. Nguyên nhân chính đến từ quyết định tăng tỉ lệ sản lượng điện hợp đồng (Qc) thủy điện từ 90% lên 98% trong 2024, đồng nghĩa với việc tỉ lệ Qm giảm từ 10% xuống 2%, giảm dư địa huy động sản lượng giá cao trên thị trường điện.

“Chúng tôi cho rằng việc giảm Qm thủy điện là một phương án để A0 kiểm soát tốt hơn hoạt động điều độ các nhà máy, tránh xảy ra tình trạng thiếu điện như nửa đầu năm 2023. Tuy nhiên, triển vọng giá điện nhóm thủy điện nhỏ (< 30MW) vẫn duy trì do hưởng lợi từ biểu phí tránh được và các nhà máy không huy động trên thị trường điện”, MBS nhận định.

Có thể bạn quan tâm

“Cuộc chiến giá” trong ngành điện toán đám mây Trung Quốc

03:30, 20/05/2024

"Cơn gió thuận" với ngành điện gió toàn cầu

03:30, 20/04/2024

Bản lĩnh nữ doanh nhân ngành Điện

02:00, 23/03/2024

Doanh nghiệp ngành điện tăng trưởng thấp ở 2023: Thực tế ra sao?

04:30, 11/03/2024

Minh bạch trong quản lý, vận hành ngành điện

00:10, 06/03/2024