Chứng khoán

Doanh nghiệp tăng trưởng lợi nhuận, vì sao giá cổ phiếu ngược chiều?

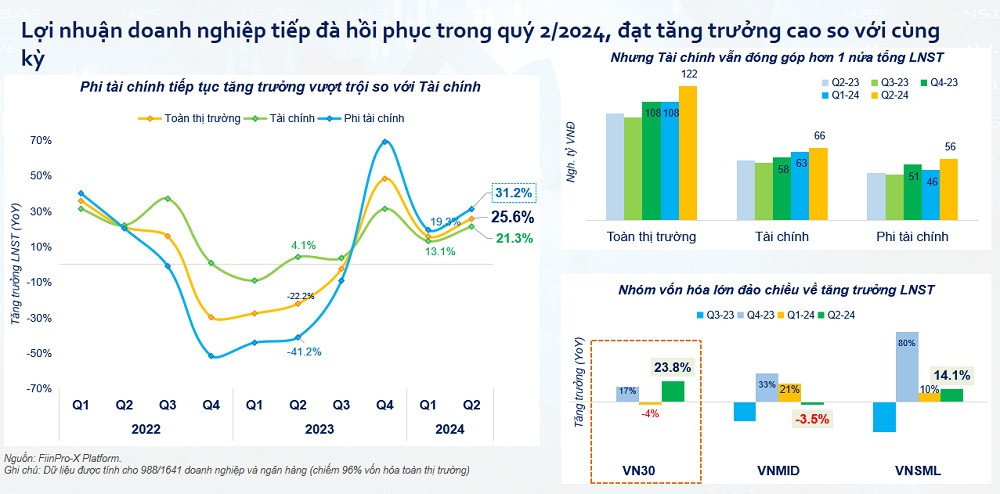

Các doanh nghiệp niêm yết tăng trưởng lợi nhuận ở cả nhóm tài chính lẫn phi tài chính trong quý II/2024. Song giá cổ phiếu lại phản ứng ngược chiều.

Tính đến 30/7, các doanh nghiệp đã thực hiện báo cáo kinh doanh khá đầy đủ, đại diện khoảng 96% vốn hóa trên toàn thị trường đã có kết quả kinh doanh. Theo đó, bức tranh kinh doanh quý II cũng đã khá rõ nét hơn.

Lợi nhuận doanh nghiệp tăng trưởng cao nhất trong 5 quý

Cập nhật nhanh về kết quả kinh doanh (KQKD) của các doanh nghiệp tại buổi talkshow "Bắt mạch dòng tiền" tháng 8 của FIDT và FiinTrade, bà Đỗ Hồng Vân - Trưởng nhóm phân tích FiinTrade - cho biết, lợi nhuận doanh nghiệp toàn thị trường đã nối tiếp đà phục hồi tăng trưởng của quý I, đạt tăng trưởng 25,6% trong quý II và tăng gần 13% so với quý I. Như vậy lợi nhuận doanh nghiệp đã có quý thứ 3 tăng trưởng liên tiếp sau khi tạo đáy vào quý III/2023. Còn nếu xét về giá trị tuyệt đối thì đây là quý mà lợi nhuận doanh nghiệp toàn thị trường đạt mức cao nhất trong 5 quý gần đây và mức cao nhất được ghi nhận cả ở nhóm tài chính và nhóm phi tài chính.

Ở nhóm tài chính, tăng trưởng lợi nhuận tiếp tục được dẫn dắt bởi nhóm ngân hàng, cụ thể là các ngân hàng tư nhân top đầu về quy mô vốn chủ, ví dụ MBBank, VPBank hay Techcombank. Còn ngược lại nhóm ngân hàng thương mại cổ phần Nhà nước như Vietinbank, Vietcombank, BIDV đều có mức tăng trưởng thấp hơn so với mức trung bình của ngành.

Với ngành chứng khoán, khi không còn hiệu ứng so sánh tốc độ tăng trưởng từ nền thấp, thì trong quý II, tốc độ tăng trưởng lợi nhuận của ngành này đã về mức khá bình thường nếu không muốn nói là ở mức thấp chỉ khoảng 11%. Điều này đã được chúng tôi dự báo trước, bà Vân nói.

Đối với nhóm phi tài chính, mức tăng trưởng cao một phần nhờ hiệu ứng so sánh thường kỳ ở mức khá thấp. Điều này có thể thấy rõ trong một số nhóm ngành có cầu tiêu dùng trong nước như bán lẻ (MSN, DWG, MWG), sữa (VNM), bia (SAB, BHN), nhóm hàng cá nhân với đại diện lớn nhất ngành là PNJ, hay nhóm liên quan xuất nhập khẩu như phân bón, cao su, dệt may, vận tải, và một số nhóm ngành thép, viễn thông, công nghệ thông tin.

Riêng với nhóm dệt may, lưu ý có sự phân hóa khá rõ nét. Đó là nhóm chuyên gia công hàng may mặc thì có mức tăng trưởng lợi nhuận ngược lại với nhóm đầu nguồn ví dụ sợi với đại diện STK đã có một kết quả đáng thất vọng trong quý II. Đây cũng là một trong những lí do khiến cổ phiếu gặp áp lực bán rất mạnh gần đây.

Bên cạnh hiệu ứng so sánh nền cùng kỳ ở mức thấp thì các khoản thu nhập tài chính từ sang nhượng dự án hay bán công ty con hay bán buôn dự án ở các công ty bất động sản như Vinhomes, Novaland, Đất Xanh, DIG…, cũng là một nhân tố tác động, hỗ trợ cho tăng trưởng lợi nhuận của nhóm phi tài chính cũng như toàn thị trường.

Ở phía ngược lại, lợi nhuận của một số ngành vẫn tiếp tục giảm so với cùng kỳ, ví dụ điện, giáo dục, hóa chất, nước…. Trong khi đó nhóm thiết bị dầu khí với đại diện PVS, bất động sản khu công nghiệp hay đặc biệt nhóm chăn nuôi gây bất ngờ với lợi nhuận đảo chiều. Trong quý I, nhóm này đã có tăng trưởng lợi nhuận nhưng sang quý II, ghi nhận lại có sự suy giảm đáng kể lợi nhuận.

Vì sao giá cổ phiếu ngược chiều?

Với bức tranh lợi nhuận khá ổn như vậy, vì sao giá cổ phiếu không có phản ứng? "Chúng ta thấy trên thị trường đang có hiện tượng khá nhiều doanh nghiệp ra công bố báo cáo tài chính với kết quả tốt nhưng cổ phiếu vẫn chỉ nằm im hoặc được “kéo” lên được một vài phiên rồi tắt lịm; trong khi đó nhóm doanh nghiệp ra báo cáo tài chính với kết quả tiêu cực thì lập tức cổ phiếu nằm sàn, bán tháo - ví dụ STK của Sợi Thế Kỷ, DBC của Dabaco… Vì sao có hiện tượng này, nó có ngụ ý gì?", bà Đỗ Hồng Vân nêu.

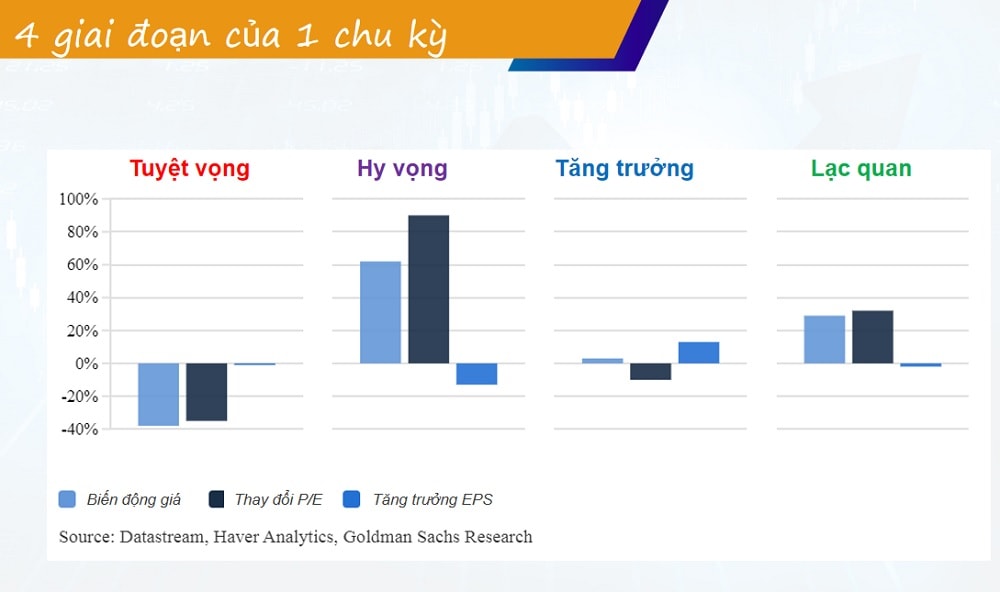

Để trả lời câu hỏi này với hiện tượng thực tế này, Trưởng nhóm phân tích FiinTrad sử dụng biểu đồ của Goldman Sachs thể hiện 4 pha trong một chu kỳ của thị trường chứng khoán Mỹ; đó là pha tuyệt vọng, pha hy vọng, pha tăng trưởng và pha lạc quan. Có thể vắn tắt một vài đặc điểm của 4 pha này và qua đó liên hệ với thị trường chứng khoán Việt Nam.

Thứ nhất, pha tuyệt vọng: Đây là giai đoạn sụp đổ ban đầu của thị trường. Ở pha này luôn bị thúc đẩy bởi sự suy giảm về lợi nhuận cũng như suy giảm về mặt định giá, do nhà đầu tư lo ngại về rủi ro tăng lên.

Thứ hai, sự sụt giảm này nhường chỗ cho pha hy vọng. Tại pha này giá cổ phiếu tăng lên mạnh mẽ, được thúc đẩy gần như hoàn toàn bởi sự mở rộng về định giá. Khi các nhà đầu tư thấy rằng rủi ro đã qua đi và điều kỳ vọng lớn nhất còn ở phía trước về phục hồi tăng trưởng lợi nhuận sắp tới.

Thứ ba, điều đó dẫn đến pha tăng trưởng, nơi mà tăng trưởng lợi nhuận thực sự diễn ra cũng sự mở rộng định giá (P/E) không còn nữa do kỳ vọng của nhà đầu tư đã rõ dần.

Cuối cùng, khi tăng trưởng nhường chỗ cho sự lạc quan ở cuối chu kỳ, đây là lúc sự lạc quan quá mức diễn ra và định giá lại mở rộng, dựa trên một đà tăng trưởng lợi nhuận đang diễn ra và đồng thời gieo mầm cho sự suy thoái sẽ diễn ra tiếp theo.

Theo quá trình này chúng ta thấy pha có thể tạo ra lợi nhuận cao nhất cho nhà đầu tư là pha hy vọng. Trong khi đó ở pha tăng trưởng, giá cổ phiếu có biến động tiêu cực nhất cho dù ở pha này lợi nhuận đang tăng trưởng. Cần lưu ý một chút các pha không nhất thiết phải diễn ra tuần tự mà diễn ra phụ thuộc vào sự kỳ vọng của nhà đầu tư cũng như diễn biến thực tế, cơ bản của doanh nghiệp. Đặc biệt nó có thể diễn ra không đồng nhất trên toàn thị trường mà nó có thể xảy ra lệch pha giữa các nhóm ngành khác nhau, bà Vân nói.

Với logic này, nhìn sang thị trường chứng khoán (TTCK) Việt Nam hiện tại, bà Đỗ Hồng Vân phân tích, có thể thấy thị trường không còn ở pha kỳ vọng nữa mà đang chuyển sang pha tăng trưởng, với 2 tín hiệu nổi bật:

Thứ nhất, lợi nhuận doanh nghiệp có sự tăng trưởng phù hợp như đã nêu trên; và hoàn toàn phù hợp với bối cảnh vĩ mô như chỉ số PMI dần cải thiện, cầu hồi phục, việc làm mới gia tăng.

Thứ hai, định giá trên thị trường đang giảm đi, do sự phấn khích của nhà đầu tư trong giai đoạn hi vọng đã giảm dần.

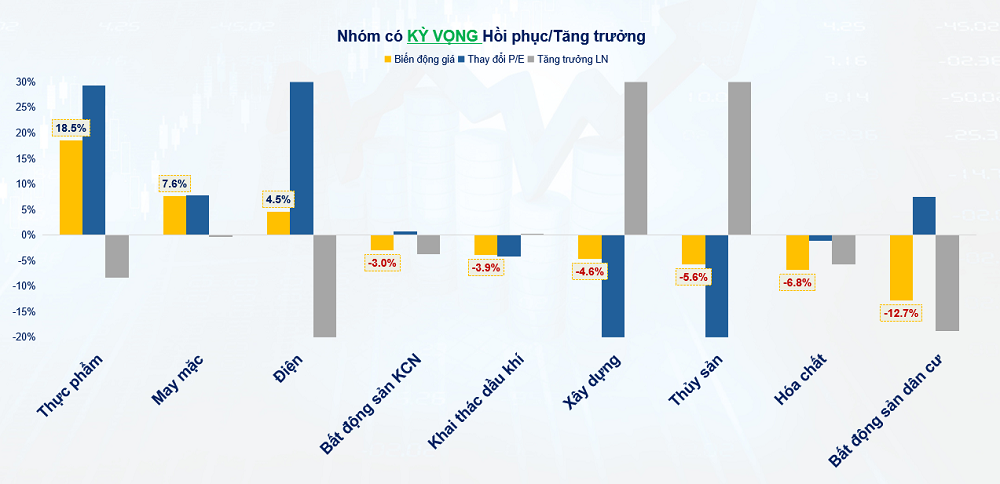

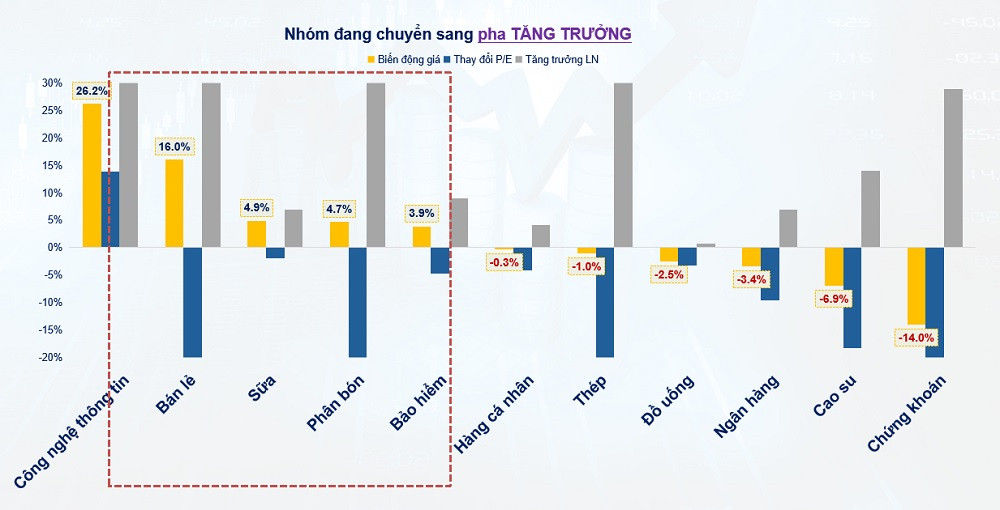

Nếu nhìn về ngành, sự phân hóa các pha giữa các ngành khá rõ nét.

Ở pha kỳ vọng, nổi bật có nhóm thực phẩm, may mặc, điện. Đây là nhóm có tăng trưởng đầu quý II đến nay với định giá mở rộng, chủ yếu nhờ yếu tố này trong khi lợi nhuận vẫn đang ở mức giảm hoặc đi ngang.

Cũng trong giai đoạn này, phía ngược lại có nhiều nhóm giá giảm do kỳ vọng quá đà, ví dụ nhóm xây dựng, dù cột lợi nhuận tăng nhưng thực tế tăng trưởng lợi nhuận lõi chưa có; hay với nhóm thủy sản cột lợi nhuận cũng thực tế ghi lợi nhuận tăng trưởng nhưng thực tế họ chỉ giảm lỗ, lợi nhuận tính toán lũy kế 12 tháng cho thấy dù quý II tăng trưởng nhưng lũy kế chưa xóa lỗ mà đã được ghi nhận ở các quý trước.

Ở pha tăng trưởng, nhóm công nghệ thông tin hay nhóm bắt đầu có tăng trưởng như nhóm bán lẻ, sữa, phân bón, bảo hiểm hoặc nhóm đang giữa pha tăng trưởng như nhóm thép, chứng khoán, ngân hàng, thì thể hiện theo logic mà Goldman Sachs Research chỉ ra, lấy ví dụ nhóm thép ngân hàng, chứng khoán, thép khi mà họ đang ở giữa pha, lợi nhuận tăng trưởng nhưng giá cổ phiếu giảm. Xem xét ngược lại lợi nhuận quý trước như quý I trở về trước lợi nhuận lũy kế của các nhóm này chưa có tăng trưởng nhưng giá cổ phiếu tăng mạnh, định giá mở rộng khá nhanh. Trong khi đó với nhóm bán lẻ, sữa phân bón, bảo hiểm, họ đang ở đầu pha tăng trưởng nên chỉ số giá vẫn thể hiện mức tăng.

"Tôi cho rằng ở những nhóm này chúng ta có thể xem xét cơ hội đầu tư trong thời gian vì còn triển vọng lợi nhuận phía trước. Tuy nhiên trong điều kiện thị trường hiện tại, với nhóm này, giá cổ phiếu phải được chiết khấu về mức hợp lý hơn khoảng 15-20% so với mặt bằng giá hiện tại", Trưởng nhóm FiinTrade nhận định.