Định giá các cổ phiếu ngành dệt may như hiện nay tương đối rẻ nhưng vẫn chưa đủ hấp dẫn do những khó khăn trước mắt.

>>> Dệt may gặp khó vì "ăn đong' đơn hàng

Do đó, các nhà đầu tư cần thận trọng sàng lọc và chọn điểm rơi của các cổ phiếu dệt may để đầu tư dài hạn.

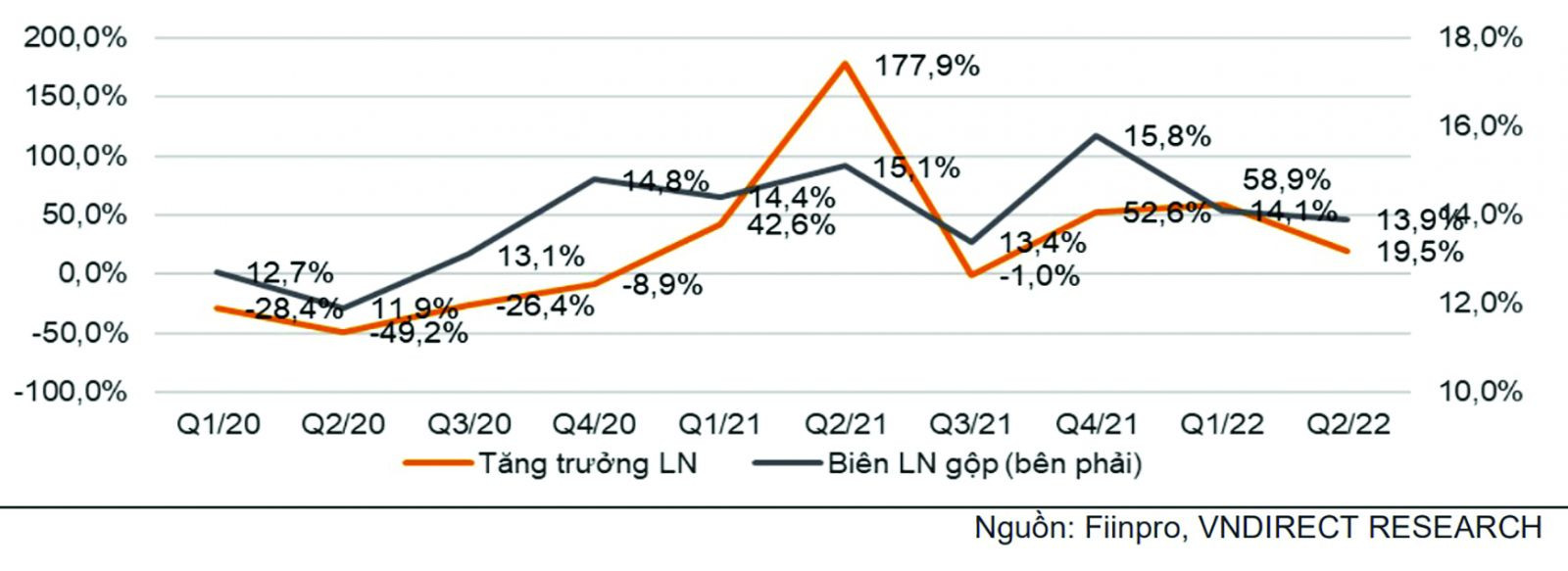

Tăng trưởng lợi nhuận ròng và biên lợi nhuận gộp của các doanh nghiệp dệt may niêm yết (Đơn vị: tỷ VND)

Kim ngạch xuất khẩu dệt may duy trì đà tăng trưởng trong quý 2/2022. Theo đó, giá trị xuất khẩu dệt may tăng 17,8% so với cùng kỳ năm ngoái nhờ nhu cầu từ thị trường Mỹ và EU. Nhờ đó, tổng doanh thu quý 2/2022 của các công ty dệt may niêm yết tăng 22,4%, nhưng thấp hơn 10,2% so với quý 1/2022. Lãi ròng của toàn ngành tăng 19,5% trong quý và 32,0% trong 6 tháng đầu năm.

Các công ty ghi nhận mức tăng trưởng lợi nhuận cao bao gồm: HTG (+ 224,3%), VGT (+ 43,1%) và TNG (+50%). Trong đó, lợi nhuận ròng của VGT và HTG tăng nhờ hàng tồn kho bông giá thấp trong 2 quý và nhu cầu cao với sản phẩm bông. Lợi nhuận ròng của TNG tăng do nhu cầu cao hơn từ khách hàng chính như Decathlon và Haddad và việc cải thiện công nghệ sản xuất và bán hàng…

Hiên nay, giá hạt nhựa PET và giá bông giảm lần lượt 15,9% và 40,3% so với mức đỉnh vào tháng 3/2021. Như vậy, giá sợi và vải đều “hạ nhiệt” theo sau giá các nguyên liệu đầu vào khác. Như vậy, biên lợi nhuận gộp của các doanh nghiệp dệt may đầu ngành như TCM, GIL, MSH sẽ được cải thiện vào năm 2023 nhờ giá nguyên liệu đầu vào giảm và nhu cầu phục hồi đối với các sản phẩm cao cấp.

Giá trị xuất khẩu dệt may tăng 17,8% so với cùng kỳ năm ngoái. Ảnh: T.Minh

Người Mỹ đã quay trở lại văn phòng, kéo theo sự phục hồi về nhu cầu đối với các sản phẩm văn phòng như vest, áo sơ mi. Do đó, giá trị nhập khẩu dệt may của Mỹ trong 6 tháng đầu năm nay tăng 30,9%, đạt 66,3 tỷ USD. Tuy nhiên, nhu cầu dệt may tại Mỹ có thể hạ nhiệt trong nửa cuối năm 2022 do lạm phát cao.

Lạm phát tiêu dùng của Mỹ đã tăng 8,5% trong tháng 7, dù đã giảm so với tháng 6, nhưng vẫn ở mức cao. Do vậy, nhu cầu của các mặt hàng quần áo cao cấp như áo sơ mi và áo phông làm từ sợi tái chế và sợi bông (giá cao hơn) sẽ chậm lại trong nửa cuối năm 2022.

>>> “Cánh cửa” giúp doanh nghiệp dệt may phát triển bền vững

Thông tin từ các công ty may mặc cho thấy khách hàng Mỹ đã rút ngắn thời gian đặt hàng trước từ 6 tháng xuống còn 3 tháng do lượng hàng tồn kho cao và áp lực lạm phát. Các doanh nghiệp lớn như TCM, STK, ADS có đủ đơn đặt hàng cho quý 3/2022, nhưng một số khách hàng đã hủy đơn hàng do lượng hàng tồn kho cao. Trong khi đó, các đơn đặt hàng trong quý 4/2022 đã chậm lại do lo ngại về lạm phát… Như vậy, đà tăng trưởng lợi nhuận ròng của các công ty may mặc như TCM, GIL sẽ chậm lại trong 6 tháng cuối năm 2022.

Từ những khó khăn và thách thức trên, các công ty dệt may đang bước vào một chu kỳ đầu tư mới. Nhiều doanh nghiệp dệt may đang mở rộng năng lực xuất khẩu sang thị trường Mỹ và châu Âu, dự kiến sẽ phục hồi trong quý 2/2023. Các doanh nghiệp dệt may đã xây dựng và mở rộng nhà máy lên 15-30% công suất hiện tại. Kỳ vọng trong năm 2023 có thể ghi nhận mức tăng trưởng lợi nhuận của các doanh nghiệp lớn như STK, MSH, HSM khi các nhà máy mới hoàn thành và đi vào hoạt động ở mức 80-85% công suất.

Cho đến thời điểm này, cổ phiếu dệt may đã giảm khoảng 30,5% so với đầu năm sau sự điều chỉnh của thị trường và hiện đang được giao dịch ở mức P/E trung bình 12 tháng là 11 lần. Triển vọng của ngành dệt may sẽ phụ thuộc vào việc kiểm soát lạm phát tại các thị trường xuất khẩu lớn như Mỹ và EU. Hiện 85% doanh thu của các công ty dệt may đến từ xuất khẩu, trong đó Mỹ và EU chiếm 61%. Như vậy, định giá cổ phiếu dệt may như hiện nay tương đối rẻ nhưng vẫn chưa đủ hấp dẫn với những khó khăn trước mắt.

STK đang trong quá trình xin giấy phép xây dựng và hoàn thành các thủ tục pháp lý cần thiết với các cơ quan chức năng. Giai đoạn 1 của nhà máy Unitex sẽ được chạy thương mại từ cuối quý 3/2023, chậm hơn 2 tháng. Giá mục tiêu thấp hơn 52.800đ/cp với EPS 2022-23 lần lượt là 3.685đ/cp và 4.764đ/cp, P/E mục tiêu 12,5x.

Đối với cổ phiếu TCM, hiện nhà máy VL2 chỉ đạt khoảng 30% công suất do thiếu lao động. Kỳ vọng nhà máy VL2 sẽ chiếm 25% doanh thu mảng may mặc của TCM trong năm 2023. Giá mục tiêu cho TCM là 42.000đ/cp. Giá dựa trên EPS trung bình 2022- 2023 là 3.801đ/cp và P/E mục tiêu là 11 lần, tương đương với P/E trượt của các công ty cùng ngành. Giá cổ phiếu TCM giảm 23,9% so với đầu năm và hiện giao dịch ở mức P/E 24,6 lần.

Với cổ phiếu MSH, nhu cầu về quần áo như váy, áo phông tại thị trường Mỹ sẽ “hạ nhiệt” trong nửa cuối năm 2022. Vì vậy, đà tăng trưởng doanh thu của MSH có thể giảm tốc trong nửa cuối năm do 70% doanh thu đơn hàng FOB đến từ thị trường Mỹ. Theo đó, giá mục tiêu MSH được điều chỉnh giảm xuống 46.200 đồng/cp.

Có thể bạn quan tâm

“Cánh cửa” giúp doanh nghiệp dệt may phát triển bền vững

15:51, 16/08/2022

THỦ TƯỚNG VÀ DOANH NGHIỆP 2022: Thành lập khu công nghiệp lớn để dệt may phát triển bền vững

11:00, 11/08/2022

“Xanh hoá” dệt may

01:00, 30/07/2022

Xuất khẩu dệt may của Việt Nam có thể đạt trên 40 tỷ USD trong năm 2022

02:43, 28/07/2022