"Sell in May and go away" - Câu nói "Bán vào tháng 5 và biến mất" có thực đúng với TTCK Việt Nam? Lịch sử VN-Index cho câu trả lời là: Chưa hẳn!

"Sell in May" - Tháng 5 có phải là tháng xấu nhất lịch sử VN-Index?

>>Dự báo VN-Index sẽ đi ngang hoặc giảm nhẹ trong nửa đầu tháng 5

Đây là câu nói có tính lịch sử trên Phố Wall, được chỉ ra trong mô hình Chiến lược Halloween, hiệu ứng Halloween hoặc chỉ báo Halloween (Halloween Indicator), là chiến lược xác định thời điểm thị trường (market timing) dựa trên giả thuyết rằng các cổ phiếu có hiệu suất tốt hơn từ ngày 31/10 (Halloween) đến ngày 01/05 so với giai đoạn từ đầu tháng 5 đến cuối tháng 10. Chiến lược này cho rằng cần thận trọng khi mua cổ phiếu vào tháng 11, nắm giữ chúng trong các tháng mùa đông, sau đó bán ra vào tháng 4; trong khi đầu tư vào các loại tài sản khác từ tháng 5 đến tháng 10. Một số người đi theo chiến thuật này nói rằng họ hoàn toàn không đầu tư trong những tháng mùa hè.

Có nhiều nhà đầu tư cho rằng lịch sử câu này xuất xứ từ vương quốc Anh, liên quan đến diễn biến/ chu kỳ đầu tư bất động sản.

Nguyên nhân thực tế dẫn đến câu nói này, là thị trường chứng khoán (TTCK) Mỹ thường giao dịch sôi động từ tháng 11 đến 4 năm sau, vì tiêu dùng tăng mạnh các đợt lễ cuối năm ở các tháng 11, 12 và tháng 1 (Giáng Sinh – Tạ Ơn – Năm mới), cũng như các công ty sẽ tất toán lợi nhuận để chuẩn bị mùa báo cáo tài chính. Tháng 2 và 3 vẫn sẽ có tăng trưởng nhẹ, và đỉnh sẽ là tháng 4 khi kết quả kinh doanh quý 1 năm đó được công bố.

Giai đoạn tháng 5 đến tháng 10 là giai đoạn nghỉ hè cũng như có nhiều ngày lễ ở Phương Tây, nhà đầu tư ít để ý tới thị trường cũng như tiêu dùng không mạnh. Ngoài ra vào các năm bầu cử ở Mỹ, giai đoạn này do vẫn chưa rõ kết quả tân tổng thống là ai nên thị trường cũng sẽ không có đột biến.

>>Chứng khoán sẽ phân hóa trong tháng 5

Nhưng câu nói này còn đúng không trên thị trường chứng khoán ngày nay?

Nhìn lại hiệu suất đầu tư tháng 5 của cả hai thị trường Mỹ và Việt Nam với hai đại diện là S&P500 và VN-Index từ 2001 tới 2022, chúng ta có thể thấy:

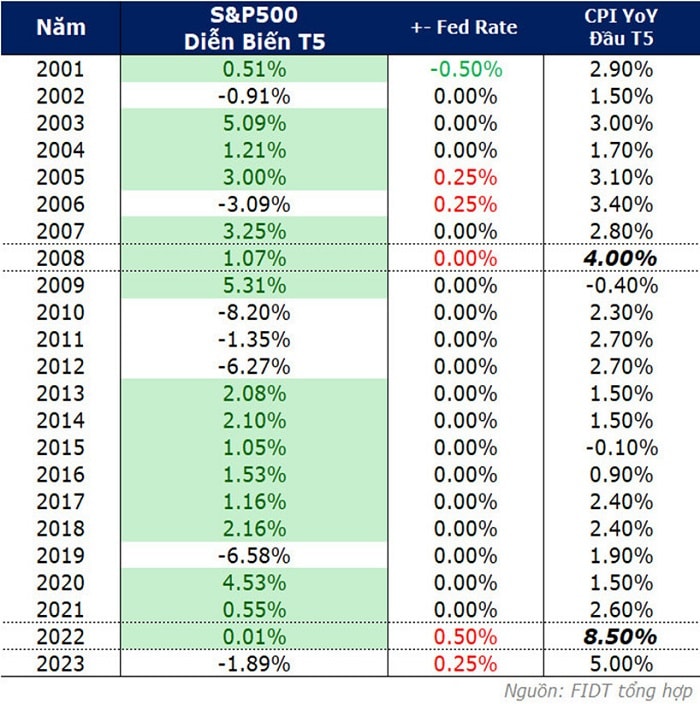

"Sell In May" không đúng với thị trường Mỹ vì trong 22 năm qua, vào tháng 5, S&P500 tăng trung bình 0,27%, trong đó: Chỉ số giảm 6/22 lần, giảm trung bình -1,23%; Chỉ số tăng 16/22 lần, tăng trung bình 1,5%.

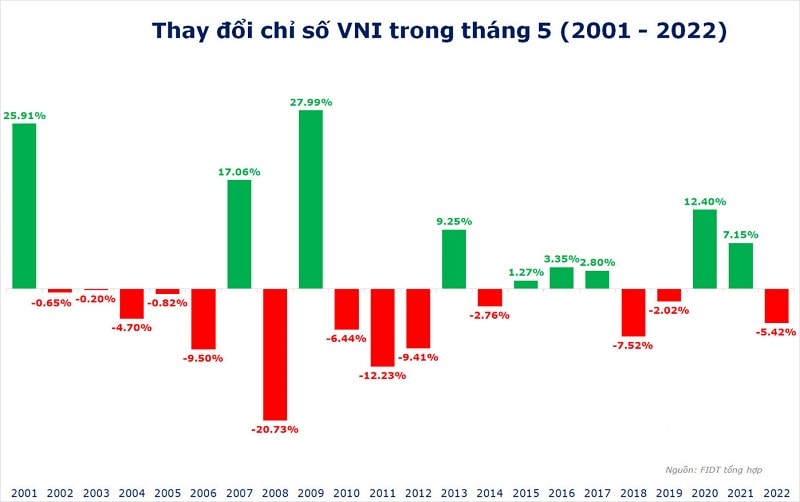

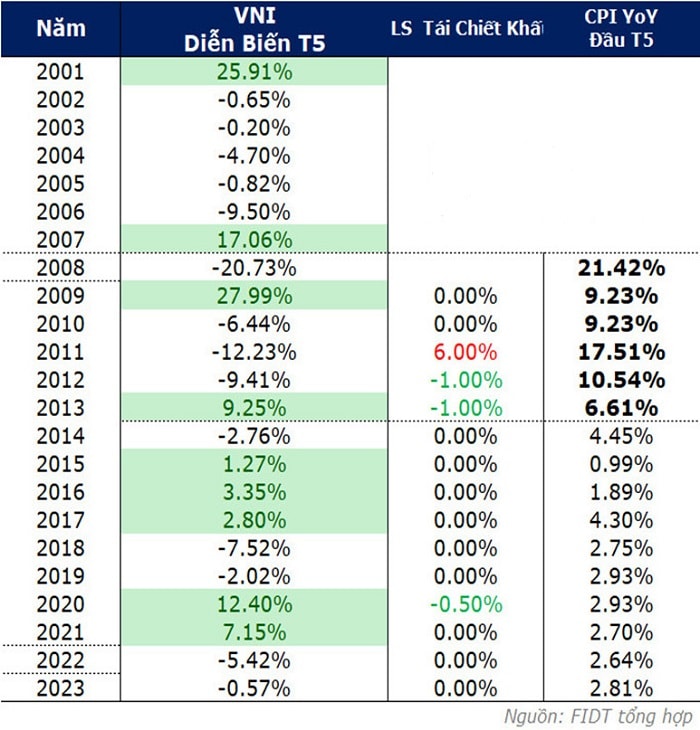

"Sell In May" cũng không rõ ràng với thị trường Việt Nam vì trong 22 năm qua, vào tháng 5, VN-Index tăng trung bình 1,05%. Tuy nhiên: Chỉ số giảm 13/22 lần, giảm trung bình -3,1%; Chỉ số tăng 9/22 lần, tăng trung bình 4,67%.

Vậy có hay không việc "Sell in May" chịu tác động từ các yếu tố vĩ mô?

Các yếu tố vĩ mô như lạm phát và lãi suất đều không có ảnh hưởng rõ rệt đến tâm lý "Sell in May" của nhà đầu tư ở cả Mỹ và Việt Nam, ít nhất là với tầm nhìn đầu tư ngắn hạn (trong tháng), như thống kê ở trên. Phần nhiều là vì lãi suất thường không thay đổi, còn lạm phát thì dù cao hay thấp hơn mức mục tiêu thì khả năng chỉ số giảm trong tháng 5 vẫn là 50-50.

Tuy "Sell in May" ở Việt Nam trong ngắn hạn không rõ ràng, nhưng tháng 5 có thực sự là tháng xấu nhất để đầu tư?

Theo thống kê trong 22 năm qua, tháng 5 và tháng 7 là hai tháng xấu nhất để nhà đầu tư có thể tham gia vào VN-Index khi tỷ lệ có lãi chỉ vỏn vẹn 40,9%, thấp hơn rất nhiều so với mức trung bình 53,8%.

Dù vậy, khi xét tới hiệu suất đầu tư trung bình theo tháng, thì tháng 7 mới thực sự là tháng xấu nhất trong 22 năm qua của VN-Index khi không những tỷ lệ có lãi đã thấp hơn trung bình, mà nếu giảm thì có mức giảm trung bình cao nhất 1,87%. Điều này cũng được chúng tôi đánh giá khá hợp lý vì các đợt giảm sâu nhất của VN-Index đều là vào giai đoạn tháng 7 (2001, 2006, 2007, 2011 và 2021).

Trong 22 năm qua, giai đoạn tháng tháng 4 tới tháng 11 năm sau có hiệu suất đầu tư cao hơn giai đoạn tháng 5 – tháng 10 của năm trước đó, chứng minh câu ngạn ngữ này đúng ở thị trường Việt Nam cho nhà đầu tư trung hạn.

Chúng tôi kết luận:

Về thị trường Mỹ: Với các dữ liệu thu thập, việc "Sell in May" ở Mỹ là hoàn toàn không có cơ sở. Nếu làm theo đúng câu ngạn ngữ thì trong vòng 22 năm qua, nhà đầu tư đã bỏ lỡ rất nhiều cơ hội kiếm lời khi chỉ số S&P500 tăng nhiều hơn giảm.

Với thị trường Việt Nam: Câu chuyện "Sell in May" không rõ ràng nếu chúng ta chỉ xét trong tháng 5, còn sẽ đúng nếu nhà đầu tư có tầm nhìn dài hơn theo khoảng 6 tháng (T5 – T10). Các yếu tố vĩ mô như lạm phát và lãi suất không có quá nhiều ảnh hưởng tới tâm lý "Sell in May" dù ở thị trường Mỹ hay Việt Nam.

Với dữ liệu tổng hợp được thì giai đoạn tháng 5 tới tháng 10 thực sự là giai đoạn VN-Index không thích hợp để giao dịch (tháng 7 là tháng xấu nhất). Vì vậy, việc “Sell in May” ở thị trường nước ta không phải là vì tháng 5 là tháng tệ nhất để đầu tư, mà vì đó là cơ hội để bán cổ phiếu ở đỉnh trước khi thị trường trở nên thiếu tích cực hơn vào giai đoạn giữa quý 2 tới đầu quý 4, giúp nhà đầu tư bảo toàn được lợi nhuận.

Có thể bạn quan tâm

Nhận diện “bẫy” thao túng chứng khoán

17:00, 04/05/2023

“Nhịp đập” chứng khoán quý II

02:46, 04/05/2023

HDBank sẽ góp vốn, mua cổ phần một công ty chứng khoán

10:15, 26/04/2023

Chứng khoán SSI: Dự chi cổ tức 1.500 tỷ, đặt mục tiêu lợi nhuận 2.540 tỷ trong 2023

16:29, 25/04/2023

Chứng khoán: Cẩn trọng áp lực bán ròng của khối ngoại

03:00, 22/04/2023