Công bố Top 10 thị phần môi giới của các CTCK năm 2023 từ Sở Giao dịch Chứng khoán TP HCM (HoSE) cho thấy cơ bản vẫn là các tên tuổi lớn và quen thuộc, nhưng đã có sự xáo trộn vị thứ đáng kể.

TTCK Việt Nam đã có một năm nhiều biến động, đây cũng là năm có nhiều thay đổi về thị phần của các CTCK

>>>Chứng khoán năm 2024: Lạc quan trong thận trọng

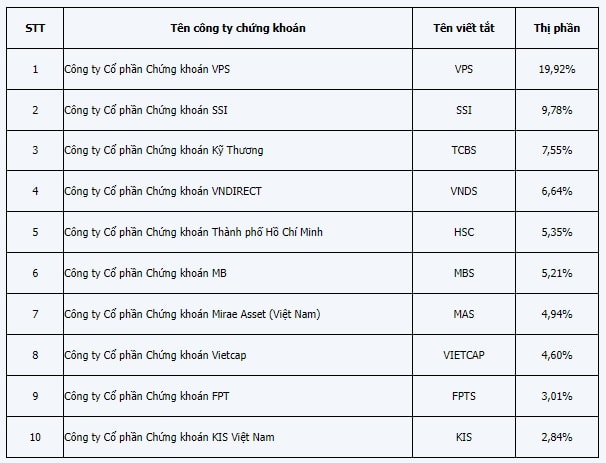

Cụ thể, tính riêng quý IV/2023, đã diễn ra cuộc rượt đuổi ngoạn mục về giá trị giao dịch môi giới giữa các CTCK, qua đó, thay đổi vị trí thị phần.

Trong bảng công bố của HoSE, Chứng khoán Kỹ thương (TCBS) tăng tốc vượt lên đẩy VNDirect ra khỏi top 3 và HSC vượt MBS để lọt vào top 5. Theo đó, TCBS ghi nhận thị phần giao dịch môi giới cổ phiếu, chứng chỉ quỹ và chứng quyền có đảm bảo lớn nhất trong quý IV/2023 bao gồm ở 7,55%, chắc chân top 3 và thay thế cho thị phần của VNDirect tiếp tục bị thu hẹp quý thứ 2 liên tiếp, xuống mức 6,64%.

Chứng khoán TP HCM (HSC) sau nhiều năm tụt xuống, quý này cũng ghi nhận nâng thị phần từ 5,06% của quý III lên 5,35%, hoán đổi vị thứ của Chứng khoán MB (MBS) với 5,21%, đứng thứ 6.

(Nguồn: HSX)

Danh sách 10 công ty chứng khoán có thị phần giao dịch môi giới cổ phiếu, chứng chỉ quỹ và chứng quyền có đảm bảo lớn nhất trong quý IV/2023 của HoSE tiếp tục được dẫn đầu bởi VPS và SSI; theo sau là TCBS, VNDirect, HSC, MBS, Mirae Asset, Vietcap, FPTS và KIS VN. 10 CTCK này có tổng thị phần 69,84%.

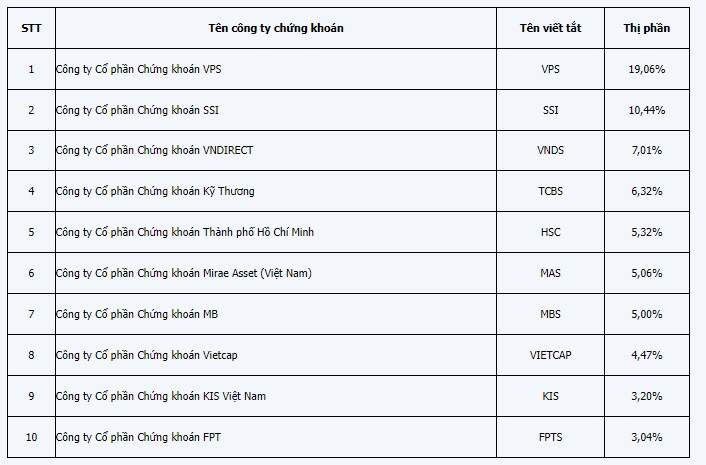

Kết quả cũng dẫn đến đợt xáo trộn thứ hạng kết năm 2023. Theo công bố, năm 2023, dẫn đầu thị phần giao dịch môi giới cổ phiếu, chứng chỉ quỹ và chứng quyền có đảm bảo lớn nhất tại HoSE vẫn là VPS và SSI. Theo đó, Chứng khoán VPS chiếm 19,06% thị phần, tăng 1,68 điểm phần trăm so với năm 2022. Chứng khoán SSI chiếm 10,44% thị phần, tăng 0,6 điểm phần trăm. Dù giảm, Chứng khoán VNDirect mất 0,87 điểm phần trăm, về còn 7,01% nhưng vẫn ở top 3 của năm.

Kế tiếp là TCBS từ hạng 6 năm trước vươn lên hạng 4 năm 2023, với 6,32% thị phần. Chứng khoán HSC và Chứng khoán Mirae Asset lần lượt rơi xuống top 5 (chiếm 5,32%) và top 6 (5,06%). Nối đuôi là MBS ở hạng 7 với 5% thị phần. Riêng Chứng khoán Vietcap trong năm đổi thương hiệu đã lùi về hạng 8, chiếm 4,47%.

(Nguồn: HSX)

Chứng khoán KIS Việt Nam từ hạng 10 năm trước vượt mặt Chứng khoán FPT tiến lên hạng 9, chiếm 3,2%. Đây là 2 CTCK chia nhau vị trí sau cùng trong top 10 bảng công bố.

Trong thông tin chia sẻ với báo chí về thị phần được công bố, Chứng khoán SSI cho biết, trong năm 2023, trong bối cảnh thị trường biến động liên tục, thanh khoản thấp, đi cùng số lượng tài khoản mở mới cả năm chỉ tăng 6% - thấp hơn rất nhiều so với mức 60% trong năm 2022 cùng áp lực thị trường và sự cạnh tranh trong ngành, SSI vẫn giữ vững quan điểm tập trung vào hiệu quả kinh doanh. Theo đó, thị phần là quan trọng, nhưng không phải mục tiêu duy nhất. SSI chọn tăng trưởng bền vững, xây dựng thị trường và giữ an toàn, hiệu quả dài hạn cho nhà đầu tư làm mục tiêu chính. Chỉ trong 9 tháng đầu năm, SSI đã hoàn thành 87% kế hoạch lợi nhuận trước thuê. Con số này vẫn sẽ tiếp tục tăng trưởng trong qúy 4 và dự kiến sẽ vượt kế hoạch doanh thu hợp nhất 6.917 tỷ đồng, lợi nhuận trước thuế hợp nhất 2.540 tỷ đồng mà ĐHĐCĐ đã đề ra đầu năm.

2023 đã chứng kiến một năm biến động trên TTCK. Kết phiên 29/12/2023, VN-Index dừng lại ở mốc 1.129,93 điểm, tăng 12% so với phiên cuối năm 2022. Song trong suốt cả năm, VNIndex đã có nhiều "pha” tăng giảm điểm đem lại nhiều cảm xúc cho nhà đầu tư.

Trái ngược với qúy I ảm đạm, từ tháng 4 đến tháng 9, thị trường lại giao dịch đầy hứng khởi. Có thời điểm VN-Index ghi nhận mức tăng tới gần 24% so với đầu năm, đạt hơn 1.250 điểm vào giữa tháng 9. Động lực chính đến từ chính sách tiền tệ nới lỏng của Ngân hàng Nhà nước với 4 lần cắt giảm lãi suất điều hành. Song sau đó, nhịp điều chỉnh mạnh mất hơn 200 điểm trong nửa cuối tháng 9 đến hết tháng 10/2023 khiến nhiều nhà đầu tư hoảng loạn. Lý do chủ yếu đến từ các yếu tố ngoại biên dù vĩ mô trong nước vẫn tích cực. Từ đầu tháng 11, thị trường dần phục hồi khi có nhiều tín hiệu cho thấy lãi suất của Fed đã tạo đỉnh trong bối cảnh lạm phát Mỹ có xu hướng giảm mạnh hơn dự báo. Tuy nhiên VN-Index vẫn dao động khá thận trọng quanh ngưỡng 1.100 điểm, thanh khoản thấp với giá trị giao dịch bình quân phiên cả 3 sàn trong tháng 12 đạt 15.686 tỷ đồng – tức giảm 9,7% so với tháng 11.

Nhìn chung cả năm 2023, thị trường chứng khoán phản ứng khá nhanh nhạy với chính sách tiền tệ. Nhưng cả khi lãi suất huy động đã về mức thấp kỷ lục - thấp hơn cả giai đoạn COVID-19 - tiền vẫn không ồ ạt vào chứng khoán như kỳ vọng. Tổng vốn hóa thị trường đến hết năm nay đạt hơn 240 tỷ USD, tương đương 56,4% GDP, riêng sàn HoSE là 186 tỷ USD.

Tại cuối 2023, thị trường cũng ghi nhận nhiều CTCK trong năm cũng đã tăng vốn điều lệ mạnh mẽ; cùng với đó là thực hiện các đợt huy động vốn - trong đó có thu xếp vốn rẻ bởi các định chế quốc tế, để sẵn sàng cho hoạt động kinh doanh và đáp ứng nhu cầu vốn của nhà đầu tư năm 2024. Các CTCK đều dự báo năm nay, với bức tranh lợi nhuận của DNNY có thể phục hồi và dòng tiền nhà đầu tư sẽ chọn chứng khoán làm điểm đến khi các kênh thụ động rủi ro và kém sinh lời, theo đó VN-Index có khả năng phục hồi và đẩy trên 1.300 điểm. Những phiên "mở bát" chứng khoán đầu năm 2024 hiện đang bật tín hiệu tươi xanh cho thấy những kỳ vọng khởi sắc.

Có thể bạn quan tâm

Chứng khoán Việt Nam 2024: Dự báo VN-Index hướng đến trên 1.300 điểm

11:46, 01/01/2024

Nâng hạng thị trường chứng khoán đến năm 2025: Mục tiêu và giải pháp

12:00, 31/12/2023

Kinh tế tăng trưởng 5%, chứng khoán chờ năm bản lề hưởng lợi

05:35, 30/12/2023

Những sự kiện, dấu ấn chứng khoán nổi bật năm 2023

05:30, 30/12/2023

TTCK Việt Nam sẽ tăng cùng chiều với chứng khoán Mỹ trong dài hạn

05:02, 25/12/2023

Hai kịch bản thị trường chứng khoán

14:25, 23/12/2023