Nhìn một cách chủ quan trên thị trường thì sau tài chính, thực phẩm - đồ uống có lẽ là ngành tích cực nhất của 2021 khi trong đại dịch, dù khó khăn đến đâu, người dân vẫn cần ăn uống...

>>> Các quỹ đầu tư sừng sỏ thế giới liên tục rót vốn vào The CrownX nhà Masan

Thế nhưng thống kê và phân tích Bộ phận Nghiên cứu SSI Research thuộc CTCK SSI, lại không cho kết quả như vậy.

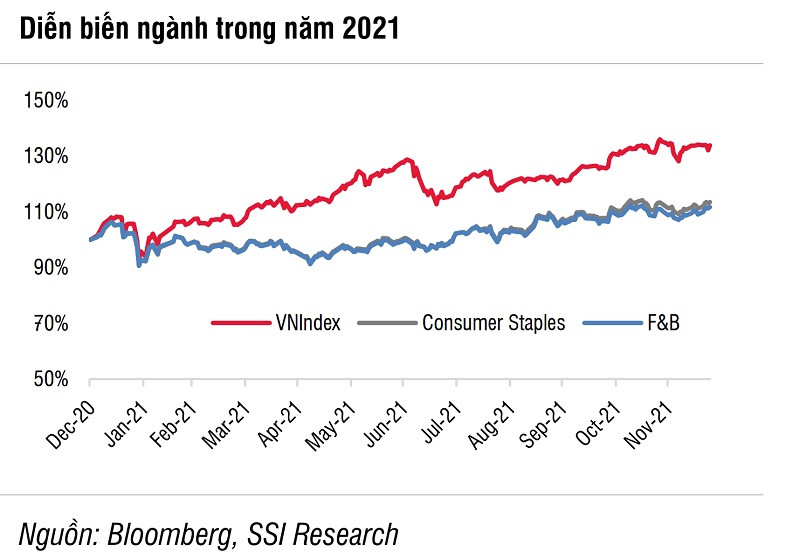

Theo SSI Research, ngành thực phẩm đồ uống (Food and Beverage - F&B)tăng trưởng thấp hơn VN-Index trong 2021. Tổng vốn hóa thị trường ngành chỉ tăng 12%, trong khi VNIndex tăng 34% trong 2021 (tại ngày 24/12/2021). MSN (CTCP Tập đoàn Masan: HoSE) là cổ phiếu có tăng trưởng tốt nhất ngành với 94%, trong khi VNM (CTCP Sữa Việt Nam, Vinamilk; HoSE) và SAB (Tổng Công ty Bia-Rượu-Nước giải khát Sài Gòn, Sabeco; HoSE) tăng trưởng kém nhất ngành, tương ứng giảm -18% và -24%. Cổ phiếu MSN, MCH (Masan Consumer của Tập đoàn Masan) và MML (Masan MeatDeli cũng của Tập đoàn Masan) đạt tăng trưởng ấn tượng 94%, 27% và 64%, nhờ tăng trưởng doanh thu, lợi nhuận mạnh mẽ.

Nhóm MSN được được ghi nhận có kết quả kinh doanh khả quan nhất trong ngành F&B năm 2021 nhờ chiến lược "Point of Life". Nguồn ảnh: MSN

Các nguyên nhân dẫn đến phân hóa lợi doanh thu và lợi nhuận của các công ty đầu ngành F&B được SSI Research chỉ ra:

Với nhóm Masan (sản xuất và phân phối hàng hóa tiêu dùng thiết yếu) "các sản phẩm của công ty đều là hàng thiết yếu và được tiêu thụ mạnh trong đại dịch. Do MSN sở hữu chuỗi kênh thương mại hiện đại lớn nhất, nên mảng tiêu dùng được hưởng lợi nhờ tăng cường bán hàng vào kênh này, đặc biệt trong thời kì chợ truyền thống phải đóng cửa".

Với sữa, "nhóm VNM (bao gồm công ty con GTN và MCM) tăng trưởng kém tích cực do doanh thu và lợi nhuận chịu tác động kép từ tiêu thụ sữa yếu và giá nguyên liệu sữa tăng mạnh".

Với nhóm sản xuất tiêu dùng chung và tâm điểm là dầu ăn mà nhóm KDC - CTCP Tập đoàn Kido (bao gồm VOC và TAC) chi phối phần lớn thị phần, "nhóm KDC tăng tốt với mức tăng lần lượt là 64%, 65% và 62% năm qua. Nhu cầu dầu ăn duy trì tốt mặc dù biên lợi nhuận chịu ảnh hưởng từ giá dầu cọ tăng".

Với nhóm cổ phiếu mía đường tăng trưởng tốt: "SLS (+119%); LSS (109%); và QNS (+30%). Kết quả này là nhờ giá đường thế giới tăng cao kể từ đầu 2021 cũng như các chính sách bảo vệ ngành đường trong nước (thuế chống bán phá giá và thuế chống trợ cấp đối với đường Thái Lan)".

Cuối cùng là nhóm các công ty bia, "chịu ảnh hưởng nhiều nhất bởi đại dịch, do giãn cách xã hội nghiêm ngặt dẫn đến không có doanh thu kênh tiêu thụ trực tiếp (on-premise) (chiếm 50% doanh thu bia trước Covid -19".

(Nguồn: SSI Research)

Phân tích kỹ các thay đổi chính trong ngành ở năm 2021, SSI Research khẳng định tiêu dùng chịu ảnh hưởng nặng nề hơn trong năm 2021 so với 2020 do biến thể Delta. Theo đó riêng doanh số bán lẻ của Việt Nam trong quý 3 giảm -30,7% so với cùng kỳ, đây là mức giảm chưa bao giờ có kể cả trong thời gian giãn cách xã hội toàn quốc trong tháng 4/2020.

Đáng chú ý việc tiêu thụ hàng thực phẩm đồ uống vẫn tăng về nhu cầu như thực phẩm ăn liền, gia vị, dầu ăn và đường, trong khi sữa và bia giảm. Đặc biệt nhu cầu thực phẩm đóng gói, bao gồm thực phẩm ăn liền, gia vị, dầu ăn vẫn tăng mạnh trong thời gian qua. Người tiêu dùng tích trữ các sản phẩm này trong tất cả các đợt giãn cách xã hội. MCH, TAC và VOC nhờ đó đạt tăng trưởng tốt, với tăng trưởng doanh thu 9 tháng 2021 khả quan. MML cũng đạt doanh thu thịt mát (thịt heo và gà) tăng 103% so với cùng kỳ trong kỳ do mức so sánh thấp trong 9 tháng 2020, và thâm nhập thị trường nhờ chuỗi Wincommerce.

Trái lại, nhu cầu đồ uống, bia và sản phẩm sữa giảm mạnh do các sản phẩm này không được coi là ưu tiên hàng đầu của người tiêu dùng, đặc biệt đối với đối tượng thu nhập thấp. Việc không được "tụ tập" và kênh uống tại nhà cũng khó thành công khi bia rượu không được xem là thiết yếu dẫn đến sụt giảm của SAB và VNM. Chúng ta nhớ lại trong giai đoạn căng thẳng nhất của đỉnh dịch COVID-19 tại các tỉnh thành, quan điểm về mặt hàng thiết yếu có sự khác biệt ở từng địa phương, ví dụ sữa không được liên thông liền mạch trên đường vận chuyển, chịu đứt gãy chuỗi cung ứng do các chốt chặn, cũng là yếu tố khiến VNM thất thu. Điều này củng cố luận điểm của SSI Research.

>>> Nguy cơ siêu chu kỳ tăng giá hàng hoá, ngành nào sẽ gặp khó?

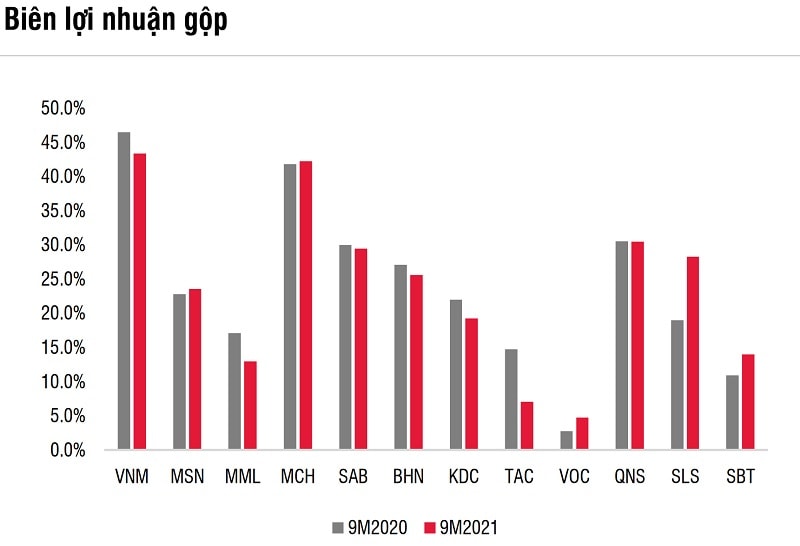

Bên cạnh đó, biên lợi nhuận gộp các công ty F&B chịu áp lực từ giá nguyên vật liệu tăng ở mức độ khác nhau. Trong khi biên lợi nhuận của VNM giảm mạnh do nguyên liệu sữa nhập khẩu chiếm gần 65% tổng nguyên liệu đầu vào, SAB đã cố định giá đầu vào hiệu quả nhờ tập trung thu mua nguyên liệu cùng Thaibev. Biên lợi nhuận của MCH ổn định bất chấp giá nguyên liệu thô (ngũ cốc, ngô, đậu tương…) tăng mạnh do chiến lược cao cấp hóa thương hiệu (premiumization) vẫn đạt kết quả tốt trong đại dịch. Biên lợi nhuận của VOC và TAC giảm do giá dầu cọ tăng mạnh trong khi các công ty mía đường (QNS và SLS) đạt biên lợi nhuận cao nhiều năm nhờ giá đường tăng. Đáng chú ý, do cầu yếu, các công ty (VNM, TAC, mảng sữa đậu nành của QNS) chưa thể chuyển hoàn toàn phần tăng chi phí vào giá, khiến biên lợi nhuận gộp giảm.

SSI Research đánh giá có nhiều cơ hội và thách thức cho ngành F&B trong 2022.

Phía cơ hội, 3 yếu tố đáng lưu ý là: (i) nhu cầu hồi phục nhờ mở cửa trở lại, đặc biệt với mức so sánh thấp trong quý 3/2021; (ii) người tiêu dùng có thị hiếu ngày càng cao với sản phẩm cao cấp (và sản phẩm hữu cơ) hoặc sản phẩm đóng gói tiện lợi; và (iii) kênh thương mại hiện đại, hiện đang chiếm 10%-15% doanh thu F&B duy trì đà tăng trưởng mạnh.

(Nguồn: SSI Research)

Ngược lại có 2 thách thức đáng kể: (i) giá hàng hóa đầu vào duy trì ở mức cao và áp lực biên lợi nhuận của các công ty F&B, ít nhất đến nửa đầu năm 2022; và (ii) sự xuất hiện của biến thể COVID-19 mới (gần nhất là Omicron) ảnh hưởng đến triển vọng mở cửa trở lại.

Tuy nhiên, Bộ phận Phân tích của CTCKC SSI cũng cho rằng nhu cầu sẽ phục hồi một cách dần dần. Là nước đã có tỷ lệ bao phủ vaccine cao, Việt Nam hiện đang áp dụng biện pháp linh hoạt để kiểm soát đại dịch. Do nguy cơ xuất hiện biến thể mới vẫn hiện hữu, tiêu thụ (đặc biệt các cửa hàng F&B tiêu thụ trực tiếp) và các dịch vụ liên quan đến F&B, như du lịch & giải trí có thể chưa phục hồi mạnh mẽ ngay nửa đầu năm. Phải lưu ý thêm là nửa đầu năm cũng sẽ ghi nhận doanh thu của đợt bán hàng dịp Lễ, Tết cuối năm âm lịch. Đây là mùa cao điểm của ngành F&B và dự kiến nhu cầu tiêu thụ sẽ tăng cao trong dịp này.

Theo Tổng cục Thống kê, doanh số bán lẻ giảm 8,7% trong 11 tháng 2021 và cần thời gian để doanh số bán lẻ trong nước hồi phục về mức trước đại dịch - SSI dẫn thống kê và ước tính tiêu thụ tăng trưởng nhẹ trong nửa đầu năm và mạnh hơn vào nửa cuối năm 2022 nhờ việc dần mở cửa trở lại theo kịch bản cơ sở của Công ty.

Về ngành đường, cung trong nước ước tính đạt 873 nghìn tấn (+27% YoY) trong niên vụ 2021/22, do diện tích trồng trọt mở rộng (+17% YoY) và năng suất cây mía tăng nhờ điều kiện thời tiết thuận lợi. "Đợt điều tra thuế chống lẩn trốn thuế bán phá giá và thuế chống trợ cấp đang được tiến hành, các doanh nghiệp sản xuất, xuất khẩu nước ngoài đã gửi bản trả lời câu hỏi liên quan đến việc điều tra trước ngày 1/12/2021. Chúng tôi kì vọng kết quả cuối cùng sẽ có vào cuối Q1/2022", Bộ phận Phân tích lưu ý.

Triển vọng lợi nhuận của các doanh nghiệp được xem xét khá cụ thể:

Với SAB, ước tính lợi nhuận cải thiện vào 2022. Tuy nhiên, lợi nhuận của SAB vẫn sẽ thấp hơn mức trước Covid-19. Tuy nhiên quý 3/2022 dự kiến sẽ là quý đạt tăng trưởng mạnh nhất so với cùng kỳ dựa trên: Nhu cầu dần hồi phục từ việc mở cửa trở lại các cửa hàng tiêu thụ trực tiếp (on-trade); tăng trưởng mạnh nhất vào nửa cuối năm 2022 (từ mức so sánh thấp trong quý 3/2021).

Với nhóm MSN: SSI ước tính MSN tiếp tục đạt tăng trưởng lợi nhuận theo quý mạnh mẽ, do biên lợi nhuận WCM cải thiện trong khi MCH duy trì tăng trưởng 2 con số.

Đối với VNM, với mức so sánh thấp trong nửa đầu năm 2021 (do doanh thu và lợi nhuận đều giảm vào nửa đầu năm 2021), SSI Research ước tính công ty đạt tăng trưởng doanh thu và lợi nhuận tích cực trong nửa đầu 2022.

Đối với các công ty đường, doanh thu và lợi nhuận sẽ đến từ tăng trưởng sản lượng và giá bán hồi phục.

Có thể bạn quan tâm