Hầu hết các rủi ro hiện tại của thị trường đều đến từ bên ngoài (quốc tế) và chúng ta có thể đánh giá lại về vấn đề suy thoái kinh tế thế giới cũng như thị trường bất động sản Trung Quốc.

>>> Lợi nhuận của các doanh nghiệp niêm yết sẽ tăng vọt trong quý 4/2023

4 yếu tố rủi ro chính đối với thị trường chứng khoán Việt Nam (TTCK) trong tháng 11, phần lớn đến từ tác động bên ngoài.

Nhận diện 4 yếu tố rủi ro trên thị trường chứng khoán tháng 11/2023 chủ yếu đến từ tác động bên ngoài. Ảnh minh họa: Internet

Thứ nhất, là yếu tố biến động tỷ giá VND/ USD. Các biến động trong thời gian qua và sắp tới chủ yếu đến từ chênh lệch chính sách tiền tệ giữa Việt Nam và Mỹ, cùng với đó là các ngân hàng trong nước dư thừa thanh khoản.

Việc biên độ dao động của tỷ giá ngoài ngưỡng kiểm soát có thể khiến Ngân hàng Nhà nước (NHNN, SBV) có thể dùng các biện pháp đặc biệt để can thiệp, trong đó lo ngại lớn nhất của chúng tôi đến từ việc chính sách tiền tệ có thể mạnh tay hơn để giảm bớt căng thẳng.

Tuy nhiên, đến thời điểm hiện nay, với việc Fed giữ nguyên lãi suất trong kỳ họp vừa qua, NHNN tạm ngừng hút ròng và trả một khoản vốn ròng ra thị trường theo kỳ đáo hạn, cộng hưởng nhiều yếu tố đang đồng thời hỗ trợ để tỷ giá VND/USD giảm nhiệt thì có khả năng tỷ giá không còn chịu áp lực cao trong thời gian tới.

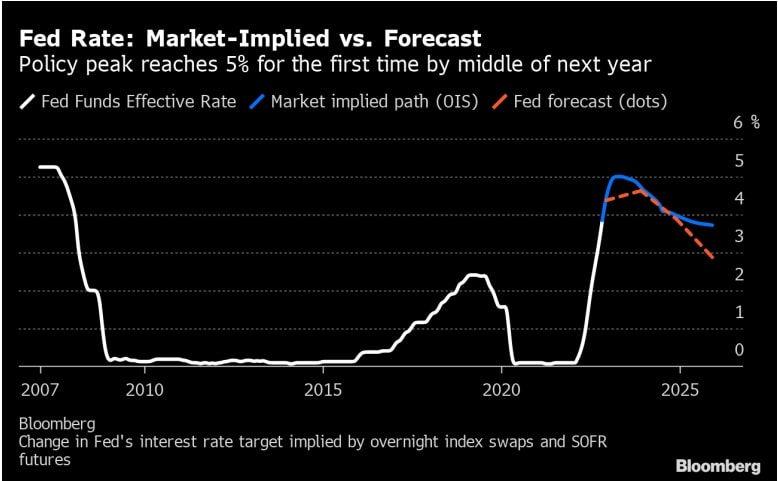

Song chúng ta cần lưu ý rằng mới đây nhất, Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Jerome Powell cũng đã lại nêu thông điệp Fed không chắc chắn về việc đã đủ để dừng tăng lãi suất hay chưa, và rằng "Fed can wait" - có thể đợi để xem các dữ liệu và có quyết định phù hợp vào kỳ họp tháng 12 tới, thì tỷ giá dù giảm nhiệt, vẫn cần được theo dõi. Cụ thể trong một cuộc họp với IMF, ông đã cảnh báo ngân hàng trung ương Hoa Kỳ về nguy cơ bị “đánh lừa” bởi dữ liệu tốt về giá cả, đồng thời cho biết sứ mệnh đưa lạm phát trở lại mục tiêu 2% còn “một chặng đường dài”.

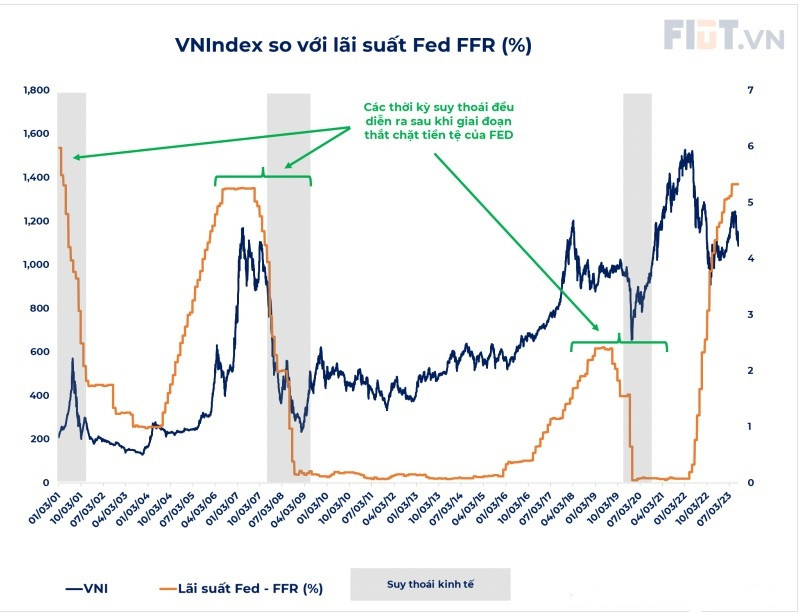

Trong quá khứ VN-Index thường vẫn giữ xu hướng tăng tốt khi mà Fed tăng lãi suất và chỉ giảm khi nền kinh tế đã bước vào giai đoạn suy thoái

Thứ hai, suy thoái kinh tế thế giới và tại Mỹ. Lãi suất cao tại các quốc gia phát triển bắt đầu thẩm thấu vào thị trường tác động tương đối xấu nền kinh tế toàn cầu. Các rủi ro nhỏ hơn đối với kinh tế thế giới gồm: (1) nợ xấu, (2) tài chính bị thắt chặt dẫn đến (3) mất động lực tăng trưởng. Tại Mỹ, mục tiêu “hạ cánh mềm” của Fed dường như đang gặp rủi ro, trong bối cảnh lợi suất trái phiếu 10 năm đang ở mức cao nhất kể từ năm 2007. Tại thời điểm hiện nay, chúng tôi đánh giá yếu tố rủi ro này ở trạng thái trung bình, nhưng khả năng vẫn tác động cao đến TTCK và có rủi ro cao.

Thứ ba, thị trường bất động sản Trung Quốc. Nền kinh tế Trung Quốc vẫn cần thời gian hấp thụ các chính sách kích cầu, vì vậy số liệu kinh tế vẫn còn nhiều u ám. Bên cạnh đó, lo ngại lớn nhất đến từ việc nền kinh tế thứ hai thế giới có thể đối diện với giảm phát, một phần là hệ quả của các vấn đề bất động sản chưa được giải quyết, gây ra những rủi ro đáng lo ngại cho phần còn lại của thế giới.

Cuộc khủng hoảng ngày càng sâu sắc tại Country Garden đang cho thấy thị trường bất động sản quan trọng nhất của Trung Quốc đang suy thoái, gây mối đe dọa lớn cho triển vọng tăng trưởng của đất nước này. Tuy nhiên, mặt khác chúng ta cũng thấy là Chính phủ Trung Quốc đã có lựa chọn đầu tiên để "giải cứu", đó là Tập đoàn bất động sản China Vanke, tập đoàn bất động sản lớn thứ hai Trung Quốc tính theo doanh số hợp đồng. Cùng với toàn ngành bất động sản Trung Quốc, tập đoàn này đang đối mặt thách thức mang tính sinh tồn. Câu chuyện ở đây là đã có sự phá sản của 2 ông lớn Evergrande và Country Garden, do đó, lựa chọn giải cứu này có thể mang đến niềm hy vọng lạc quan hơn, một phần do đây cũng là doanh nghiệp mà Nhà nước có một phần sở hữu.

Chúng tôi cũng đánh giá sức tác động của yếu tố này với TTCK và mức độ rủi ro là cao.

>>> Xu hướng tỷ giá đã "dễ thở" hơn

Thứ tư, lạm phát trở lại do căng thẳng địa chính trị. Các sự kiện chiến tranh gần đây có thể có tác động sâu rộng đến thị trường năng lượng và thực phẩm, thương mại toàn cầu và các mối quan hệ địa chính trị. Nhiều chuyên gia đánh giá rủi ro xung đột khiến giá dầu tăng có khả năng gia tăng áp lực lên lạm phát (thậm chí round 2) cũng như đẩy kinh tế toàn cầu vào suy thoái.

Cuộc chiến lạm phát dai dẳng và rủi ro suy thoái. Nguồn biểu đồ từ Bloomberg: Diễn biên lãi suất FFR và dự báo

Nền kinh tế Mỹ tiếp tục bền vững, tuy nhiên lạm phát vẫn còn dai dẳng và khá xa so với mức mục tiêu 2%, cần tiếp tục theo dõi thêm trước những diễn biến vĩ mô phức tạp.

Tác động của yếu tố này với TTCK và trạng thái rủi ro, tuy vậy ở mức trung bình.

Về tổng thể, hầu hết các rủi ro hiện tại của thị trường đều đến từ bên ngoài (quốc tế). Rủi ro thị trường trong tháng 11 có xu hướng xấu đi đáng kể so với tháng trước đó, trong đó chúng tôi đánh giá lại rủi ro về suy thoái kinh tế thế giới cũng như sự bất định tại thị trường bất động sản Trung Quốc một cách thận trọng hơn.

Với hầu hết trạng thái rủi ro của thị trường ở mức cao, chúng tôi cho rằng thị trường cần phản ánh hết những rủi ro này để đạt trạng thái cân bằng, do đó trong tháng 11 nhà đầu tư có thể tiếp tục chứng kiến sự phân hóa đi ngang của thị trường mà chưa thể tìm được xu hướng mới.

Có thể bạn quan tâm

Chứng khoán giảm sốc còn kéo dài?

03:47, 06/11/2023

Nâng hạng thị trường chứng khoán: Điểm sáng trong dài hạn

05:25, 02/11/2023

“Mẹo” đầu tư chứng khoán trong thị trường tăng hoặc giảm mạnh

15:30, 27/10/2023

Chậm bổ sung hồ sơ, HTP bị Sở Giao dịch Chứng khoán cảnh báo

07:30, 26/10/2023

Chứng khoán Vietcap (VCI): Lãi sau thuế quý III đạt 177 tỷ đồng, tăng 46%

11:00, 23/10/2023