Các nhà đầu tư và giám đốc điều hành tìm cách cân bằng rủi ro ngắn hạn với các chiến lược chuyển đổi kinh doanh dài hạn trong bối cảnh hiện tại, và qua đó chi phối xu hướng M&A năm 2023.

>>Tập đoàn Masan nhận chứng nhận đăng ký đầu tư 105 triệu USD vào Trust IQ tại Singapore

Theo báo cáo Các xu hướng M&A toàn cầu của PwC, biến động kinh tế vĩ mô và xung đột địa chính trị có ảnh hưởng khác nhau lên các ngành. Năm 2023, 6 lĩnh vực được dự đoán sẽ tạo cơ hội cho hoạt động mua bán và sáp nhập doanh nghiệp (M&A) tại Việt Nam gồm:

Tiêu dùng tiếp tục là một trong những lĩnh vực được dự báo sẽ tăng trưởng vào nửa sau năm 2023. Ảnh minh họa: Mô hình "one stop shop" - người tiêu dùng có thể cà thẻ Techcombank, mở tài khoản ảo thuê bao mạng Reddi, uống trà sữa Phúc Long...

Công nghệ, Truyền thông và Viễn thông: Số hóa vẫn đang là mối quan tâm chính với nhiều doanh nghiệp. Tương tự năm 2022, các giao dịch phần mềm sẽ tiếp tục chiếm phần lớn: 2/3 (71%) hoạt động giao dịch công nghệ và 3/4 (74%) giá trị giao dịch. Viễn thông, metaverse và trò chơi điện tử sẽ là các lĩnh vực nóng, thu hút hoạt động M&A vào năm 2023.

Sản xuất Công nghiệp và Ô tô: Việc tối ưu hóa danh mục đầu tư sẽ thúc đẩy việc thoái vốn và mua lại, đặc biệt là những hoạt động tập trung vào tính bền vững và đẩy nhanh quá trình số hóa.

Dịch vụ tài chính: Sự gián đoạn từ các nền tảng giao dịch và FinTech tạo ra những biến đổi nhanh về công nghệ trên toàn ngành, cũng như thúc đẩy hoạt động M&A trong khi các nhà giao dịch tìm cách thu hút năng lực số.

Năng lượng, Tiện ích và Khai thác: Chuyển đổi năng lượng vẫn sẽ là ưu tiên hàng đầu của các nhà đầu tư và đội ngũ quản lý, hướng khối lượng vốn lớn vào hoạt động M&A và các dự án phát triển vốn.

Thị trường tiêu dùng: Dù vẫn còn những thách thức với người tiêu dùng năm 2023, việc đánh giá danh mục đầu tư và tập trung vào các giao dịch chuyển đổi sẽ tạo ra cơ hội cho M&A.

>>Doanh nghiệp gia đình và tư nhân: Vượt bão suy thoái

Y tế và sức khỏe: Nhu cầu đổi mới sáng tạo hướng tới tăng trưởng sẽ thúc đẩy hoạt động M&A vào năm 2023. Công nghệ sinh học, Nghiên cứu phát triển sản phẩm y tế (CRO/CDMO), Công nghệ Y tế (MedTech), các giải pháp chăm sóc sức khỏe hướng tới người tiêu dùng và số hóa y tế dự kiến sẽ thu hút sự quan tâm mạnh mẽ của nhà đầu tư.

Trên thực tế tại Việt Nam, trong giai đoạn 2021-2022, nhiều giao dịch M&A cũng đã tập trung trong các ngành trên. Điển hình với các thương vụ đầu tư có tầm nhìn dài hạn, chẳng hạn trong lĩnh vực Thị trường tiêu dùng, là “deal” trị giá 280 triệu USD - Công ty TNHH The Sherpa (thuộc Masan Group) mua lại 85% Phúc Long Heritage, qua đó thêm một mảnh ghép để tích hợp quán cà phê và ngân hàng vào siêu thị mini WinMart+, hoàn thiện mô hình one-stop shop (tất cả trong 1).

2021 cũng chứng kiến Thaco mua lại siêu thị E-Mart của Hàn Quốc tại Việt Nam để thực hiện tham vọng xây dựng Đại siêu thị và hoàn thiện mô hình đa ngành “Một điểm dừng, nhiều tiện ích” mà Tập đoàn Thaco đang theo đuổi.

VPBank ghi dấu ấn M&A với giá trị thương vụ bán vốn cổ phần FeCredit kỷ lục

Cũng Masan Group, đi đầu về M&A trong giai đoạn qua, đã có các thương vụ đáng chú ý trong cả lĩnh vực Công nghệ, truyền thông và viễn thông, khi The Sherpa – công ty thành viên của Tập đoàn Masan – công bố rót 295,5 tỷ đồng để mua lại 70% cổ phần Mobicast (công ty sở hữu thương hiệu mạng Reddi), mở rộng sang lĩnh vực Dịch vụ số vào 2021; và 2022 đánh dấu bước tiến mới số hóa khi bỏ 65 triệu USD mua 25% cổ phần Trusting Social. Mới đây năm 2023 tại Singapore, Masan đã nhận giấy chứng nhận đăng ký đầu tư ra nước ngoài để rót 105 triệu USD vào công ty mẹ của Trusting Social.

Ở lĩnh vực Năng lượng, tiện ích và tài nguyên, lại vẫn là Masan, rất đáng nhắc lại bởi thương vụ M&A outbound khá “bạo chi” khi mua lại toàn bộ nền tảng kinh doanh Vonfram của H.C. Starck với tổng công suất vào khoảng 13.300 tấn sản phẩm Vonfram có giá trị cao, đưa Việt Nam trở thành nhà sản xuất Vonfram lớn nhất thế giới ngoài Trung Quốc vào năm 2020; và đến năm 2022, Masan cùng với H.C. Starck ký kết thỏa thuận đầu tư 45 triệu bảng Anh vào Nyobolt - một công ty chuyên cung cấp giải pháp pin Li-ion sạc nhanh, bắt tay giải bài toán cung cấp pin cho thị trường xe điện đang vô cùng nóng sốt trên toàn cầu. Đây cũng là một chiến lược cho thấy M&A trong các thị trường sản xuất công nghiệp và ô tô, là lĩnh vực cũng được PwC dự báo, sẽ trở thành xu hướng tăng trưởng ở 2023, cũng đã được những doanh nghiệp có tiềm lực chuẩn bị sẵn.

Tương tự như vậy, để bước vào cuộc đối đầu với Elon Musk cùng các đại gia công nghiệp ô tô đang dốc sức khai phá thị trường xe điện, VinFast đã có một chuỗi dài M&A quốc tế trước đó.

Trong năng lượng, sự sôi động của thị trường đầu tư và M&A đã biến ngành năng lượng Việt Nam trở thành một trong những điểm hấp dẫn nhất châu Á. Ngoài những dự án hút vốn đầu tư lớn, thương vụ hợp nhất CTCP Năng lượng Dầu Tiếng Tây Ninh (DTE), Công ty B.Grimm Power Public Company Limited (B.Grimm - Thái Lan) và Xuân Cầu Group trong Dự án Dầu Tiếng Tây Ninh 1, được xem là một trong những điển hình của M&A.

Trong khi đó, với lĩnh vực Dịch vụ tài chính, vốn Nhật tiếp tục chiến lược xoay trục, chảy vào ngân hàng - tài chính Việt Nam khi Tập đoàn Sumitomo Mitsui Financial Group (Nhật Bản) mua 49% cổ phần VPBank tại FE Credit; còn từ Singapore, là ngân hàng UOB mua lại toàn bộ mảng ngân hàng bán lẻ của Citigroup tại VN; hay SHB bán 100% vốn tại SHB Finance cho "đại gia tài chính Thái Lan" Krungsri, mà điều khá thú vị, Krungsri là một thành viên chiến lược thuộc Tập đoàn MUFG – Nhật Bản.

Với y tế và sức khỏe, ngoài vụ CVC Capital Partners mua 60% cổ phần Phương Châu Group (chủ đầu tư chuỗi Bệnh viện Quốc tế Phương Châu ở Cần Thơ, Sa Đéc- Đồng Tháp và Sóc Trăng), thì riêng mảng Dược, từ trước đó 2016-2020, đã diễn ra rất nhiều thương vụ lớn. Năm 2022, đáng chú ý là SK Investment Vina III (Hàn Quốc) đã mua lại Red Capital - công ty mẹ của Công ty cổ phần Đầu tư KBA, tổ chức sở hữu 7,37% vốn tại Công ty cổ phần Dược phẩm Imexpharm (Imexpharm, IMP). Thương vụ này giúp SK Investment Vina III nâng tỷ lệ sở hữu tại Imexpharm từ 46,57% lên 53,94%.

Trong chiến lược mở rộng hệ sinh thái của Bamboo Capital, ông Nguyễn Hồ Nam, Chủ tịch Hội đồng quản trị BCG cũng đã nâng tỷ lệ sở hữu tại CTCP Dược phẩm Tipharco (DTG) từ 24,86% lên 45,87%; hay sự thay đổi người đại diện pháp luật tại chuỗi nhà thuốc Pharmacity với lãnh đạo mới là SK Group - cổ đông ngoại sở hữu 14,5% cổ phần Maroon Bells, công ty sở hữu chuỗi nhà thuốc Pharmacity, cho thấy chiến lược đầu tư qua góp vốn cổ phần và M&A của SK Group đang tiếp tục…

Như vậy có thể thấy, trong sự bùng nổ của thị trường M&A toàn cầu năm 2021, và sau đó là sự suy giảm năm 2022, tại Việt Nam, các giao dịch M&A thậm chí đã đi trước xu hướng của 2023, như một lựa chọn ưu tiên để mở rộng và tối ưu hóa hoạt động doanh nghiệp.

Báo cáo của PwC cho biết biến động kinh tế vĩ mô và địa chính trị cũng có thể tạo ra lợi thế và thách thức cho các bên khác nhau trong các lĩnh vực M&A được dự báo sẽ tăng trưởng. Và một số lưu ý cụ thể từ phía các bên tham gia giao dịch sẽ là:

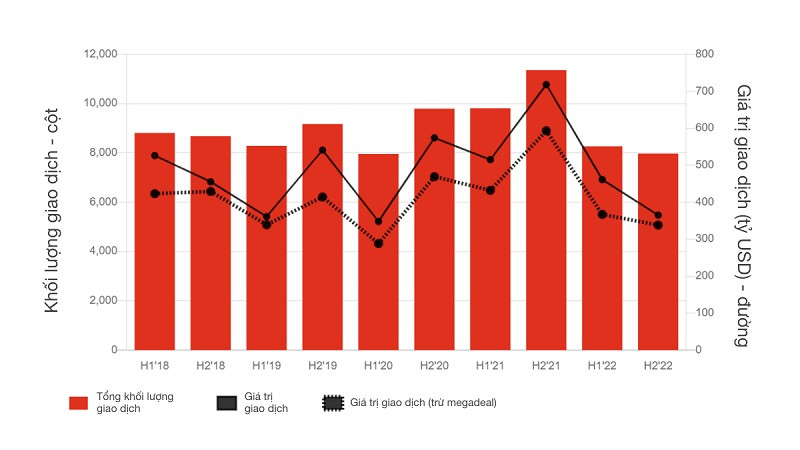

Hoạt động M&A ở Châu Á Thái Bình Dương trở lại mức trước đại dịch vào năm 2022. Nguồn: PwC

Doanh nghiệp: Trong bối cảnh thắt chặt tài chính, doanh nghiệp có bảng cân đối kế toán mạnh sẽ có nhiều cơ hội hơn.

Quỹ đầu tư tư nhân (Private Equity - PE): Các quỹ đầu tư tư nhân sẽ xem xét các giao dịch mới và tập trung vào việc tạo ra giá trị cho các công ty trong danh mục đầu tư. Hoạt động này sẽ đi cùng với việc tối ưu hoạt động vận hành, xây dựng công ty và thoái vốn.

Các quỹ tín dụng và thị trường tư nhân: Việc các quỹ này cho vay sẽ giành được thị phần M&A từ các ngân hàng và trở thành chìa khóa để cung cấp thanh khoản cần thiết, đặc biệt là trong các giao dịch thương vụ cỡ trung.

Đầu tư mạo hiểm: Nhà đầu tư mạo hiểm có thể rút lui khỏi một số khoản đầu tư rủi ro. Tuy nhiên, đầu tư vào công nghệ khí hậu vẫn là một điểm sáng, với hơn một phần tư tổng số vốn đầu tư mạo hiểm hiện đang dành cho danh mục này, đặc biệt là những công nghệ tập trung vào việc cắt giảm khí thải.

“Năm 2023 được kỳ vọng sẽ là một năm hứa hẹn với thị trường M&A khi các CEO tập trung tạo ra giá trị thông qua việc đổi mới doanh nghiệp và các hoạt động giao dịch. Tại Việt Nam, các nhà đầu tư đang quan tâm đến các lĩnh vực năng lượng tái tạo, chăm sóc sức khỏe, logistics và giáo dục, đồng thời mở rộng cơ sở sản xuất, mở rộng thị phần và khai thác lực lượng lao động có trình độ, cũng như phát triển các tệp khách hàng. Bên cạnh đó, các doanh nghiệp cần bắt đầu tích hợp ESG vào kế hoạch kinh doanh khi các nhà đầu tư bắt đầu ưu tiên các yếu tố này trong kế hoạch đầu tư của họ”, ông Ong Tiong Hooi, Lãnh đạo Dịch vụ Tư vấn giao dịch PwC Việt Nam, nhận định.

Ông cũng chia sẻ là “Nền kinh tế toàn cầu hiện nay đang phải đối mặt với nhiều áp lực như lạm phát và suy thoái kinh tế, trong đó thị trường M&A Việt Nam cũng không là ngoại lệ. Tuy nhiên, Châu Á - Thái Bình Dương vẫn là 'điểm tốt nhất' cho tăng trưởng toàn cầu do nhiều yếu tố bao gồm sự chuyển giao tài sản giữa các thế hệ, đẩy mạnh hiện đại hóa nội ngành, dòng chảy thương mại giữa các quốc gia Châu Á ngày càng tăng và mối quan tâm mới đối với Môi trường, Xã hội và Quản trị (ESG).

Trong những tháng gần đây, chúng ta đang chứng kiến nhiều thương vụ "tập hợp" trong các thị trường phân mảnh để mở rộng quy mô, thoái vốn chiến lược khỏi một số doanh nghiệp Việt Nam để cân đối dòng tiền nhằm đối phó với áp lực đáo hạn trái phiếu. Chúng ta cũng thấy xu hướng chia tách công ty đối với các công ty gia đình có quy mô lớn có liên quan đến các sự kiện chuyển giao tài sản, tiến hành thương vụ để thúc đẩy đổi mới và sáng tạo, và bán một phần doanh nghiệp hoặc cổ phần để có vốn tài trợ cho hoạt động mở rộng chiến lược - đặc biệt là trong khu vực Đông Nam Á để quản lý căng thẳng chính trị và chuỗi cung ứng trong khu vực”, ông Ong Tiong Hooi nói thêm.

Theo báo cáo của PwC, hoạt động M&A toàn cầu vào năm 2022 khác nhau giữa các khu vực. Trong năm 2022, châu Âu, Trung Đông và Châu Phi (EMEA) ghi nhận số lượng giao dịch nhiều hơn châu Mỹ và Châu Á - Thái Bình Dương, bất chấp chi phí năng lượng cao hơn và những bất ổn trong khu vực. Điều này cho thấy sự dịch chuyển của các nhà đầu tư khi tìm kiếm cơ hội và tăng trưởng ở các thị trường nước ngoài.

Tại Trung Đông và Châu Phi, khối lượng và giá trị giao dịch giảm lần lượt 12% và 37% từ năm 2021 đến 2022. Với khoảng 20.000 giao dịch vào năm 2022, hoạt động trong khu vực này vẫn cao hơn 17% so với mức trước đại dịch năm 2019.

Tại Châu Mỹ, khối lượng và giá trị giao dịch (khoảng 18.000 giao dịch) đã giảm lần lượt 17% và 40% trong khoảng thời gian từ năm 2021 đến 2022. Giá trị giao dịch đặc biệt bị ảnh hưởng nặng nề. Số lượng giao dịch quy mô lớn (megadeals) ở Hoa Kỳ – có giá trị vượt quá 5 tỷ đô la Mỹ – gần như giảm một nửa từ 81 xuống 42 từ năm 2021 đến 2022. Mức sụt giảm trở nên đáng kể hơn trong nửa cuối năm, chỉ có 16 giao dịch quy mô lớn so với 26 giao dịch trong nửa đầu năm 2022.

Tại Châu Á - Thái Bình Dương (khoảng 16.000 giao dịch), khối lượng và giá trị giao dịch giảm lần lượt 23% và 33% trong giai đoạn 2021 - 2022. Trung Quốc ghi nhận sự sụt giảm lớn nhất, với khối lượng và giá trị giao dịch lần lượt giảm 46% và 35% – do bị ảnh hưởng của Covid-19 và nhu cầu xuất khẩu suy giảm. Các công ty muốn tiếp cận thị trường châu Á đang tìm kiếm cơ hội đầu tư ngoài Trung Quốc – ví dụ như Ấn Độ, Nhật Bản và các quốc gia khác trong khu vực Đông Nam Á. Trong đó, Ấn Độ đã nổi lên như một điểm đến đầu tư hấp dẫn, vượt qua Nhật Bản và Hàn Quốc về giá trị thương vụ và xếp thứ hai trong khu vực chỉ sau Trung Quốc.

Mặc dù các giao dịch toàn cầu đang phải chịu tác động từ kinh tế vĩ mô, như lo ngại suy thoái kinh tế, lãi suất tăng, giá cổ phiếu giảm mạnh, căng thẳng địa chính trị - chiến tranh ở Ukraine và gián đoạn chuỗi cung ứng, 60% CEO toàn cầu cho biết, họ không có ý định trì hoãn các giao dịch vào năm 2023, PwC khảo sát ghi nhận. Điều này cũng mang đến kỳ vọng thị trường M&A năm 2023 vào nửa cuối năm sẽ xuất hiện các thương vụ lớn.

Có thể bạn quan tâm

Thấy gì trong xu hướng M&A doanh nghiệp toàn cầu năm 2023?

04:35, 08/02/2023

Nhiều cơ hội lớn trên thị trường M&A Việt Nam 2023

11:24, 12/01/2023

Trở thành thương vụ M&A tiêu biểu, Phúc Long đang là “gà đẻ trứng vàng” của Masan

04:00, 15/12/2022