Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, HoSE: BID) nằm trong nhóm ngân hàng Big 3 niêm yết đang toan tính chiến lược bán vốn cho nhà đầu tư ngoại trong năm 2024…

>>>BIDV dành 4.200 tỷ đồng tín dụng xanh cho doanh nghiệp dệt may

Sau khi hoàn tất đợt phát hành, vốn điều lệ của BID sẽ tăng từ 50.585 tỷ đồng lên 57.004 tỷ đồng.

Đóng cửa phiên giao dịch ngày 13/10, cổ phiếu BID đạt 42.350 đồng/cp. Đây là vùng giá mà BID đi ngang giao dịch trong suốt thời gian qua.

Ngày 11/10/2023, HĐQT BIDV đã thông qua Nghị quyết về việc phê duyệt phương án tăng vốn điều lệ thông qua phát hành cổ phiếu để trả cổ tức từ nguồn lợi nhuận còn lại sau thuế, trích lập các quỹ năm 2021. Cụ thể, BIDV dự kiến phát hành tối đa 641.9 triệu cổ phiếu phổ thông với mệnh giá 10.000 đồng/cp. Tỷ lệ phát hành tương ứng là 12,69% số cổ phiếu đang lưu hành.

Nguồn vốn thực hiện là từ nguồn lợi nhuận còn lại sau thuế, sau trích lập các quỹ năm 2021. Thời gian phát hành dự kiến vào quý 4/2023. Năm 2021, lợi nhuận sau thuế của BID hơn 10.072 tỷ đồng. Lợi nhuận còn lại sau khi trích lập các quỹ hơn 6.474 tỷ đồng, tổng giá trị phát hành theo mệnh giá đạt 6.419 tỷ đồng. Sau khi hoàn tất đợt phát hành, vốn điều lệ của BID sẽ tăng từ 50.585 tỷ đồng lên 57.004 tỷ đồng. Vốn điều lệ tăng thêm dự kiến được ngân hàng dùng toàn bộ để bổ sung vốn kinh doanh, phân bổ sử dụng vào các lĩnh vực hoạt động kinh doanh của BID với cơ cấu hợp lý và đảm bảo sử dụng vốn có hiệu quả.

Trong đó, BID sẽ tập trung cơ cấu danh mục tín dụng, cho vay vốn đối với các doanh nghiệp có tình hình tài chính lành mạnh, hoạt động kinh doanh hiệu quả, an toàn, có phương án/dự án kinh doanh khả thi, ưu tiên doanh nghiệp nhỏ và vừa (SME), doanh nghiệp FDI có tiềm năng phát triển, đẩy mạnh tăng trưởng tín dụng xanh, tín dụng bán lẻ. Tiếp tục đầu tư có hiệu quả trên thị trường, đầu tư và kinh doanh giấy tờ có giá, thực hiện đầu tư vào các đơn vị theo lộ trình. Đồng thời, tăng cường ứng dụng công nghệ thông tin trong hoạt động đem lại tiện ích, dịch vụ tốt nhất, đáp ứng nhu cầu khách hàng trong nước và quốc tế, dành nguồn lực để phát triển các sản phẩm dịch vụ cho phân khúc khách hàng giàu có, tăng tỷ lệ thu nhập từ dịch vụ trong tổng thu nhập; nâng cao năng lực quản trị điều hành, quản lý rủi ro… Mở rộng, nâng cao chất lượng kênh phân phối hiện đại trong nước, khu vực và trên thế giới gắn với phát triển thương hiệu BIDV.

Như vậy, với tỷ lệ sở hữu 80,99% vốn BIDV, NHNN sẽ được nhận thêm gần 520 triệu cổ phiếu từ đợt phát hành này. Tiếp đến là cổ đông ngoại KEB Hana Bank sở hữu 15% vốn BIDV, dự kiến được nhận thêm hơn 96 triệu cổ phiếu mới.

Trước đó, ĐHĐCD thường niên 2023 của BIDV đã đưa ra kế hoạch tăng vốn điều lệ lên hơn 61.557 tỷ đồng thông qua việc phát hành gần 1,1 tỷ cổ phiếu. Trong đó, Ngân hàng dự kiến phát hành gần 642 triệu cổ phiếu trả cổ tức năm 2021. Đồng thời, BIDV cũng tiếp tục phát hành riêng lẻ hoặc chào bán ra công chúng hơn 455 triệu cổ phiếu theo Phương án đã được ĐHĐCĐ thường niên 2022 thông qua (dự kiến 9% vốn điều lệ tại ngày 31/12/2022). Vốn điều lệ theo phương án này sẽ tăng thêm 4.552 tỷ đồng.

Đánh giá về tình hình kinh doanh của BIDV, hiện tổng tài sản hợp nhất cuối quý II/2023 đạt trên 2,12 triệu tỷ đồng, tiếp tục giữ vững hiện vị thế là ngân hàng có tổng tài sản lớn nhất thị trường. Huy động vốn đáp ứng đầy đủ nhu cầu sử dụng vốn, đảm bảo an toàn thanh khoản hệ thống. Đến 30/06/2023, tiền gửi của khách hàng và phát hành giấy tờ có giá đạt trên 1,7 triệu tỷ đồng, tăng 4,36% so với đầu năm. Huy động vốn tăng trưởng tốt ở phân khúc bán lẻ, góp phần gia tăng tính ổn định của nền vốn.

Hoạt động tín dụng ghi nhận mức tăng khá so với bình quân ngành ngân hàng, dư nợ tín dụng tăng 6,93% so với đầu năm, trong đó cho vay khách hàng đạt gần 1,63 triệu tỷ đồng, tăng 7,02%; Dư nợ tín dụng tăng trưởng đều ở cả phân khúc bán lẻ (6%) và bán buôn (7,5%), tăng trưởng tốt ở nhóm khách hàng FDI (36,6%), nhóm khách hàng doanh nghiệp vừa và nhỏ (7,1%).

Chất lượng tín dụng được kiểm soát trong giới hạn, tỷ lệ nợ xấu theo Thông tư 11/2021/TT-NHNN thời điểm 30/06/2023 kiểm soát theo định hướng (≤1,4%). Hiệu quả kinh doanh 6 tháng ghi nhận kết quả tích cực, chênh lệch thu chi hợp nhất đạt 23.582 tỷ đồng. Lợi nhuận trước thuế hợp nhất của ngân hàng đạt 13.862 tỷ đồng, tăng 26% so với cùng kỳ năm trước.

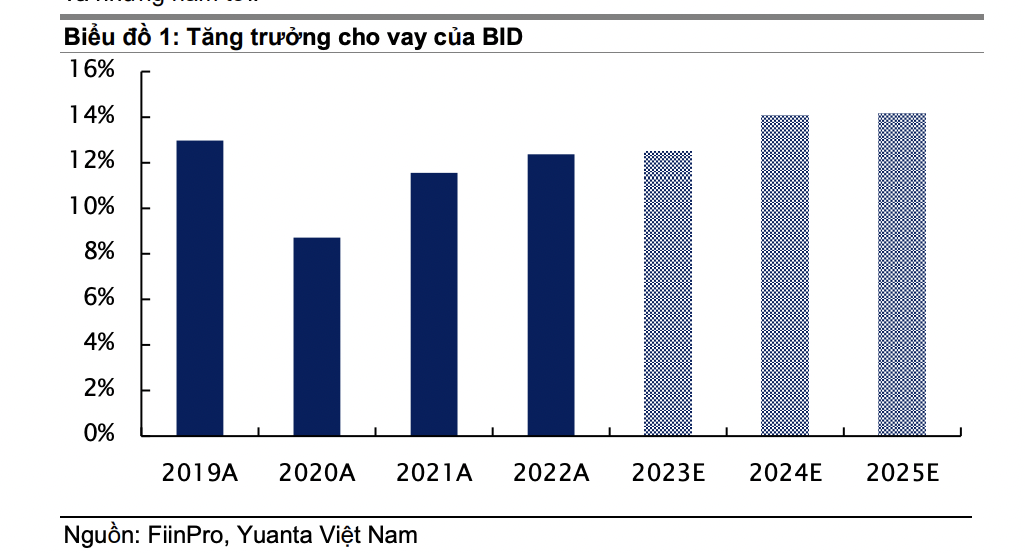

Báo cáo nhận định về BID, Công ty Chứng khoán Yuanta duy trì mức dự báo tăng trưởng tín dụng là 13% trong năm 2023 và tăng dự báo cho năm 2024 lên 14%. Yuanta cho rằng, tiềm năng từ việc bán 9% cổ phần thông qua phương thức phát hành riêng lẻ cho các nhà đầu tư nước ngoài sẽ giúp thúc đẩy tăng trưởng tín dụng cho năm 2024 và những năm tới.

Dự báo tỷ lệ CASA của BIDV sẽ tăng lên 20% trong năm 2024, và tỷ lệ NIM của BIDV sẽ tăng 12 điểm cơ bản lên 3% vào năm 2024. Hiện BIDV chi phí trích lập dự phòng sẽ đạt 26 nghìn tỷ đồng trong năm 2023 và 29 nghìn tỷ đồng cho năm 2024. Tỷ lệ nợ xấu của BIDV tăng lên 1,59% trong Quý 2/2023, trong khi đó tỷ lệ bao phủ nợ xấu (LLR) giảm còn 153%.

Cổ phiếu BID đang giao dịch tương ứng với P/B 2024E là 1,7x, cao hơn so với trung vị ngành là 0,9x. Với khả năng tăng trưởng của BID có phần bị hạn chế, việc BIDV phát hành tăng vốn thành công để củng cố hệ số an toàn vốn (CAR) của ngân hàng. Do vậy, nhà đầu tư dài hạn tiếp tục nắm giữ cổ phiếu BID chờ đợi cơ hội từ kêc hoạch tăng vốn của ngân hàng…

Có thể bạn quan tâm