Thị trường tài chính ghi nhận bức tranh đầy tương phản trong năm 2025 dù chỉ số VN-Index ghi nhận mức tăng trưởng ấn tượng, nhưng dòng vốn qua kênh quỹ đầu tư lại rút ròng.

Tổng giá trị rút ròng tại các quỹ đầu tư trong năm 2025 đã lên tới gần 35 nghìn tỷ đồng, mức kỷ lục được ghi nhận chủ yếu do áp lực chốt lời và hoạt động tái cơ cấu danh mục của nhà đầu tư

Hiệu suất quỹ Cổ phiếu: Tích cực nhưng chưa thể chiến thắng thị trường

Mặc dù thị trường chung diễn biến sôi động với việc VN-Index tăng tới 40,9%, vượt trội hoàn toàn so với mức tăng 12,1% của năm 2024, nhưng hiệu suất bình quân của nhóm quỹ Cổ phiếu chỉ đạt 18,2%, theo báo cáo mới về thị trường quỹ của FiinGroup.

Nguyên nhân chính dẫn đến sự chênh lệch này nằm ở cấu trúc đà tăng của thị trường, vốn tập trung mạnh vào một số cổ phiếu vốn hóa lớn mang tính dẫn dắt như nhóm Vingroup và Gelex, trong khi danh mục của nhiều quỹ mở lại không nắm giữ hoặc chỉ phân bổ hạn chế vào các mã này. Dù vậy, mức sinh lời 18,2% vẫn được đánh giá là khả quan khi tương đương mức trung bình hằng năm trong khung 3 năm và cao hơn rõ rệt so với trung bình 5 năm.

Sự phân hóa hiệu suất diễn ra rõ rệt giữa các nhóm quỹ. Các quỹ ETF ngoại quy mô lớn và ETF tham chiếu theo chỉ số VN30 đã tận dụng tốt đà tăng của nhóm cổ phiếu trụ (VIC, VHM, SHB, VJC) để đạt hiệu suất vượt trội, điển hình như Xtrackers Vietnam Swap UCITS ETF tăng 74,7% và Fubon FTSE Vietnam ETF tăng 67,9%. Bên cạnh yếu tố danh mục, diễn biến thuận lợi của tỷ giá EUR/VND và USD/VND cũng đóng vai trò hỗ trợ đáng kể cho hiệu suất của nhóm quỹ ngoại này. Ở chiều ngược lại, nhóm quỹ mở và các ETF tham chiếu VNDiamond ghi nhận mức tăng trưởng thấp hơn do chịu ảnh hưởng tiêu cực từ diễn biến giá của các mã như FPT, PNJ và ACB.

Làn sóng rút vốn lan rộng

Năm 2025 đánh dấu năm thứ ba liên tiếp dòng tiền tại các quỹ duy trì trạng thái âm, với quy mô rút ròng gấp hơn 3 lần so với năm 2024. Áp lực rút vốn đè nặng lên nhóm quỹ Cổ phiếu với giá trị rút ròng hơn 31 nghìn tỷ đồng, tăng 25,2% so với cùng kỳ. Đây cũng là năm đầu tiên cả ba loại hình gồm quỹ đóng, quỹ ETF và quỹ mở đều cùng ghi nhận trạng thái rút ròng.

Cụ thể, nhóm quỹ ETF chịu áp lực lớn nhất với hơn 15,7 nghìn tỷ đồng bị rút ra, trong đó riêng quỹ Fubon FTSE VN đã chiếm hơn 10 nghìn tỷ đồng. Nhóm quỹ đóng cũng chứng kiến dòng tiền ra hơn 10,4 nghìn tỷ đồng, tập trung tại các quỹ lớn như VEIL và VOF. Đáng chú ý, sau 5 năm liên tiếp hút ròng, nhóm quỹ mở đã đảo chiều bị rút ròng gần 4,9 nghìn tỷ đồng; trong đó quỹ K-Vietnam Equity lần đầu tiên ghi nhận rút ròng kể từ khi thành lập với giá trị hơn 2,6 nghìn tỷ đồng.

Không nằm ngoài xu hướng, các chuyên gia FiinGroup cho biết, nhóm quỹ Trái phiếu cũng chứng kiến sự đảo chiều mạnh mẽ của dòng tiền. Sau khi thu hút lượng vốn lớn vào ròng trong năm 2024, nhóm này đã bị rút ròng hơn 4,5 nghìn tỷ đồng trong năm 2025, phản ánh sự thay đổi trong kỳ vọng lợi suất và khẩu vị rủi ro của nhà đầu tư. Áp lực rút vốn tập trung chủ yếu tại quỹ Trái phiếu Techcom (TCBF) với giá trị hơn 4 nghìn tỷ đồng, trong khi các quỹ khác như ABBF, SSIBF và VFF cũng đồng loạt bị rút ròng hơn 1 nghìn tỷ đồng.

Hiệu suất quỹ Trái phiếu và Cân bằng chững lại

Trong bối cảnh lãi suất tiết kiệm có xu hướng nhích lên, hiệu suất của nhóm quỹ Trái phiếu trong năm 2025 chỉ đạt bình quân 5,4%, thấp hơn mức trung bình 3 năm và 5 năm, đồng thời chỉ tiệm cận lãi suất tiết kiệm kỳ hạn 12 tháng (5,2%). Đáng chú ý, quỹ TCBF ghi nhận mức sinh lời chỉ 4,6%, giảm sâu so với mức 14,5% của năm 2024, nguyên nhân chủ yếu do khoản lỗ chưa thực hiện và áp lực rút ròng lớn.

Tuy nhiên, xét trên khung thời gian dài hạn từ 3 đến 5 năm, lợi nhuận kép của phần lớn các quỹ Trái phiếu vẫn duy trì ở mức 7-10%, hấp dẫn hơn so với kênh gửi tiết kiệm.

Đối với nhóm quỹ Cân bằng, hiệu suất năm 2025 đạt mức trung bình 11,0%, phản ánh sự ổn định nhờ chiến lược phân bổ tài sản linh hoạt. Tuy nhiên, có tới 8/11 quỹ ghi nhận hiệu suất kém hơn năm trước, trong đó quỹ Cân bằng Tuệ Sáng VinaCapital (VIBF) giảm mạnh từ 17,9% (năm 2024) xuống còn 10,8% do nắm giữ tỷ trọng cao các cổ phiếu tăng trưởng thấp như PNJ và HPG. Ngược lại, quỹ Cân bằng Linh hoạt Techcom (TCFF) đã cải thiện hiệu suất lên 5,7% nhờ chiến lược gia tăng tỷ trọng tiền mặt hợp lý.

Chiến lược thận trọng: "Tiền mặt là vua" ở vùng đỉnh

Trước diễn biến thị trường tiến gần đến ngưỡng 1.800 điểm, tâm lý thận trọng bao trùm lên các nhà quản lý quỹ. Số liệu tháng 12/2025 cho thấy xu hướng gia tăng tỷ trọng tiền mặt quay trở lại mạnh mẽ tại nhóm quỹ mở cổ phiếu, với 21/36 quỹ thực hiện tăng nắm giữ tiền. Các quỹ có quy mô tài sản lớn (NAV trên 1 nghìn tỷ đồng) đều hạn chế giải ngân, điển hình là VFMVSF và VESAF đã tăng tỷ trọng tiền trong hai tháng liên tiếp.

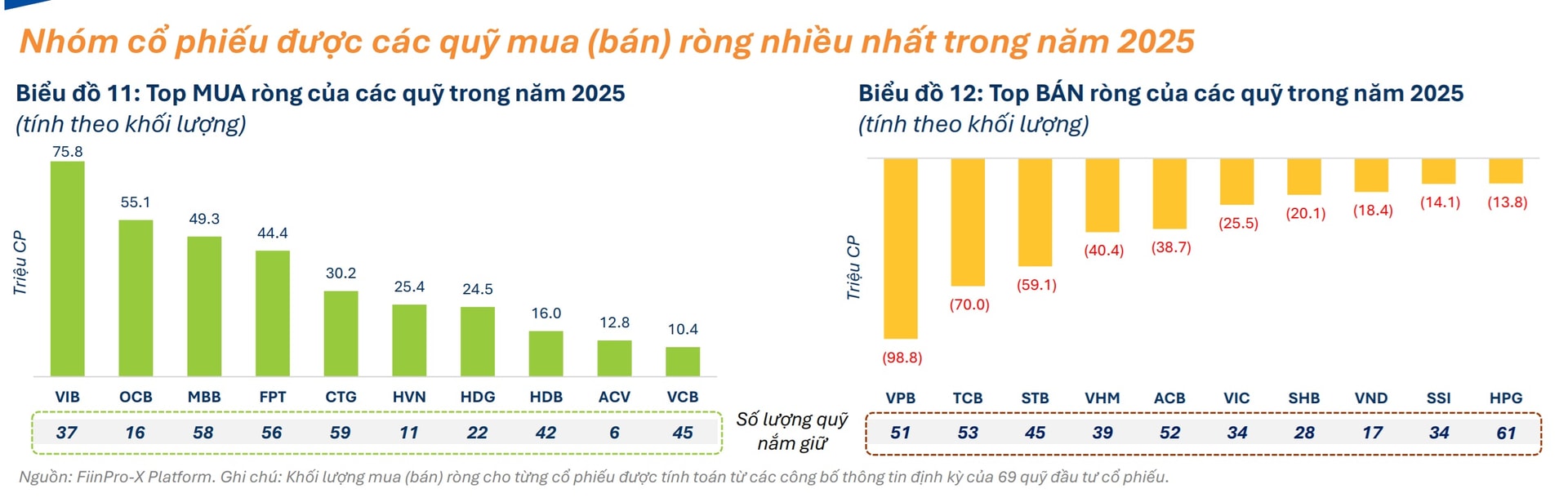

Về danh mục đầu tư, hoạt động cơ cấu diễn ra rõ nét ở nhóm Ngân hàng. Các quỹ đã mạnh tay giải ngân mua ròng vào các mã VCB, CTG, MBB và VIB; trong đó MBB được 58 quỹ nắm giữ với lực cầu mới từ PYN Elite, VESAF và VMEEF. Ở chiều bán, áp lực chốt lời đè nặng lên các mã đã tăng giá mạnh hoặc có diễn biến kém tích cực như VPB, TCB, STB và SHB. Đặc biệt, VPB là mã bị bán ròng mạnh nhất với sự đồng thuận từ nhiều quỹ lớn như Tianhong AM và VEIL.

Ngoài ra, dù có mức tăng giá ấn tượng, nhóm cổ phiếu Vingroup (VIC, VHM) vẫn chịu áp lực bán ròng từ các quỹ ETF ngoại như Fubon và VanEck trong động thái tái cơ cấu danh mục.

Như vậy, theo FiinGroup, kết thúc năm 2025, tổng giá trị tài sản ròng (NAV) của các quỹ Cổ phiếu và Trái phiếu đạt gần 275 nghìn tỷ đồng, tăng 8,3% so với năm trước. Mặc dù dòng tiền bị rút ròng mạnh, việc NAV vẫn tăng trưởng cho thấy hiệu suất đầu tư và sự thăng hoa của thị trường đã đóng góp tích cực vào việc bảo toàn và gia tăng quy mô tài sản cho các quỹ trong một năm đầy biến động.