Thị trường chứng khoán (TTCK) đã chứng kiến xu hướng chuyển dịch dòng tiền từ các nhóm cổ phiếu được xem là có rủi ro.

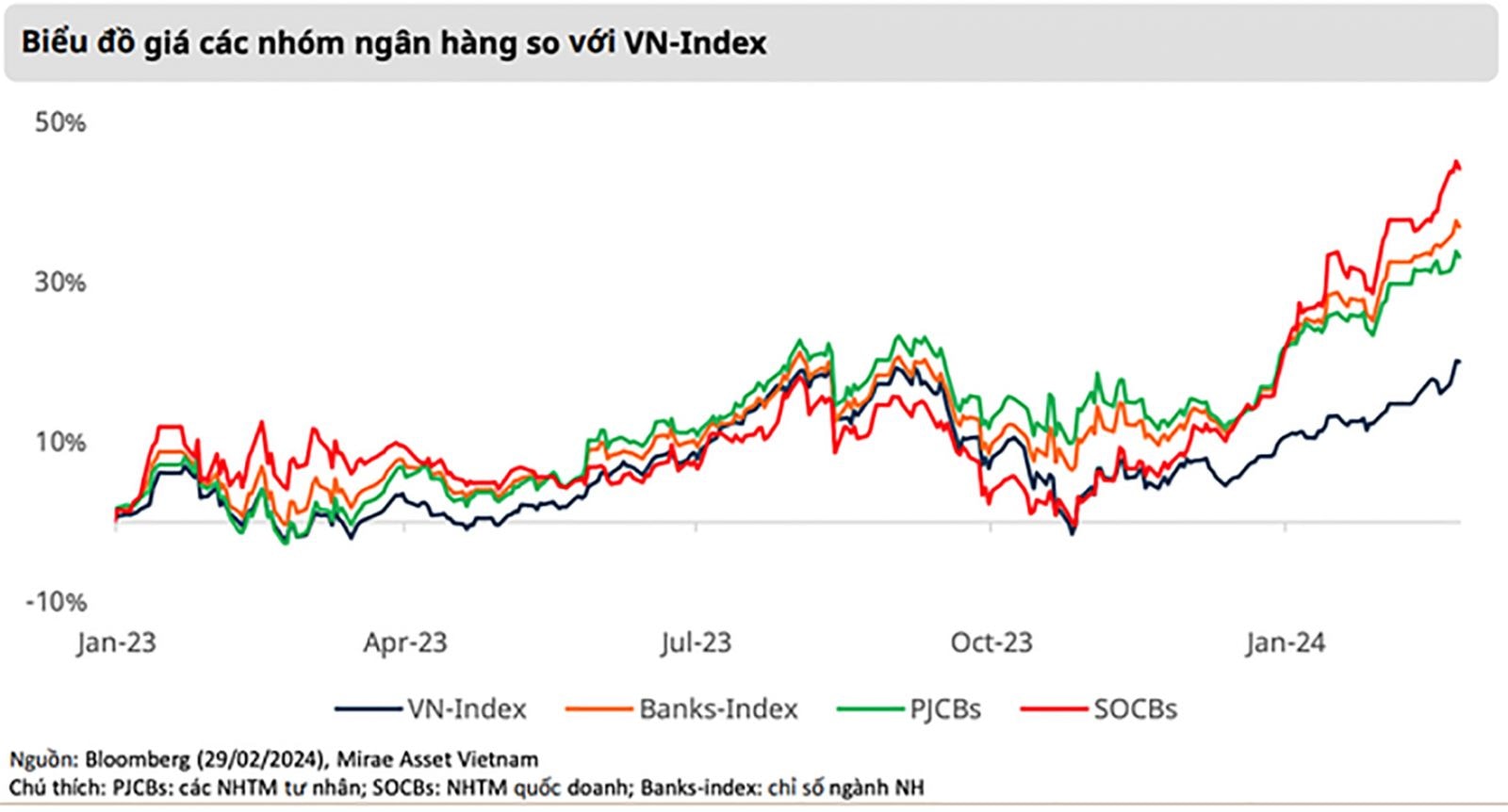

Giới đầu tư vẫn chọn phương án an toàn khi rót vốn tập trung vào nhóm ngân hàng quốc doanh (đường màu đỏ)

>>>Luật Các tổ chức tín dụng (sửa đổi): Băn khoăn chuyện xử lý nợ xấu

Trong số đó, dòng tiền đầu tư đã bắt đầu cho thấy các dấu hiệu giảm sút rõ rệt gần đây ở nhóm cổ phiếu ngân hàng.

Trong tuần trước, khối ngoại đã thực hiện bán ròng 182 triệu USD trên TTCK, đưa mức bán ròng cả tháng 3/2024 lên 352 triệu USD. Do thiếu sự đồng thuận của dòng tiền, VN-Index vẫn chưa có sự bứt phá hẳn khỏi vùng tích lũy. Điểm tích cực là đà luân chuyển dòng tiền vẫn đang được duy trì, qua đó giảm áp lực từ chuỗi bán ròng của khối ngoại.

Đại diện Công ty quản lý quỹ Dragon Capital cho rằng, nguyên nhân chính dẫn đến tình trạng này bao gồm sự dịch chuyển dòng vốn của nhà đầu tư nước ngoài từ Trung Quốc sang các thị trường như Ấn Độ và Nhật Bản. Trong khi tại Việt Nam vẫn thiếu vắng những lĩnh vực công nghệ mới phù hợp với khẩu vị mà các nhà đầu tư nước ngoài đang tìm kiếm. Bên cạnh đó, nhà đầu tư nước ngoài cũng lo ngại một số vấn đề về kinh tế- xã hội không đáp ứng kỳ vọng.

>>>Luật các TCTD (sửa đổi): Hỗ trợ thu hồi nợ xấu tương lai

Theo bà Đỗ Hồng Vân, Trưởng nhóm phân tích dữ liệu tại Khối dịch vụ thông tin tài chính FiinGroup, thị trường đã chứng kiến những biến động đáng chú ý về dòng tiền trong tháng 3, với xu hướng chuyển dịch từ các nhóm cổ phiếu được xem là có rủi ro, cụ thể như chứng khoán, thép và ngân hàng.

Riêng với ngành ngân hàng, dòng tiền đã bắt đầu cho thấy các dấu hiệu giảm sút rõ rệt gần đây. Có thể thấy, chất lượng tài sản của các ngân hàng đã có dấu hiệu tạo đáy trong quý 3/2023, nhưng sự phục hồi trong quý 4/2023 có đóng góp lớn từ tăng trưởng tín dụng cao. Do đó, trong bối cảnh tăng trưởng tín dụng đang yếu trong quý đầu năm, dự báo nợ xấu cuối quý 1/2024 có thể gia tăng nhẹ ở hầu hết các ngân hàng.

P/B toàn ngành ngân hàng thấp hơn mức trung bình 3 năm và mức đỉnh vào năm 2021 theo FiinproX và MBS Research

Ngoài ra, mức độ trích lập dự phòng của các ngân hàng thương mại có dấu hiệu giảm tốc qua từng quý trong năm 2023, điều này là không quá tích cực đối với bức tranh chung toàn ngành. Nguyên nhân của việc giảm trích lập có thể đến từ dấu hiệu chất lượng tài sản đã cải thiện đôi chút và nhằm đảm bảo kết quả kinh doanh không quá xa so với kế hoạch.

Do đó, việc trích lập dự phòng sẽ tiếp tục là một gánh nặng đối với các ngân hàng trong năm 2024, khi các ngân hàng cần tăng trưởng sẽ theo đuổi các chiến lược mạo hiểm hơn nhằm giữ được “room” tín dụng khiến cho chất lượng các khoản vay không được đảm bảo.

Các chuyên gia cùng chung quan điểm rằng nhà đầu tư nên thận trọng trước những rủi ro tiềm ẩn đối với cổ phiếu ngân hàng. Theo đó, các yếu tố như nợ xấu gia tăng, áp lực dự phòng tài chính cao, cùng với sự quay trở lại của tình trạng lỗ lũy kế tại một số ngân hàng sau nhiều năm ổn định đã đặt ra thách thức đáng kể. Thêm vào đó là vấn đề thanh khoản trái phiếu doanh nghiệp chưa hết căng thẳng.

Bà Đỗ Hồng Vân nhấn mạnh, nhà đầu tư cần áp dụng chiến lược cẩn trọng khi lựa chọn đầu tư cổ phiếu ngân hàng (được ví như cổ phiếu vua). Trong đó, ưu tiên vào những ngân hàng có triển vọng tăng trưởng tín dụng mạnh mẽ, định giá thị trường hợp lý và sở hữu nền tảng dự phòng rủi ro vững chắc, có tỷ lệ bao phủ nợ xấu cao.

“Đặc biệt, nhà đầu tư nên chú ý đến các ngân hàng có kế hoạch tăng vốn rõ ràng, đưa ra mức chia cổ tức hấp dẫn và được các quỹ đầu tư lớn sở hữu như một phần trong chiến lược đầu tư toàn diện của mình”, bà Vân nhấn mạnh.

TS. Cấn Văn Lực, chuyên gia kinh tế cũng khuyến nghị: Thứ nhất, mọi nhà đầu tư cần xác định rõ khẩu vị rủi ro của bản thân, nhận diện mức độ rủi ro có thể chấp nhận được để lựa chọn sản phẩm đầu tư phù hợp.

Thứ hai, việc sử dụng đòn bẩy một cách hợp lý cũng cần được chú ý. Đòn bẩy tài chính có thể giúp tăng khả năng sinh lời, nhưng phải được cân nhắc kỹ lưỡng, đảm bảo rằng nhà đầu tư có thể kiểm soát được rủi ro và không vượt quá khả năng tài chính của bản thân.

Thứ ba, là nguy cơ của tâm lý đám đông trong đầu tư. Nhiều người thường mắc phải sai lầm khi bị cuốn theo xu hướng chung của thị trường, mà không phân tích đúng bản chất và tiềm năng thực sự của các nhóm ngành, có thể dẫn đến các quyết định đầu tư không hiệu quả, thậm chí là mất mát.

Thứ tư, với những nhà đầu tư không am hiểu sâu sắc về thị trường chứng khoán hoặc sản phẩm đầu tư, thì nên tìm kiếm sự hỗ trợ từ các dịch vụ chuyên môn của các trung gian tài chính. Việc này không chỉ giúp nhà đầu tư có được cái nhìn đa chiều và chính xác hơn về cơ hội đầu tư, mà còn hỗ trợ họ trong việc quản lý rủi ro hiệu quả.

Có thể bạn quan tâm