Trong vùng giá hiện nay, nhiều mã cổ phiếu "bank" vẫn tương đối hấp dẫn cho nhà đầu tư dài hạn, đặc biệt là những ngân hàng có chất lượng tài sản tốt với triển vọng tăng trưởng bền vững.

>>>Kỳ vọng ở cổ phiếu ngân hàng

Cổ phiếu ngân hàng vẫn được đánh giá cao về triển vọng sinh lời dài hạn. Ảnh: Giao dịch tại một NHTM

Trong báo cáo chiến lược mới đây, Công ty chứng khoán Mirae Asset cho rằng, cổ phiếu nhóm ngân hàng đã tạo đáy thời gian qua. Nguyên nhân nhóm cổ phiếu ngân hàng điều chỉnh sâu trong tháng 6 là do việc bán cổ phiếu của các nhà đầu tư cá nhân (do hoảng loạn) bên cạnh kỳ vọng cao về tỷ suất sinh lợi (dẫn tới việc cổ phiếu ngân hàng kém hấp dẫn) cùng với lo ngại nợ xấu tăng cao.

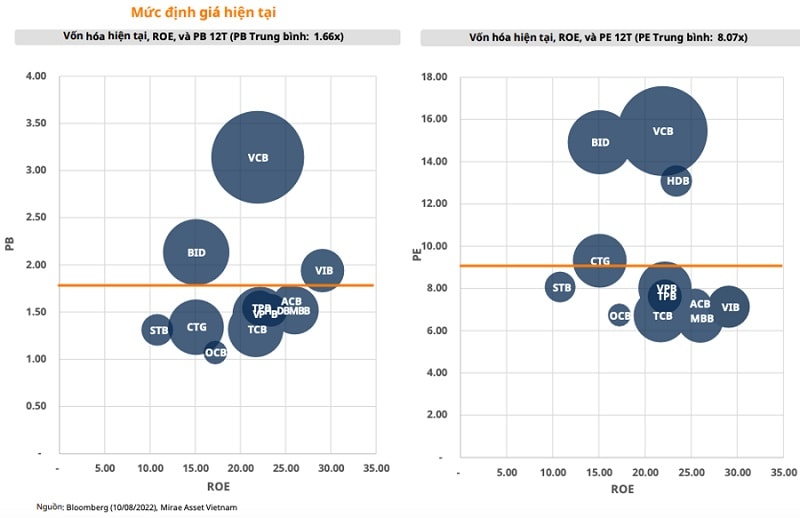

Hiện nay, giá cổ phiếu của hầu hết các ngân hàng đã phục hồi, với mức tăng phổ biến từ 15% đến hơn 30% so với mức đáy của tháng 6. Tuy nhiên, định giá hiện tại vẫn còn hấp dẫn đối với các nhà đầu tư dài hạn.

Mirae Asset cho biết, các NHTM quốc doanh và NHTM tư nhân hiện đang giao dịch ở mức Trailing P/B lần lượt là 2,2 lần và 1,4 lần; hồi phục từ vùng đáy tháng 6, một phần nhờ vào lợi nhuận tăng trưởng tốt. So với mức P/B lịch sử, thị giá của nhiều ngân hàng vẫn đang giao dịch dưới mức trung bình 5 năm. “Do đó, chúng tôi cho rằng vùng giá này vẫn tương đối hấp dẫn cho nhà đầu tư dài hạn và ưa chuộng cổ phiều ngân hàng, đặc biệt là những ngân hàng có chất lượng tài sản tốt với triển vọng tăng trưởng bền vững”.

Các chuyên gia của công ty chứng khoán này lưu ý, nợ xấu tiềm ẩn liên quan tới trái phiếu doanh nghiệp và nợ tái cơ cấu vẫn luôn là vấn đề cần thận trọng. Đây là rủi ro mà cả nội bộ ngân hàng cũng như các chuyên gia trong ngành khó lượng hóa chính xác, vì vậy nhà đầu tư cần phải lưu ý khi chọn đầu tư vào các ngân hàng có rủi ro tập trung cao hay chất lượng tài sản thấp.

Đối với các ngân hàng thương mại tư nhân, nhóm phân tích ưu tiên các ngân hàng có lợi nhuận tốt và chất lượng tài sản vượt trội như MBB, ACB và VIB. Đối với các ngân hàng quốc doanh, Mirae Asset lựa chọn VCB (Vietcombank) dựa vào vị thế dẫn đầu toàn ngành trong cả chất lượng tài sản, hiệu quả hoạt động, thị phần và lợi nhuận.

>>>Ngân hàng phân bổ vốn ra sao sau nới room tín dụng?

Phân tích về VIB, Mirae Asset đánh giá, ngân hàng có thể vượt qua tác động tiêu cực của Covid-19 và chính sách thắt chặt trái phiếu doanh nghiệp thời gian gần đây nhờ vào việc ngân hàng tập trung cho vay bán lẻ, với số tiền cho vay nhỏ trên mỗi khách hàng. Hiện khoảng 89% dư nợ cho vay của VIB đến từ cho vay bán lẻ. Trong khi số lượng trái phiếu doanh nghiệp mà VIB nắm giữ là khiêm tốn. Do đó, tỷ lệ nợ xấu của VIB sẽ cải thiện trong thời gian còn lại của năm.

Trong tương lai, nhóm phân tích vẫn nhận thấy tiềm năng lớn đối với phân khúc cho vay bán lẻ (cho vay mua nhà và ô tô), cũng như nhu cầu về bảo hiểm nhân thọ và đặc biệt là thanh toán bằng thẻ. Điều này cũng phù hợp với xu hướng thanh toán không dùng tiền mặt đang diễn ra trên thế giới. VIB sẽ tiếp tục là cổ phiếu tăng trưởng trong giai đoạn 2022-2023 và hiện đang giao dịch với mức chiết khấu lớn.

Tương tự với ACB, Mirae Asset cho rằng, ngoài chất lượng tài sản tốt so với các đối thủ cùng ngành, tỷ trọng cho vay bán lẻ cao cũng giảm rủi ro hệ thống, là một điểm cộng trong bối cảnh kinh tế khó khăn.

Cuối quý 2/2022, cho vay khách hàng cá nhân và doanh nghiệp SME chiếm 93% tỷ trọng cho vay của ngân hàng ACB, đồng nghĩa với áp lực trích lập dự phòng sẽ thấp hơn và nhanh hơn vì các khoản dư nợ của khách hàng cá nhân hay SME sẽ nhỏ hơn các công ty hay tập đoàn lớn. Ngoài ra, việc dự phóng và đưa ra kế hoạch ứng phó cho nợ xấu của nhóm khách hàng này sẽ dễ dàng hơn so với công ty lớn. Tổng dư nợ tái cơ cấu theo các thông tư liên quan đến Covid-19 của ACB giảm còn 13 nghìn tỷ vào thời điểm cuối quý 2, giảm 23,7% so với đầu năm và chiếm khoảng 3,3% tổng danh mục cho vay. Mặc dù số dư nợ là tương đối lớn, áp lực trích lập dự phòng sẽ không quá nặng nề, vì theo ACB, tỷ lệ cho vay trên giá trị tài sản bảo đảm chỉ khoảng 55,4%.

Do tình hình kinh tế chung vẫn tiềm ẩn nhiều rủi ro, những ngân hàng có chiến lược phòng thủ với tỷ lệ bao phủ nợ xấu cao có khả năng duy trì mục tiêu kép là tăng trưởng lợi nhuận và chất lượng tài sản tốt, tiêu biểu là Vietcombank, MB.

Theo thống kê của Mirae Asset, Vietcombank và MB là những ngân hàng có chất lượng tài sản hàng đầu. Trong đó, Vietcombank có tỷ lệ bao phủ nợ xấu cao nhất, MB có tỷ lệ bao phủ nợ xấu cao thứ 3 trong hệ thống. 2 ngân hàng này đều có tỷ lệ nợ xấu thuộc nhóm thấp nhất.

Đối với nhóm ngân hàng thương mại tư nhân, Mirae Asset khuyến nghị ưu tiên các ngân hàng có lợi nhuận tốt và chất lượng tài sản vượt trội như MBB, ACB và VIB. Đối với nhóm NHTM có vốn Nhà nước, Vietcombank được khuyến nghị trên cơ sở đánh giá dựa vào vị thế dẫn chất lượng tài sản, hiệu quả hoạt động, thị phần và lợi nhuận

Với Vietcombank, nhóm phân tích dự báo lợi nhuận trước thuế trong nửa cuối năm 2022 của ngân hàng đạt hơn 11.700 tỷ đồng, tăng 6% so với cùng kỳ năm 2021. 6 tháng đầu năm 2022, Vietcombank đã ghi nhận lợi nhuận đạt hơn 17.300 tỷ đồng, tăng 28% so với nửa đầu năm 2021, là ngân hàng có lãi cao nhất hệ thống.

Nhận định về triển vọng nhóm ngân hàng, Chứng khoán BSC cho rằng định giá nhóm này vẫn rất hấp dẫn ở thời điểm hiện tại, khuyến nghị nhà đầu tư có thể cân nhắc phân bổ danh mục. Nhiều chất xúc tác có thể diễn ra sẽ giúp các cổ phiếu ngành ngân hàng tăng trưởng vượt trội hơn so với mặt bằng chung của VN-Index.

SSI Research cũng có quan điểm tích cực trong ngắn hạn đối với ngành ngân hàng. Rủi ro từ nợ tái cấu trúc do Covid có thể không đáng lo ngại tại các ngân hàng lớn. SSI Research cho rằng khả năng xảy ra một đợt điều chỉnh mạnh đối với cổ phiếu ngân hàng trong nửa cuối năm 2022 là không lớn, trong bối cảnh lợi nhuận trước thuế của các ngân hàng vẫn tăng trưởng tốt trong nửa cuối năm 2022 (đặc biệt là quý 3/2022).

Có thể bạn quan tâm