Thương vụ IPO và niêm yết của Công ty Cổ phần Phát triển nông nghiệp Hòa Phát (HPA) góp phần nâng tỷ trọng ngành nông nghiệp trong thị trường chứng khoán.

Đây vốn là lợi thế cạnh tranh của Việt Nam và và "quyền lực" của nhu cầu tiêu dùng thiết yếu.

HPA chính thức IPO 30 triệu cổ phiếu với giá 41.000 đ/cp từ ngày 24/11 vừa qua. Mức giá niêm yết tương ứng với P/E trượt 12 tháng trước IPO là 6,5 lần và P/B quý gần nhất là 3,7 lần, cùng với vốn hóa thị trường sau IPO là khoảng 11,9 nghìn tỷ đồng (giả định tỷ lệ đăng ký mua đạt 100%), theo định giá của Vietcap. Dự kiến 1.257 tỷ đồng huy động được dùng để tái cơ cấu tài chính, trả nợ vay, bổ sung vốn lưu động và chuẩn bị nguồn lực đầu tư...

Về mảng chăn nuôi, trong khi Masan thông qua Masan MEAT Deli (MML), chọn điểm khởi đầu trong chuỗi cung ứng thịt là thức ăn chăn nuôi bằng việc hợp nhất hai công ty thức ăn chăn nuôi hàng đầu tại Việt Nam là ANCO và Proconco vào năm 2015, và ra mắt sản phẩm “Bio-zeem”, thì sự cạnh tranh của DBC, BAF, HAG, HPA ở những phân khúc chăn nuôi thịt heo và gia cầm, vẫn chịu sự cạnh tranh rất lớn từ các thương hiệu quốc tế ngay tại Việt Nam, nổi bật như C.P Việt Nam hay CJ Vietnam. Các doanh nghiệp FDI chiếm 43% tổng sản lượng heo trong giai đoạn 2022–2023, vượt xa các công ty nội địa (19%).

Tương tự, mảng thức ăn chăn nuôi cũng có sự cạnh tranh của khu vực FDI khi trong gần một thập kỷ qua, các doanh nghiệp FDI liên tục chiếm khoảng 2/3 tổng sản lượng thức ăn chăn, nhưng chỉ chiếm khoảng 1/3 tổng số doanh nghiệp và trang trại. Ngược lại, các công ty trong nước, dù chiếm 2/3 số lượng doanh nghiệp trong ngành, nhưng chỉ đóng góp khoảng 1/3 tổng sản lượng. Điều này cho thấy các doanh nghiệp FDI thường là những đơn vị lớn, có vốn hóa tốt, trong khi các công ty nội địa chủ yếu là các doanh nghiệp quy mô nhỏ, truyền thống hơn.

Trong số các doanh nghiệp FDI lớn nhất có thể kể đến C.P. Vietnam (công suất hàng năm 5,3 triệu tấn), De Heus Vietnam (khoảng 2,7 triệu tấn), Cargill Vietnam (ước tính 1,48 triệu tấn), GreenFeed Vietnam (1,4 triệu tấn), JAPFA Vietnam (ước tính 1 triệu tấn), và Sunjin Vietnam (1 triệu tấn). Về phía các nhà sản xuất nội địa, các đơn vị đáng chú ý bao gồm Dabaco (1,25 triệu tấn), Vinafeed Group (1 triệu tấn), Hồng Hà Feed (900.000 tấn), HPA (600.000 tấn), BAF (460.000 tấn).

Trong sức cạnh tranh như vậy, theo Vietcap, nhờ có quy mô lớn, mạng lưới phân phối và hoạt động đã được thiết lập vững chắc, các nhà sản xuất thức ăn chăn nuôi nội địa quy mô lớn như HPA sẽ chịu ít áp lực cạnh tranh hơn từ các doanh nghiệp FDI. Ngược lại, các nhà sản xuất tư nhân nhỏ hơn, có ít nguồn lực hơn của Việt Nam phải đối mặt với áp lực cạnh tranh đáng kể từ khối FDI.

Có thể nói trong bối cảnh nguồn cung thịt heo và gia cầm trong nước còn nhiều biến động, cạnh tranh lớn ở các phân khúc chăn nuôi, HPA đang nổi lên như một doanh nghiệp dẫn đầu về mô hình chăn nuôi tích hợp 2F (từ giống đến thịt thành phẩm), với hệ thống trang trại hiện đại, kiểm soát an toàn sinh học nghiêm ngặt và năng lực tự chủ cao trong nguồn giống. Đây là lợi thế cạnh tranh quan trọng khi dịch tả lợn châu Phi (ASF) tái phát định kỳ và thị trường gia cầm, trứng hướng đến tiêu chuẩn cao cấp, minh bạch và là triển vọng của cạnh tranh doanh nghiệp trên thị trường. Nhờ đó, HPA cũng đang được đánh giá cao với kế hoạch IPO, hướng đến niêm yết tại HoSE cuối năm nay, tăng vốn để trở thành doanh nghiệp có tầm ảnh hưởng lớn hơn nữa đối với ngành.

HPA, trong hệ sinh thái mạnh mẽ của HPG, dù tuổi đời không lớn nhưng có sẵn nguồn lực chủ động đầu tư vào cơ sở vật chất và công nghệ tự động hóa, đặc biệt trong mảng gia cầm miền Bắc, giữ thị phần khoảng 10% và kiểm soát gần như toàn bộ nguồn giống bố mẹ. Trong mảng heo, HPA sở hữu hệ thống chăn nuôi hiện đại, linh hoạt điều chỉnh sản lượng trước biến động giá, giúp duy trì biên lợi nhuận gộp cao. Bò thịt và trứng là các mảng tăng trưởng ổn định, với nhu cầu nhập khẩu cao và xu hướng tiêu dùng gia cầm, trứng chất lượng cao đang tăng.

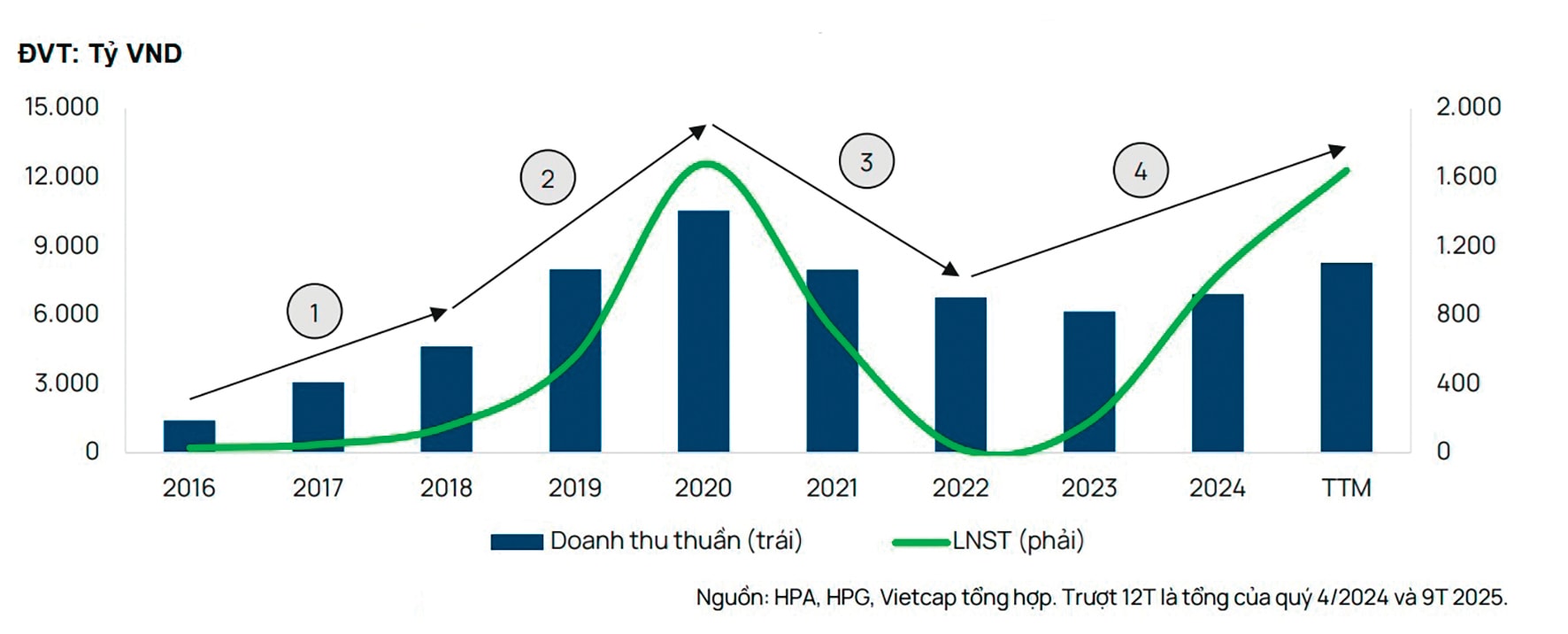

Về tài chính, HPA thể hiện sức mạnh rõ rệt: đòn bẩy thấp, nợ vay ròng chỉ chiếm 0–10% vốn chủ sở hữu, khả năng trả lãi vượt 25–30 lần, biên lợi nhuận gộp và ROE thuộc nhóm dẫn đầu ngành. Chu kỳ giá lợn năm 2019–2025 cho thấy HPA phản ứng linh hoạt, lợi nhuận sau thuế tăng mạnh trong giai đoạn giá lợn cao (2020), giảm nhẹ khi giá thịt lợn giảm nhưng nhanh chóng phục hồi trong các quý gần đây. Trong 9 tháng đầu năm 2025, HPA đạt doanh thu 6.409 tỷ đồng, tăng 28% và lợi nhuận sau thuế 1.297 tỷ đồng, tăng 88% so với cùng kỳ năm ngoái, gần hoàn thành kế hoạch năm.

Triển vọng trung hạn của HPA tiếp tục tích cực sẽ mở ra khi cuối năm 2025 và đầu 2026, giá lợn dự báo biến động nhưng vẫn trong xu hướng tăng theo mùa; mảng gia cầm và trứng mở rộng ổn định. Ngoài ra, HPA duy trì chính sách cổ tức hấp dẫn gần 9,2% trên giá IPO, đảm bảo lợi tức cổ đông. Chiến lược dài hạn đến năm 2030 của HPA tập trung mở rộng chuỗi chăn nuôi tích hợp, nâng cấp trang trại, mở rộng sản lượng thức ăn chăn nuôi và gia cầm, hướng đến kiểm soát toàn bộ chuỗi giá trị cho thấy, con đường dài hạn và bền vững để trở thành một “ông lớn” nông nghiệp.

Nhìn chung, HPA là điểm sáng ngành chăn nuôi Việt Nam nhờ tích hợp chuỗi giá trị, quản trị rủi ro hiệu quả, đòn bẩy tài chính thấp và biên lợi nhuận cao. Đối với nhà đầu tư cổ phiếu, HPA không chỉ hấp dẫn nhờ tăng trưởng lợi nhuận ổn định mà còn là lựa chọn an toàn trong ngành có biến động nguồn cung, với tiềm năng hưởng lợi dài hạn từ xu hướng tiêu dùng thực phẩm chất lượng cao và tích hợp công nghệ trong chăn nuôi.

1.297 tỷ đồng là lợi nhuận sau thuế 9 tháng đầu năm 2025 của HPA, tăng 88% so với cùng kỳ năm ngoái.