Theo CTCK Mirae Asset (MASVN), so với mức giảm lãi suất trung tâm, mức độ giảm lãi suất cho vay bình quân của các NHTM vẫn còn tương đối thấp. Tuy nhiên, lãi suất cho vay đã bắt đầu điều chỉnh...

>>> Ngân hàng phát huy hiệu quả hỗ trợ doanh nghiệp, cách nào?

Lãi suất huy động và lãi suất cho vay đang quyết định đáng kể đến triển vọng của ngành ngân hàng những tháng cuối năm 2023; trong đó bao gồm khả năng tăng trưởng tín dụng, biên lãi ròng và từ đó quyết định lợi nhuận của 2 quý còn lại.

Lãi suất huy động và cho vay đã được các ngân hàng điều chỉnh về mặt bằng mới. Tuy nhiên, lãi suất cho vay sau thời gian ưu đãi vẫn là nỗi lo của nhiều người cần vốn. Ảnh minh họa: Quốc Tuấn

Ở góc độ huy động, thống kê của CTCK Mirae Asset (MASVN) cho thấy trong quý 2, tăng trưởng tiền gửi của các ngân hàng hồi phục đáng kể. Theo đó, khi các chỉ số kinh tế chính tiếp tục cho thấy sư khó khăn trong nửa đầu năm 2023, bao gồm GDP (+3.7%), tổng mức bán lẻ (+9,3%), xuất khẩu (-12,1%) và IIP (48.8, -4,4 điểm so với cùng kỳ...) thì tiền gửi vào hệ thống ngân hàng trong quý 2 tăng khoảng 3,1%p so với quý 1/2023, cao hơn mức tăng của năm 2021 và 2022.

Lãi suất trên cả thị trường sơ cấp (tiền gửi) và thứ cấp (liên ngân hàng) đảo chiều. Lãi suất tiền gửi trung bình của các ngân hàng thương mại đã điều chỉnh giảm khoảng 50 đến 100 điểm cơ bản, gần bằng mức trước COVID -19. Trong khi đó, lãi suất trên thị trường thứ cấp đã điều chỉnh đáng kể xuống mức tương đương giai đoạn tiền rẻ bắt đầu từ giữa năm 2020. Điều này thể hiện trạng thái ổn định về thanh khoản của hệ thống tài chính.

Ở đây cũng phải nói thêm rằng lãi suất liên ngân hàng đã ghi nhận từ nửa cuối tháng 6 đến tháng 7, giảm về mức đáy thấp lịch sử; thậm chí qua tuần đầu tháng 8 tiếp tục vẫn ghi nhận lãi suất cho vay qua đêm trên thị trường tiền tệ liên ngân hàng giảm xuống chỉ còn 0,21%, rất thấp so với quy định hiện hành về lãi suất tối đa của Ngân hàng Nhà nước (NHNN). Lãi suất các kỳ hạn khác hiện cũng xuống rất thấp. Điều này thể hiện trạng thái ổn định về thanh khoản của hệ thống tài chính và thậm chí còn có tín hiệu "ế tiền"; mặc dù theo Phó Thống đốc NHNN Đào Minh Tú thì đó không hẳn là tình trạng "ế tiền" mà là tăng trưởng tín dụng đang chậm lại, khi nhiều doanh nghiệp muốn tiếp cận vốn nhưng không đạt điều kiện để cho vay.

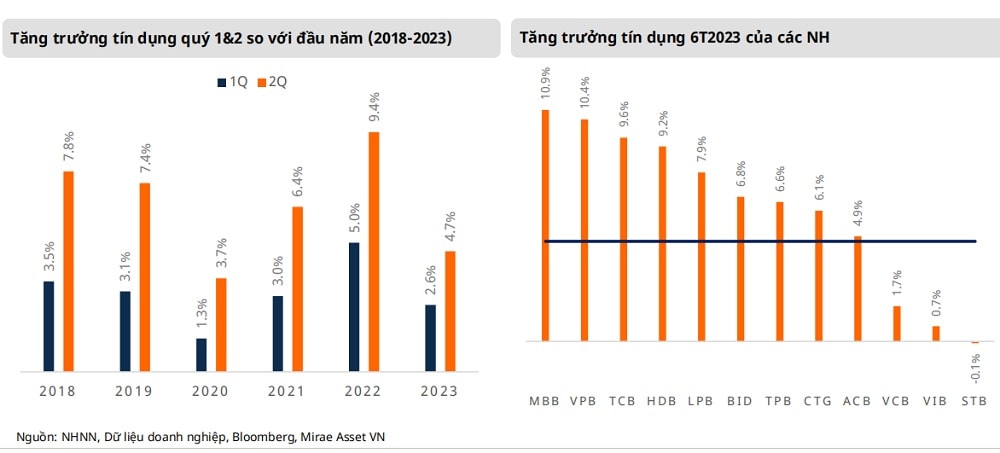

Về phía cho vay, tăng trưởng tín dụng ghi nhận tốc độ tăng thấp thứ hai trong thập kỷ qua. Đến cuối quý 2/ 22023, tăng trưởng tín dụng duy trì ở mức thấp, chỉ tăng 4,7% so với đầu năm, thấp hơn nhiều so với kế hoạch tăng trưởng tín dụng 2023 từ phía NHNN là 14-16%.

Cập nhật đến theo NHNN, đến hết tháng 7, tăng trưởng tín dụng chỉ đạt 4,3%, giảm nhẹ từ mốc 4,7% ghi nhận cuối tháng 6. Như vậy tháng 7 thậm chí còn xuất hiện tình trạng tăng trưởng tín dụng âm.

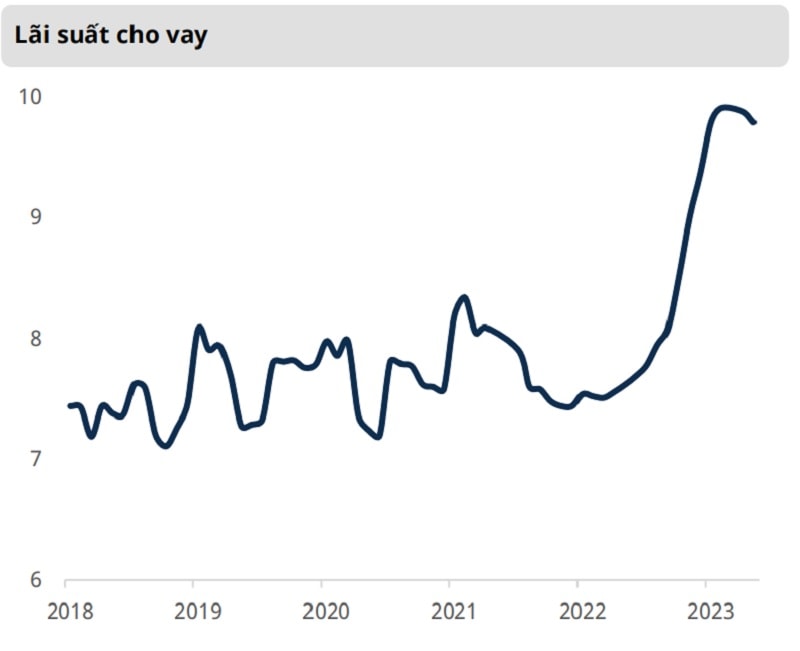

Theo MASVN, nguyên nhân chính dẫn đến tình trạng tăng trưởng tín dụng khó khăn là lãi suất cho vay cao dai dẳng. Mặc dù NHNN đã nhiều lần cắt giảm lãi suất điều hành trong 6 tháng đầu năm 2023 với tổng cộng 150 điểm cơ bản, lãi suất cho vay tiếp tục neo ở mức cao, hạn chế nhu cầu vay. Ngoài ra, điều kiện kinh tế khó khăn kéo dài trong quý 2/2023, dẫn đến nhu cầu tín dụng phục vụ mục đích mở rộng kinh doanh và các hoạt động đầu tư ở mức thấp.

Tuy vậy, các chuyên gia MASVN cho rằng lãi suất cho vay có thể đã tạo đỉnh. Cụ thể là so với mức giảm lãi suất trung tâm, mức độ giảm lãi suất cho vay bình quân của các NHTM vẫn còn tương đối thấp. Song, lãi suất cho vay đã bắt đầu điều chỉnh từ giữa quý 2/2023. Việc lãi suất vay giữ ở mức cao phần nào phản ánh yêu cầu phần bù rủi ro cao của các NHTM, trong bối cảnh kinh tế vĩ mô còn nhiều khó khăn và triển vọng phục hồi chưa thực sự rõ nét.

Việc điều chỉnh lãi suất huy động và lãi suất cho vay có thể thấy rõ qua từng đợt điều chỉnh lãi suất của chính các NHTM áp dụng ra thị trường, đặc biệt từ tháng 7 & 8, khi Thủ tướng Chính phủ liên tục yêu cầu NHNN chỉ đạo các NHTM cắt giảm chi phí, có phương án giảm lãi suất vay cho doanh nghiệp, người dân, tăng cơ hội tiếp tín dụng, thúc đẩy tăng trưởng tín dụng, cùng cộng sinh với tinh thần "lợi ích hài hòa, rủi ro chia sẻ".

Một điểm hết sức tích cực từ phía lãi vay, có thể hứa hẹn tạo mặt bằng lãi suất cho vay ở mức thấp, mới; là hiệu lực của Thông tư 06/2023/TT-NHNN do NHNN ban hành vào tháng 6 đã bắt đầu chính thức từ ngày 1/9 (trừ các quy định đã được tạm ngưng có hiệu lực tại Thông tư 10/2023/TT-NHNN). Theo đó, đã có ngân hàng như Vietcombank tiên phong triển khai chính sách cho khách hàng cá nhân vay vốn để trả nợ trước hạn khoản vay tại ngân hàng khác với lãi suất cho vay chỉ từ 6,9%/năm. Khách hàng có thể được vay vốn với thời gian vay lên đến 30 năm (nhưng không vượt quá thời hạn vay còn lại của khoản vay tại ngân hàng đang vay) với số tiền cho vay tối đa 100% số tiền dư nợ gốc của khoản vay tại ngân hàng đang vay. Khách hàng được ân hạn trả nợ gốc tối đa lên đến 24 tháng và phù hợp với quy định của Vietcombank.

Mục tiêu của Vietcombank dường như khá rõ ràng vì các khoản vay thời hạn lên tới 30 năm thường sẽ rơi vào khách hàng cá nhân vay mua tiêu dùng cho lĩnh vực bất động sản, hứa hẹn tạo sự kích thích cạnh tranh lãi suất cho vay đối với phân khúc này.

Các chuyên gia nhận định sau Vietcombank và sau kỳ nghỉ lễ, hệ thống NHTM chắc chắn sẽ "rầm rộ" theo phát động của Vietcombank, bung sức trong cuộc đua lãi suất vay để trả nợ trước hạn.

>>>Kéo dài nghịch lý lãi suất

Tuy nhiên cần lưu ý rằng ở thời điểm hiện tại, Vietcombank áp dụng mức lãi suất cho vay ưu đãi chỉ từ 6,9%/năm trong 06 tháng đầu hoặc 7,5%/năm trong 12 tháng đầu hoặc 8,0%/năm trong 24 tháng đầu, và Vietcombank là ngân hàng có lợi thế về huy động vốn lớn, CASA cao, chất lượng tài sản cho vay tốt do đó có thể giữ được mức lãi suất cho vay ưu đãi ở mức hấp dẫn trong thời gian dài hơi hơn so với nhiều nhà băng khác.

Nhưng, Vietcombank cũng có quy định là "sẽ điều chỉnh lãi suất cho vay theo tình hình thực tế". Đây chính là điều người vay "e ngại" nhất và như DĐDN, đó sẽ là vấn định giá vốn theo lãi suất cơ sở + biên độ thả nổi mà các ngân hàng sẽ điều chỉnh định kỳ. Người vay sẽ cần phải "dự đoán" được khả năng xu hướng lãi suất sẽ đi về đâu, ổn định tới bao lâu để cân đối với thu nhập kỳ vọng và khả năng trả nợ tương lai, mới có thể dựa vào điều kiện chính sách cho phép "đảo nợ" từ ngân hàng A qua B theo hướng chọn lãi suất rẻ hơn và mạnh dạn ra quyết định vay.

Dự báo triển vọng nửa cuối năm 2023 về tiền gửi và cho vay, MASVN cho rằng:

Thứ nhất, tăng trưởng tiền gửi dự kiến vẫn sẽ đương đầu nhiều thách thức trong khoảng thời gian còn lại của năm 2023. Hiện tại, các chỉ số về kinh tế trong nước được dự báo sẽ sớm phục hồi và triển vọng kinh tế toàn cầu sẽ dần khả quan hơn, do đó, dòng vốn mới có khả năng phục hồi nhưng cần một khoảng thời gian để đạt mức tăng trưởng tốt như giai đoạn kinh tế ổn định (>10%). Kết quả hoạt động xuất nhập khẩu phụ thuộc vào sự phục hồi kinh tế toàn cầu.

Lãi suất cho vay có thể đã tạo đỉnh. (Nguồn: MASVN)

Ngoài ra, lãi suất tiền gửi giảm đang dẫn đến sự dịch chuyển trong việc phân bổ nguồn vốn sang các loại tài sản khác ngoài tiền gửi, chẳng hạn như đầu tư vào chứng khoán hay bất động sản. Cuối cùng, các biện pháp nhằm kích thích nền kinh tế, như đầu tư công, được coi là hiệu quả trong hoàn cảnh hiện tại, tuy nhiên, vẫn cần thời gian để dòng tiền đầu tư lưu thông và tạo ra cung tiền mới.

Thứ hai, để hỗ trợ cho việc đẩy mạnh tăng trưởng kinh tế của Chính phủ, các nhà điều hành đã yêu cầu NHNN hỗ trợ nền kinh tế bằng các chính sách tiền tệ (hạ lãi suất và đặt hạn mức tăng trưởng cao nhằm thúc đẩy tăng trưởng tín dụng), chính sách tài khóa (thúc đẩy giải ngân vốn đầu tư công), và giải quyết các điểm nghẽn liên quan đến lĩnh vực bất động sản. Do đó, MASVN cho rằng tăng trưởng tín dụng sẽ khả quan hơn trong nửa sau của năm 2023.

Ông Nguyễn Dương Công Nguyên, chuyên viên của Trung tâm phân tích MASVN nhận định, tín hiệu đáng chú ý là khối ngân hàng doanh nghiệp tiếp tục thu hút lượng lớn nguồn tín dụng mới trong quý 2/2023. Điều này cho thấy rằng các yếu tố thách thức kìm hãm tăng trưởng tín dụng của phân khúc bán lẻ như triển vọng thu nhập cá nhân không khả quan và lãi suất vay cao vẫn kéo dài sang quý 2/2023. Trong khi đó, khẩu vị rủi ro của các ngân hàng đối với trái phiếu doanh nghiệp khá thận trọng do điều kiện kinh tế khó khăn kéo dài. Tuy nhiên, trong nửa cuối năm 2023, các mảng ngân hàng được kỳ vọng sẽ tăng trưởng cân bằng hơn nhờ triển vọng phục hồi kinh tế và lãi suất điều chỉnh về các mức tiệm cận trước dịch COVID-19.

Có thể bạn quan tâm

Toàn cảnh kinh tế tháng 8 và khả năng giữ nguyên lãi suất điều hành của NHNN

11:20, 30/08/2023

Lãi suất xuống thấp, dòng tiền nên về đâu?

03:00, 30/08/2023

Tiếp tục giảm lãi suất để phục hồi sản xuất: Dư địa và sức ép hạ lãi vay

04:02, 20/08/2023

Tiếp tục giảm lãi suất để phục hồi sản xuất: Cấp thiết hạ lãi vay

04:02, 22/08/2023

Thận trọng với tỷ giá và biến số lãi suất của Trung Quốc

05:30, 19/08/2023