Với thanh khoản hệ thống đang không còn dồi dào do tăng trưởng tín dụng cao hơn huy động và áp lực tỷ giá vẫn thường trực ở 1 vài thời điểm, lãi suất dự báo có xu hướng tăng nhẹ.

Lãi suất tiết kiệm trong tháng 10 tại nhiều NHTM đã được điều chỉnh tăng. So với tháng 9 chỉ có VPBank điều chỉnh lãi suất huy động, thì tháng 10 có tới 6 NHTM là GPBank, NCB, Vikki Bank, Bac A Bank, VCBNeo, và HDBank đã điều chỉnh lãi suất. Trong đó, Bac A Bank có 2 lần tăng lãi suất trong tháng này. Bên cạnh đó, hàng loạt ngân hàng đã áp dụng chính sách ưu đãi, cộng thêm lãi suất để thu hút khách hàng, bao gồm: VietinBank, Vietcombank, Vikki Bank, MB, Techcombank, VietBank…

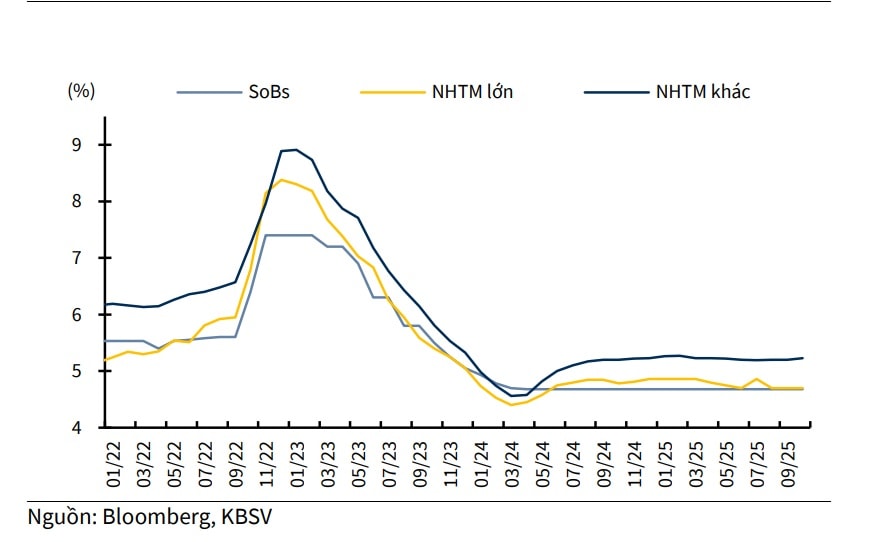

Theo khảo sát của KBSV, mặt bằng lãi suất cho vay tại nhiều ngân hàng đã chững lại vài tháng gần đây, sau giai đoạn điều chỉnh giảm mạnh từ đầu năm.

Việc duy trì mức lãi suất cho vay thấp trong thời gian dài đã góp phần quan trọng vào đà phục hồi kinh tế của 3 quý đầu năm 2025, đặc biệt ở các lĩnh vực sản xuất, tiêu dùng và bất động sản. Tuy nhiên, mặt bằng lãi suất hiện nay nhiều khả năng đã tạo đáy, theo các nhà phân tích của KBSV, khi: (1) sức khỏe nền kinh tế cải thiện rõ rệt; (2) lãi suất huy động bắt đầu tăng trở lại do nhu cầu vốn tăng cao vào cuối năm; (3) NIM của các ngân hàng đã suy giảm đáng kể.

Lãi suất huy động trên thị trường 1 theo đó có dấu hiệu tăng nhẹ, và thực tế đã có những ngân hàng tăng lãi suất như nêu. Trong khi lãi suất cho vay giảm đã chậm lại và có dấu hiệu chững lại.

Tín dụng toàn hệ thống tăng trưởng 13,4% YTD tính tới cuối tháng 9/2025 – là mức tăng trưởng cao nhất so với cùng kỳ của nhiều năm trở lại đây. Trong khi đó, tăng trưởng huy động ghi nhận mức 9,7% YTD, tạo ra chênh lệch với mức tăng mạnh mẽ của tín dụng. KBSV cho rằng với định hướng nới lỏng xuyên suốt trong cả năm

nay, mặt bằng lãi suất nhìn chung vẫn tương đối ổn định, các ngân hàng được bơm thanh khoản phục vụ cho mục tiêu tăng trưởng chung: Thứ nhất, hạ 50% dự trữ bắt buộc đối với các ngân hàng tiếp nhận TCTD yếu kém (Vietcombank, VPBank, MBBank, HDBank); Thứ hai, NHNN bơm ròng trên thị trường 2.

Trong quý 3, nhà điều hành đã điều tiết và sử dụng các nghiệp vụ hết sức linh hoạt trên thị trường liên ngân hàng, đảm bảo vừa cung cấp thanh khoản cho hệ thống vừa đạt các mục tiêu ổn định lãi suất, tỷ giá. Sau giai đoạn chỉ bơm vốn qua kênh OMO, từ cuối quý 2, NHNN đã quay lại phát hành tín phiếu với quy mô vừa phải, khoảng 46.800 nghìn tỷ đồng trong tháng 7, với lãi suất chào thầu

dao động 3,4–3,5%. Song song với đó, trạng thái bơm ròng tiếp tục được duy trì qua kênh mua kỳ hạn (OMO) kỳ hạn 7–28 ngày, với lãi suất ổn định quanh 4%, nhằm hỗ trợ thanh khoản cho các ngân hàng thương mại trong bối cảnh nhu cầu tín dụng tăng mạnh.

Mặt bằng lãi suất liên ngân hàng qua đêm bình quân khoảng 4,56%, có thời điểm tăng lên 6,6% do yếu tố mùa vụ và nhu cầu dự trữ thanh khoản tạm thời, nhưng sau đó nhanh chóng hạ nhiệt, duy trì ổn định trong vùng 4–5,5%. Diễn biến này phản ánh chính sách điều tiết chủ động và linh hoạt của NHNN nhằm đảm bảo thanh khoản hệ thống vẫn ổn định, các chuyên gia nhận định.

Cập nhật đến cuối tháng 10, lãi suất liên ngân hàng vẫn neo ở vùng cao. NHNN đồng thời bơm mới cho thị trường và các biện pháp can thiệp cung ngoại tệ.

Dù vậy, tăng trưởng tín dụng đã đạt, với những ngân hàng có mức tăng tín dụng trên 20% trong 9 tháng đầu năm, và tăng trưởng tín dụng kỳ vọng, có thể tiếp tục tạo áp lực đối với lãi suất huy động. Trước đó, lãi suất gửi tiết kiệm của một số ngân hàng như VPBank, TPBank, Eximbank đã tăng nhẹ trong tháng 7. Tuy nhiên theo các chuyên gia, lãi suất huy động trung bình kỳ hạn 12 tháng của nhóm NHQD và TMCP lớn nhìn chung vẫn ổn định, trong khi nhóm TMCP còn lại tăng nhẹ 3bps so với cuối quý trước. Ở chiều ngược lại, lãi suất cho vay bình quân đã giảm về mức 6,54%/năm vào ngày 30/9/2025, giảm 0,4%/năm so với cuối năm 2024. Lãi suất cho vay vẫn được duy trì ổn định ở mức thấp để hỗ trợ doanh nghiệp và người dân trong việc tiếp cận vốn.

Với diễn biến lãi suất huy động và lãi suất cho vay trong quý 3, các chuyên gia dự báo, chính sách duy trì mặt bằng lãi suất thấp sẽ được NHNN tiếp tục áp dụng cho phần còn lại của năm 2025, để đạt mục tiêu tăng trưởng kinh tế trên 8% do Chính phủ đặt ra. Mặc dù vậy, với việc thanh khoản hệ thống đang không còn dồi dào

do tăng trưởng tín dụng cao hơn huy động, trong khi áp lực tỷ giá vẫn thường trực ở 1 vài thời điểm, mặt bằng lãi suất huy động sẽ có xu hướng tăng nhẹ, đặc biệt trong bối cảnh nhu cầu tín dụng dự kiến tăng mạnh vào quý 4.

Dù vậy, mặt bằng lãi suất huy động vẫn sẽ được duy trì mở mức thấp, tương đương hoặc thấp hơn giai đoạn Covid-19, phù hợp với định hướng nới lỏng chính sách. Cụ thể, nhóm ngân hàng TMCP dự kiến có thể tăng thêm 20-30bps với kỳ hạn 6-12 tháng, trong khi nhóm quốc doanh sẽ duy trì lãi suất ổn định mang tính chất định hướng chính sách là chủ yếu.

Theo đó, KBSV cho rằng lãi suất cho vay cũng có thể tăng nhẹ trong quý 4 và đảm bảo không làm đảo chiều xu hướng nới lỏng chính sách tiền tệ.