Tín dụng - Ngân hàng

Chặn cuộc đua lãi suất: Nên dùng biện pháp thị trường

Nhiều chuyên gia cho rằng, Ngân hàng Nhà nước (NHNN) nên chặn cuộc đua lãi suất huy động bằng biện pháp thị trường, thay vì bằng mệnh lệnh hành chính.

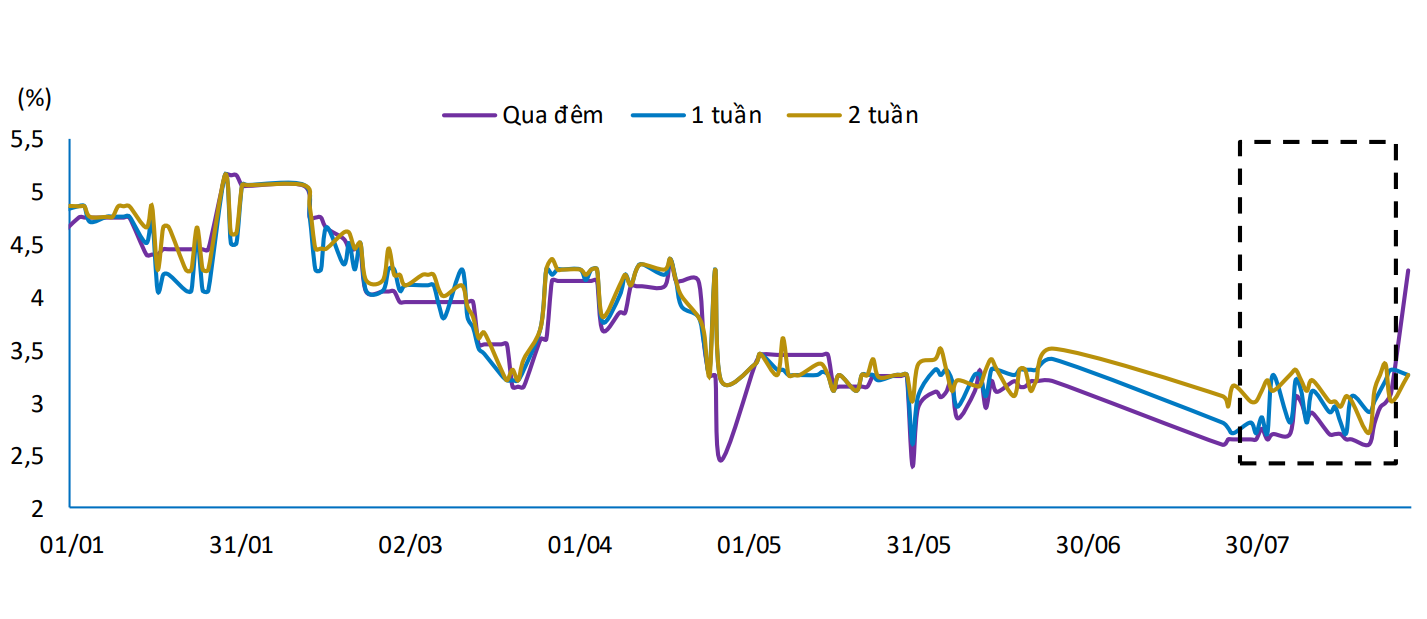

Diễn biến lãi suất liên ngân hàng

Mất liên thông giữa hai thị trường

Mặc dù trong tuần từ 19/8 đến 23/8, NHNN thực hiện bơm ròng 23.979 tỷ đồng qua thị trường mở, nhưng hiện vẫn còn 18.000 tỷ đồng tín phiếu đang lưu hành, có nghĩa NHNN vẫn đang hút ròng 18.000 tỷ đồng qua kênh này. Trong khi kênh OMO không có lượng lưu hành, tức không có hoạt động bơm tiền qua kênh này.

Bên cạnh đó, lãi suất liên ngân hàng trong tuần tăng trở lại ở mức trên 3%/năm (kỳ hạn qua đêm, 1 tuần tăng nhẹ lần lượt từ mức 2,65%/năm và 3,05%/năm lên mức 3,1%/năm và 3,3%/năm), nhưng mặt bằng lãi suất liên ngân hàng vẫn giảm khoảng 2-3 điểm phần trăm tùy từng kỳ hạn so với thời điểm đầu năm nay.

Tính từ đầu năm đến nay, NHNN mới chỉ hút ròng 74.508 tỷ đồng qua nghiệp vụ thị trường mở; trong khi chỉ tính riêng việc mua vào 8,35 tỷ USD bổ sung cho quỹ dự trữ ngoại hối, cơ quan này đã bơm ra thị trường khoảng 194.000 tỷ đồng. Tức là vẫn còn khoảng 120 nghìn tỷ đồng đang ở lại trong nền kinh tế, khiến thanh khoản của hệ thống ngân hàng nói riêng, của nền kinh tế nói chung đang rất dồi dào.

Vấn đề là sự dư thừa thanh khoản này không đại diện cho toàn bộ hệ thống, mà thanh khoản giữa các ngân hàng hiện vẫn đang phân hóa mạnh, dẫn đến lãi suất huy động sẽ tiếp tục neo ở mức cao.

Có thể bạn quan tâm

Ngân hàng tăng lãi suất huy động: Cảnh báo hay lo toan sớm?

12:00, 19/10/2018

Các ngân hàng đua tăng lãi suất tiền gửi kỳ hạn dài

11:09, 22/08/2019

Rủi ro thanh khoản ngân hàng

15:12, 25/08/2019

Thanh khoản ngân hàng đã bớt căng?

05:01, 10/07/2019

“Bắt mạch” thanh khoản ngân hàng

05:01, 22/01/2019

Một chuyên gia ngân hàng cho rằng, mặc dù thanh khoản của hệ thống đang rất dồi dào, song chủ yếu là nguồn vốn có kỳ hạn rất ngắn. Trong khi cái thiếu của các nhà băng hiện nay là nguồn vốn trung – dài hạn để đáp ứng yêu cầu tỷ lệ vốn ngắn hạn cho vay trung- dài hạn đã được cơ quan quản lý giảm về còn 40% từ đầu năm và dự kiến sẽ còn giảm tiếp về 30% trong thời gian tới.

“Việc siết chặt tỷ lệ vốn ngắn hạn cho vay trung - dài hạn đã tạo sức ép lớn đến nguồn vốn trung- dài hạn của các ngân hàng, đặc biệt là các ngân hàng có tỷ trọng cho vay trung- dài hạn lớn, buộc các nhà băng này phải chạy đua tăng lãi suất để hút vốn”, vị chuyên gia trên phân tích.

Hạn chế dùng mệnh lệnh hành chính

Đó chính là nguyên nhân dẫn đến nghịch lý hiện nay trên thị trường tiền tệ: Lãi suất huy động trên thị trường 1 (thị trường dân cư) neo cao và vẫn có xu hướng tăng, trong khi lãi suất thị trường 2 (liên ngân hàng) liên tục giảm thấp.

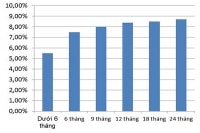

Quả vậy, danh sách các nhà băng có lãi suất huy động trên 8%/năm ngày càng dài thêm. Đáng chú ý là mức lãi suất trên 8%/năm này hiện đang được áp dụng cho cả các kỳ hạn 9 tháng, thay vì trên 12 tháng như thời gian trước. Hiện lãi suất huy động tiết kiệm cao nhất lên tới 8,6%/năm và cũng có vài ba ngân hàng đang áp mức lãi suất này cho kỳ hạn tên 24 tháng.

Không chỉ tăng lãi suất huy động mà các nhà băng còn đang chạy đua phát hành chứng chỉ tiền gửi với lãi suất cao ngất ngưởng để hút vốn nguồn vốn trung - dài hạn. Theo đó, lãi suất chứng chỉ tiền gửi cao nhất đang là 10,%/năm thuộc về Ngân hàng Bản Việt, “xô đổ” kỷ lục lãi suất 9,1% mà VIB phát hành chứng chỉ tiền gửi trước đó.

Cuộc đua lãi suất có thể còn nóng thêm, buộc cơ quan quản lý phải lên tiếng chấn chỉnh. Trong văn bản gửi đến các TCTD mới đây, NHNN cảnh báo động thái tăng lãi suất của các nhà băng trong thời gian gần đây tiềm ẩn nhiều rủi ro ảnh hưởng đến sự ổn định và phát triển lành mạnh của hệ thống, có nguy cơ dẫn đến cuộc đua về lãi suất huy động giữa các TCTD, gây bất ổn trên thị trường tiền tệ.

Do đó, để bảo đảm ổn định thị trường tiền tệ, góp phần thực hiện kiểm soát lạm phát theo mục tiêu…, Thống đốc NHNN yêu cầu các TCTD nghiêm túc duy trì mặt bằng lãi suất huy động ổn định, hợp lý, khả năng mở rộng tín dụng lành mạnh, không làm ảnh hưởng đến sự ổn định của thị trường tiền tệ và mặt bằng lãi suất... “NHNN sẽ theo dõi sát tình hình triển khai giải pháp về lãi suất, tín dụng của các TCTD, và xử lý nghiêm các trường hợp vi phạm quy định, trong đó bao gồm cả biện pháp thu hẹp chỉ tiêu tăng trưởng tín dụng của tổ chức vi phạm” - NHNN cảnh báo.

Đồng tình với động thái nói trên của NHNN, song vị chuyên gia ngân hàng nói trên cho rằng, cơ quan quản lý nên sử dụng nhiều hơn các biện pháp thị trường, thay vì dùng mệnh lệnh hành chính. “Việc các nhà băng tăng lãi suất hiện nay chủ yếu là để thu hút vốn trung - dài hạn để đáp ứng quy định của NHNN, chứ hoàn toàn không phải vì thiếu thanh khoản. Bởi vậy, NHNN nên cân nhắc nới rộng hơn lộ trình siết tỷ lệ vốn ngắn hạn cho vay trung- dài hạn để các ngân hàng có đủ thời gian chuẩn bị”, vị chuyên gia này khuyến nghị.

Hiện nguồn vốn trong nền kinh tế đa phần là ngắn hạn nên càng huy động, các nhà băng càng dư vốn ngắn hạn, trong khi vốn trung- dài hạn vẫn thiếu, tỷ trọng tín dụng trung- dài hạn cũng khó có thể giảm trong một sớm một chiều. Do đó, các ngân hàng cần có thêm thời gian để giảm tỷ trọng này.