Tài chính doanh nghiệp

Những “ông lớn” đã mua lại trái phiếu doanh nghiệp trước hạn

Các doanh nghiệp đã phát hành trái phiếu đang đứng trước thách thức khi thị trường chào bán sơ cấp chùng xuống, tâm lý nhà đầu tư thì căng lên…

>>>FiinRatings: Thị trường trái phiếu cần thời gian thẩm thấu chính sách

Vụ việc Tân Hoàng Minh từ đầu tháng 4 kéo dài suốt thời gian qua, với việc hoàn trả nợ cho nhà đầu tư vẫn dằng dai chưa dứt điểm, khiến tâm lý nhiều nhà đầu tư e ngại đối với trái phiếu doanh nghiệp.

BIDV dẫn đầu về khối lượng trái phiếu mua lại trước hạn trong 9 tháng 2022

9 tháng vừa qua, chưa kể tác động mới xảy ra (bắt Chủ tịch Tập đoàn Vạn Thịnh Phát để điều tra sai phạm trong phát hành trái phiếu ngày 7/10) thì chỉ với vụ việc Tân Hoàng Minh, từ tâm lý e ngại muốn tất toán sớm của nhà đầu tư đến lo ngại từ chính nhà phát hành phải "đi trước" các quy định về sai phạm trong phát hành trái phiếu, nhiều doanh nghiệp đã mua lại trái phiếu trước hạn.

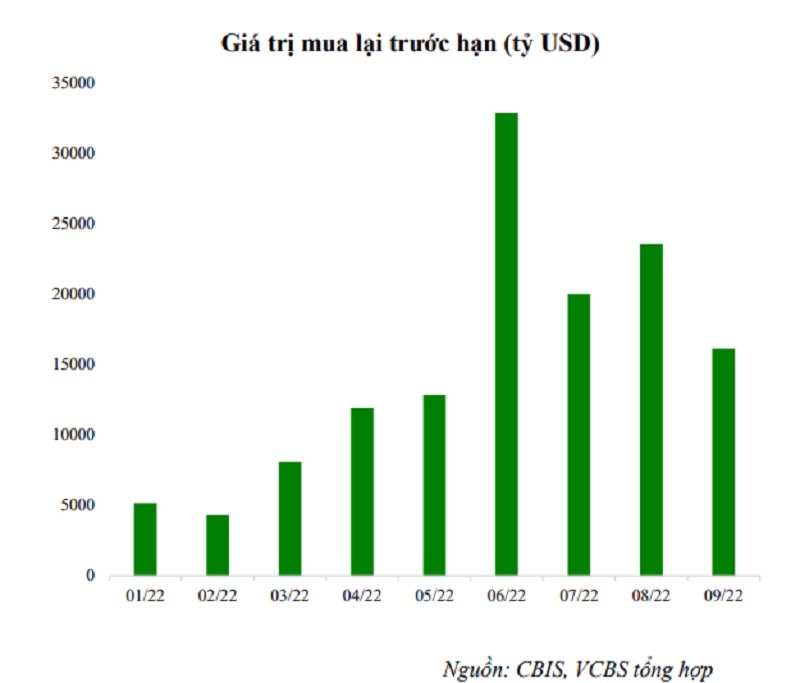

Thống kê của CTCK VCBS cho biết trong 9 tháng 2022, khối lượng trái phiếu mua trước hạn đạt 135.180 tỷ đồng. Lượng mua lại trái phiếu có xu hướng tăng cao kể từ tháng 6/2022.

Con số này gần tương đồng với thống kê của Hiệp hội Trái phiếu doanh nghiệp (VBMA) về lượng trái phiếu doanh nghiệp đã được mua lại trước hạn (142.200 tỷ đồng) trong 3 quý, tăng tới 67% so với cùng kỳ năm trước. Trong đó, số liệu của VBMA ghi nhận riêng tháng 9 chiếm hơn 28.800 tỉ đồng, tương đương tăng 199% so với cùng kỳ năm trước.

>>>Rủi ro vỡ nợ trái phiếu doanh nghiệp, nhà phát hành và trái chủ nên làm gì?

Những doanh nghiệp điển hình trong hoạt động tất toán nợ trái phiếu trước hạn phải kể đến Hoàng Anh Gia Lai, Cơ điện lạnh (REE), Tập đoàn Gelex, Công ty Yamagata, An Phát Finance, Chứng khoán Kỹ Thương (TCBS), Ngân hàng OCB…

Còn theo dữ liệu của VCBS, một cách cụ thể hơn, top 20 các công ty mua lại trái phiếu trước hạn, đa phần là những “ông lớn” của ngành ngân hàng và bất động sản.

Trong đó, nổi bật dẫn đầu là BIDV đã mua lại trái phiếu trước 12.672 tỷ đồng. VIB, LPB, TPB, SHB… đều là những ngân hàng có lượng trái phiếu đã mua lại trước hạn lớn, tính từ trên xuống 8.800 tỷ đồng cho tới trên 4.000 tỷ đồng. Ở nhóm dưới còn có 1 số cái tên ngân hàng khác.

Nhóm ngoài ngân hàng, trong top 20 mua lại trái phiếu trước hạn là YMGC - Công ty cổ phần Yamagata (4.794 tỷ đồng); OSGC - Công ty Cổ phần Osaka Garden (3.400 tỷ đồng); BSEC - Công ty Cổ phần Bông Sen (2.400 tỷ đồng); HRTC - Công ty Cổ phần Dịch vụ Du lịch đường sắt Hà Nội (2.300 tỷ đồng); BNCC - Công ty cổ phần dịch vụ cáp treo Bà Nà (2.256 tỷ đồng); VSMC - Công Ty Cổ Phần Nghiên Cứu Và Sản Xuất VINSMART (2.184 tỷ đồng); GEX - Công ty cổ phần Tập đoàn Gelex (2.057 tỷ đồng); IVNC - Công ty cổ phần INTIMEX Việt Nam (2.000 tỷ đồng) hay AZDC - CTCP Mua Bán Nợ AZURA (1.770 tỷ đồng)...

Tuy nhiên, lại một thống kê khác từ nguồn dữ liệu của Sở Giao dịch Chứng khoán Hà Nội (HNX) cho thấy, lượng công bố trái phiếu đã mua lại các một số doanh nghiệp còn lớn hơn nhiều lần so với con số trên. Và xét trên giá trị mua lại nợ thì đây quả thực cũng là những "ông lớn" chẳng kém cạnh ngân hàng. Chẳng hạn, dữ liệu HNX đã ghi nhận kết quả mua lại trái phiếu của Azura đạt tới 7.317 tỷ đồng.

Azura, Yamagata là những cái tên “có vẻ ngoại”, tuy nhiên thông tin về các công ty này rất "bí ẩn" và nhiều nhà đầu tư chỉ có thể nhận biết thông qua mối liên hệ với một CTCK trong nước. Cách đây 2 năm, trước hàng loạt lô trái phiếu được phát hành mang về hàng nghìn tỷ đồng cho các công ty này và khi đó một số chuyên gia đã đặt ra nghi vấn liệu đây có phải là đang hoạt động giống như một tổ chức có mục đích hạn chế (Special Purpose Entity – SPE) (?). (SPE là dạng công ty để phục vụ như một đơn vị trung gian phát hành trái phiếu hoặc cổ phiếu có bảo đảm. Một SPE có thể là một công ty, một đơn vị ủy thác, liên doanh, hay công ty trách nhiệm hữu hạn). Cho đến hiện nay, “nhóm” Yamagata, Azura, ngoài ra còn có Hakuba, Ataka… vẫn là các phát hành trái phiếu huy động vốn khủng nhưng thông tin hoạt động rất hiếm công khai.

Ông Nguyễn Hoàng Dương - Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính (Bộ Tài chính) cho biết, với Nghị định số 65/2022/NĐ-CP sửa đổi, bổ sung Nghị định số 153/2020/NĐ-CP thị trường được kỳ vọng sẽ tăng tính minh bạch hơn. Đáng chú ý, Nghị định mới cũng yêu cầu trách nhiệm của doanh nghiệp phát hành, trong đó bổ sung quy định doanh nghiệp phải mua lại trước hạn bắt buộc khi vi phạm phương án phát hành (có phương án sử dụng vốn) hoặc vi phạm pháp luật.

Với nhóm các ngân hàng mua lại trái phiếu trước hạn, điều gây bất ngờ là nếu đối chiếu với dữ liệu thông tin phát hành chào bán trái phiếu mới, nhiều cái tên TCTD đồng thời có mặt trong cả hai bảng. Chẳng hạn BIDV chỉ riêng trong tháng 9 có 2 đợt phát hành trái phiếu riêng lẻ huy động 60 tỷ đồng và 500 tỷ đồng, kỳ hạn 15 năm và 7 năm. Tính chung 3 quý, BIDV dẫn đầu trong top 20 mua lại trái phiếu trước hạn, đồng thời cũng dẫn đầu ngành ngân hàng và mọi ngành về lượng trái phiếu đã phát hành. 7.367 tỷ đồng kỳ hạn bình quân 8,26 năm là lượng huy động qua trái phiếu BIVD đã gọi thành công trong 9 tháng qua.

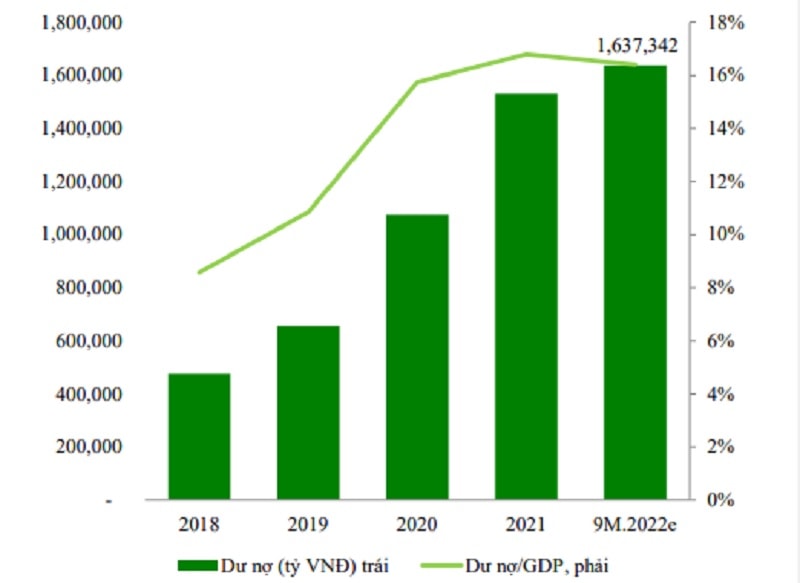

Dư nợ trái phiếu doanh nghiệp 9 tháng 2022

Danh sách bên tay mua bên tay bán - vừa có tên trong nhóm doanh nghiệp mua lại trái phiếu trước hạn vừa có tên trong nhóm phát hành trái phiếu huy động mới - còn có nhiều ngân hàng khác.

Các chuyên gia cho rằng việc mua lại trái phiếu trước hạn thông thường có thể có mặt tích cực hoặc tiêu cực, tùy trường hợp, bối cảnh. Ở mặt tích cực, theo lý thuyết, khi mua lại trái phiếu trước hạn thì doanh nghiệp không phải trả chi phí lãi vay đang khá cao, đồng thời giảm hệ số nợ/vốn chủ sở hữu. Qua đó doanh nghiệp cải thiện các chỉ tiêu tài chính.

Ở mặt tiêu cực, doanh nghiệp bị suy giảm dòng tiền và điều này sẽ vô cùng bất lợi trong bối cảnh doanh nghiệp cần nguồn vốn mà các kênh tiếp cận đều khó khăn. Trên thực tế, việc phát hành mới sẽ khiến doanh nghiệp phải chịu chi phí cao hơn khi lãi suất đã tăng cao hơn so với giai đoạn trước, đồng thời khả năng chào bán, phân phối trái phiếu cũng không còn dễ dàng với các quy định lỏng lẻo với cả phía nhà phát hành lẫn phía trái chủ, nhà đầu tư như trước đây.

Có thể bạn quan tâm

Còn “lỗ hổng” quản lý dịch vụ phát hành trái phiếu

03:00, 15/10/2022

Thị trường trái phiếu doanh nghiệp sẽ trầm lắng vài quý tới

05:10, 13/10/2022

Home Credit huy động thành công 1.100 tỷ đồng trái phiếu

11:00, 11/10/2022

VKC mất khả năng thanh toán lãi trái phiếu, cổ phiếu về dưới giá trà đá

05:00, 10/10/2022

Cần chấp nhận nợ xấu trái phiếu doanh nghiệp như một phần… “cuộc chơi”

04:00, 10/10/2022