Tài chính doanh nghiệp

Gần 100.000 tỷ đồng trái phiếu bất động sản đang vi phạm nghĩa vụ nợ

Theo FiinRatings, 11 tháng 2023, dữ liệu thị trường ghi nhận tỷ lệ vi phạm nghĩa vụ nợ trái phiếu tiếp tục gia tăng.

Dù thị trường TPDN đã phục hồi về giá trị phát hành sơ cấp, nhưng so sánh với năm 2021, thời điểm phát hành trái phiếu doanh nghiệp đạt đỉnh với tổng giá trị phát hành 782 nghìn tỷ đồng, thì thị trường 6 tháng cuối năm 2023 mặc dù đã có tiến triển nhất định nhưng chưa thực sự ổn định trở lại. Ảnh minh họa

>>> Thị trường trái phiếu doanh nghiệp sẽ khả quan hơn trong năm 2024

Trái phiếu vi phạm nghĩa vụ nợ tăng cao

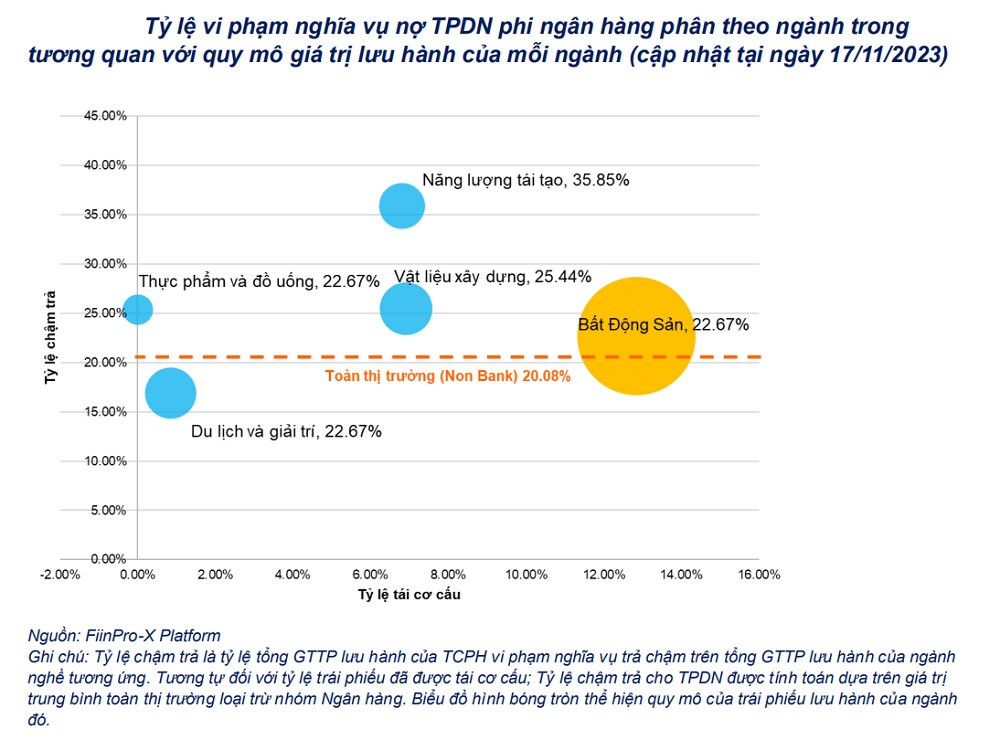

Cụ thể, với trái phiếu doanh nghiệp (TPDN) phi ngân hàng (trừ ngân hàng và dịch vụ tài chính), FiinRatings ghi nhận tỷ lệ vi phạm nghĩa vụ nợ ở mức 20,08%, vào thời điểm 17/11/2023 theo tính toán của Công ty này.

Nhóm chuyên gia thuộc Khối Phân tích và Nghiên cứu Tín dụng của FiinRatings cũng lưu ý là con số này chưa tính đến tổng giá trị trái phiếu doanh nghiệp được đàm phán lại để giãn hoãn theo quy định của Nghị định 08/2023.

Ngoài ra, đây là phương pháp tính có phần thận trọng bởi chỉ tính trên giá trị lô trái phiếu đã vi phạm nghĩa vụ nợ mà không tính đến các lô trái phiếu còn lãi vẫn đang lưu hành của tổ chức phát hành đó.

Riêng với trái phiếu bất động sản thì tỷ lệ vi phạm nghĩa vụ nợ ở mức cao hơn đang kể ở mức 22,67% vào thời điểm giữa tháng 11/2023 trong tổng số 422 nghìn tỷ đồng trái phiếu bất động sản đang lưu hành (bao gồm cả riêng lẻ và công chúng); Tức ước tính gần 100.000 tỷ đồng trái phiếu bất động sản đang vi phạm nghĩa vụ nợ (con số chính xác theo mức 22,67% của 422 nghìn tỷ đồng là tương đương 95.667,4 tỷ đồng).

Doanh nghiệp bất động sản vẫn phải chịu lãi suất huy động cao

Theo dữ liệu phát hành, thị trường đã dần khôi phục trở lại ở mức nhất định từ tháng 6/2023, nhất là đối với các doanh nghiệp có chất lượng tín dụng khá và với các dự án đáp ứng được các yêu cầu về pháp lý dự án và thực hiện minh bạch thông tin để phát hành thành công. Tổng giá trị phát hành trái phiếu riêng lẻ của các doanh nghiệp đã đạt 75,4 nghìn tỷ đồng cho giai đoạn 11 tháng năm 2023 và bằng 113% so với cả năm 2022.

Lưu ý rằng việc tăng trưởng bằng 113% của cả năm 2022, là so sánh với nền đáy của năm này trong giai đoạn 5 năm của thị trường TPDN tính từ 2019-2023. Năm 2022, thị trường ghi nhận tổng giá trị TPDN phát hành ước đạt 269.733 tỷ đồng, giảm 64,4% so với 2021.

Cũng theo dữ liệu của FiinRatings, với trái phiếu bất động sản, lãi suất coupon tương đối ổn định ở mức bình quân 11,92% với kỳ hạn bình quân 3,65 năm. Tuy nhiên, mức lãi suất huy động trái phiếu bất động sản có biên độ dao động lớn từ 6% – 14,5% tùy theo chất lượng tổ chức phát hành và yếu tố cấu trúc thương vụ.

>>> UOB: Cắt giảm lãi suất và thuế VAT đã giảm bớt gánh nặng chi phí cho doanh nghiệp

Bên cạnh việc phát hành trái phiếu như một phần của hoạt động tái cấu trúc lại cơ cấu nợ của doanh nghiệp, FiinRatings dự báo rằng năm 2024 sẽ vẫn có nhiều doanh nghiệp bất động sản có thể tiếp tục phát hành thành công khi mà các giải pháp hiện nay của Chính phủ được triển khai mạnh và rộng hơn nhất là đối với vấn đề pháp lý dự án. Ngoài ra, nhiều doanh nghiệp cũng đã chủ động hơn trong minh bạch thông tin đến với thị trường và thực hiện tốt hơn quy định hiện nay. Khi minh bạch thông tin được cải thiện thì vấn đề còn lại là rủi ro sẽ được phản ánh vào lãi suất.

"Trong bối cảnh hiện nay, mặc dù lãi suất huy động giảm mạnh và lãi suất tín dụng có giảm nhẹ nhưng việc các doanh nghiệp bất động sản phải huy động với ở mức lãi suất cao hơn cũng là sự vận động hợp lý của thị trường và phản ánh kỳ vọng của nhà đầu tư dựa trên mức độ rủi ro của dự án và mức xếp hạng tín nhiệm của họ".

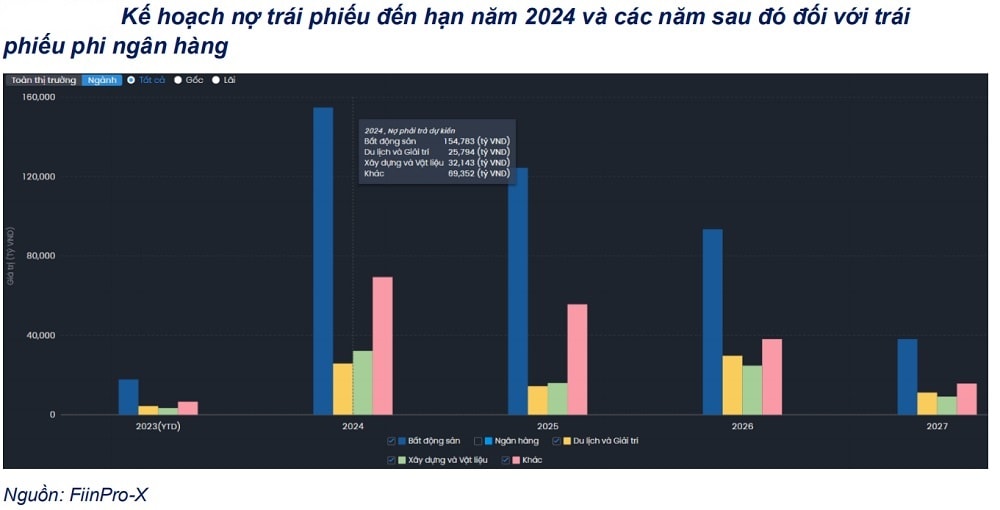

Áp lực nợ trái phiếu đến hạn năm 2024

Theo thống kê, tổng giá trị thanh toán trái phiếu (bao gồm cả gốc và lãi) đến hạn cả năm 2024 ở mức cao, lên tới 376,5 nghìn tỷ đồng; trong đó, trái phiếu của tổ chức phát hành phi ngân hàng đến hạn ở mức 282 nghìn tỷ đồng, với trái phiếu bất động sản chiếm giá trị cao nhất, đạt 154.8 nghìn tỷ đồng (giá trị gốc trái phiếu là 122,2 nghìn tỷ đồng và chi phí lãi trái phiếu dự kiến là 32,6 nghìn tỷ đồng).

Với số liệu này, có thể nói 2024 mới là năm "căng nhất" xét về giá trị trái phiếu phải thanh toán mà các doanh nghiệp phải đối mặt.

Mặt khác, cần lưu ý trong giai đoạn vừa qua, nhiều doanh nghiệp cũng đã đàm phán dời lịch thanh toán theo nghĩa vụ nợ trái phiếu đến hạn sang cuối 2024 và 2025, với biên độ lãi suất cộng thêm trong thời gian giãn kỳ hạn cao hơn. Điều đó một mặt, vừa tăng chi phí huy động của doanh nghiệp, tăng áp lực theo từng thời điểm của doanh nghiệp có trái phiếu đến kỳ đáo hạn, mặt khác vừa có thể dẫn đến tăng thêm tổng giá trị thanh toán (vì chưa rõ dữ liệu trên của FiinRatings về lượng trái phiếu phải đáo hạn vào 2024 có bao gồm lượng trái phiếu đã giãn kỳ thanh toán theo các đợt đàm phán mới trong 11 tháng qua, hay chưa).

Trong trường hợp Nghị định 08 được Chính phủ và Bộ Tài chính xem xét có thể kéo dài các quy định về tiếp tục đàm phán giãn kỳ thanh toán với các trái chủ, một chuyên gia cho rằng đây sẽ là "phép lợi thế" nhằm hỗ trợ các doanh nghiệp, đặc biệt nhóm bất động sản, trên đường tiến tới hướng phục hồi; nhưng theo đó, giá trị trái phiếu doanh nghiệp vi phạm nghĩa vụ nợ hoặc tổng giá trị trái phiếu doanh nghiệp được đàm phán lại để giãn hoãn chắc chắn sẽ tiếp tục tăng lên. "Nói một cách khác, đây là hướng thoát tạm thời, đẩy kỳ thực hiện nghĩa vụ nợ về tương lai, chờ doanh nghiệp lấy lại sức mạnh tài chính và dòng tiền", chuyên gia nhấn mạnh.

Có thể nói, các chuyên gia FiinRatings nhận định, áp lực trả nợ trái phiếu năm tới, lớn nhất vẫn là với nhóm ngành bất động sản. "Với bối cảnh tình hình thị trường bất động sản hiện nay và chất lượng tín dụng của các doanh nghiệp tổ chức phát hành còn yếu, các chủ đầu tư sẽ gặp khó trong việc tạo dòng tiền mới để có thể thực hiện các nghĩa vụ nợ. Chính phủ và Bộ Tài chính cũng đang xem xét khả năng tạo cơ chế cho phép tiếp tục giãn hoãn thanh toán nợ trái phiếu riêng lẻ theo Nghị định 08, cùng với những giải pháp khác nhằm tháo gỡ pháp lý dự án bất động sản nhằm khôi phục thị trường, qua đó từng bước cải thiện sự hồi phục của doanh nghiệp và khả năng đáp ứng nghĩa vụ nợ".

Có thể bạn quan tâm

Rủi ro “bom nợ” từ trái phiếu bất động sản Trung Quốc vẫn kéo dài

05:03, 08/12/2023

Nhận diện rào cản trên thị trường trái phiếu doanh nghiệp

17:00, 04/12/2023

Tăng cường khung pháp lý: “Chìa khóa” cho thị trường trái phiếu doanh nghiệp

04:00, 04/12/2023

Khẩu vị nhà đầu tư trái phiếu doanh nghiệp đang thay đổi ra sao?

05:38, 30/11/2023