Tín dụng - Ngân hàng

Tăng trưởng tín dụng âm trong tháng 1/2024: Khi cầu vay vẫn khó

Tăng trưởng tín dụng âm trong tháng 1 so với cuối năm 2023, nhưng không được xem là bất ngờ khi tháng 1 là thời điểm vào cận Tết Nguyên đán.

>>> Dư địa và chính sách nào để hỗ trợ tăng trưởng kinh tế năm 2024?

Tín dụng tăng trưởng âm không bất ngờ

Theo thống kê của Ngân hàng Nhà nước (NHNN), tính đến cuối tháng 1, tín dụng toàn hệ thống ngân hàng giảm 0,6% so với cuối năm 2023.

Phó Thống đốc NHNN Đào Minh Tú cho biết đây là tình hình chung của những năm gần đây, khi giai đoạn đầu năm tín dụng thường không tăng.

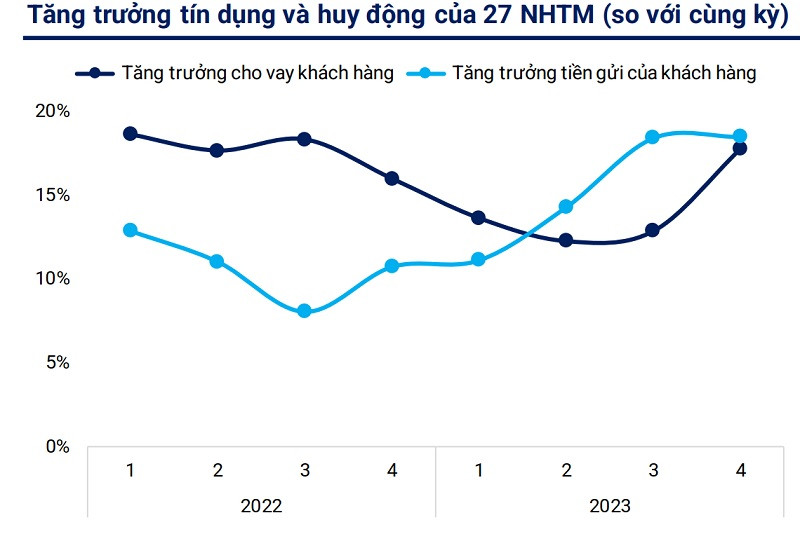

Yếu tố mùa vụ - Tăng trưởng tín dụng cao trong quý IV/2023 và đặc biệt tháng 12/2023 khiến cầu vốn tháng 1 cận Tết Nguyên đán giảm. (Nguồn: WiGroup)

Tại TP. Hồ Chí Minh, theo chia sẻ của ông Nguyễn Đức Lệnh, Phó Giám đốc NHNN chi nhánh TP HCM, tăng trưởng tín dụng trên địa bàn cũng giảm so với cuối năm 2023.

Cụ thể, đến cuối tháng 1/2024, tổng dư nợ tín dụng trên địa bàn TP. Hồ Chí Minh đạt 3.508 nghìn tỷ đồng, giảm 0,93% so với cuối năm 2023 và tăng 9,27% so với cùng kỳ. Trong khi đó, cùng kỳ năm trước, tín dụng giảm 0,48%.

Không nằm ngoài bức tranh của toàn hệ thống, ông Lệnh cũng cho biết nguyên nhân tác động đến kết quả tín dụng tháng 1/2024 trên địa bàn, ngoài các yếu tố liên quan đến hoạt động tín dụng (như nhu cầu vốn của khách hàng; tình hình kinh tế xã hội và khả năng hấp thụ vốn…), thì yếu tố kỹ thuật, gắn liền với kỳ nghỉ Tết cổ truyền âm lịch và tính chất thời vụ là yếu tố chính tác động đến tăng trưởng tín dụng trong tháng 1/2024.

“Nhu cầu vốn (chủ yếu là vốn ngắn hạn ) tăng mạnh trong những tháng cuối năm 2023 (tháng 10, tháng 11 và tháng 12) để chuẩn bị cho hoạt động sản xuất kinh doanh, thương mại và dịch vụ phục vụ cho dịp Tết và dư nợ tín dụng này sẽ giảm theo kỳ hạn vay và thời hạn trả nợ vào dịp Tết nhằm không chỉ khai thác hiệu quả nguồn vốn vay, mà còn hạn chế việc phải chi trả lãi vay trong kỳ nghỉ. Điều này được phản ánh rõ nét khi dư nợ tín dụng ngắn hạn trên địa bàn tháng 1/2024 giảm 2,32%, trong khi đó, dư nợ trung dài hạn tăng 0,35% so với tháng trước”, Phó Giám đốc NHNN TP.HCM chia sẻ.

Như vậy rõ ràng tăng trưởng tín dụng âm trong tháng 1/2024 là yếu tố đã nằm trong "quy luật", không phải là yếu tố bất ngờ.

Nhu cầu hấp thụ vốn còn khó

Tuy nhiên, tính chất mùa vụ không hẳn là nguyên nhân duy nhất để cản trở cầu tín dụng nếu nhìn xa hơn ra khỏi tháng 1 bởi thực tế, cầu vay vẫn khó. Ngoại trừ quý IV/2023 tăng trưởng tín dụng đột biến khi được "xả van", đồng nhịp với tín hiệu phục hồi sản xuất, xuất khẩu và nhu cầu tiêu dùng mùa Lễ, Tết, một chuyên gia cho rằng khó khăn là thực tế đặt trong bối cảnh:

Trước hết, nhu cầu tín dụng để gia tăng đơn hàng sản xuất của các ngành công nghiệp chế biến chế tạo và các ngành hàng phục vụ xuất khẩu năm 2024 phần lớn vẫn còn chờ "lắng nghe" nhu cầu thị trường bên ngoài.

Trong khi đó, ở trong nước, “xúc tác” yếu của thị trường bất động sản vẫn còn áp lực về khả năng thanh toán của một số chủ đầu tư lớn và sức ỳ của một số phân khúc thị trường cao cấp có sự thận trọng về cho vay như bất động sản nghỉ dưỡng, biệt thự nhà phố cao cấp… và nguồn cầu thiếu ở phân khúc nhà ở thực, nhà ở bình dân giá rẻ, vẫn khiến vay tiêu dùng không khởi sắc. Như vậy, vẫn còn tác động phần nào đến niềm tin kinh tế, tiêu dùng nói chung và qua đó, tác động đến cầu vay.

>>> Tăng trưởng tín dụng giảm, NHNN tăng gấp đôi gói vay 15.000 tỷ đồng

>>>Triển vọng tăng trưởng tín dụng năm Giáp Thìn

“Chúng tôi đã xác định đây cũng vẫn là một năm mà có thể tích cực hơn nhưng vẫn phải quan sát khả năng hấp thụ vốn của doanh nghiệp. Theo đó, ngân hàng cũng phải tìm giải pháp tăng tiếp cận tín dụng, đồng thời, hỗ trợ khách hàng để tăng khả năng tài chính, thanh toán, trả nợ..., nỗ lực đảm bảo chất lượng tài sản”, Tổng Giám đốc một nhà băng cho hay.

Đây cũng là nguyên nhân khiến NHNN ngay từ đầu năm mặc dù đã giao chỉ tiêu tăng trưởng tín dụng cả năm cho các ngân hàng để có sự chủ động, thay đổi phương cách điều hành tín dụng, song vẫn liên tiếp đốc thúc các NHTM thúc đẩy tín dụng ra nền kinh tế thông qua văn bản chỉ đạo và hội nghị tìm giải pháp gỡ khó giải ngân.

Tại TP HCM, ông Nguyễn Đức Lệnh chia sẻ, với diễn biến đó, các TCTD nói chung và trên địa bàn TP. Hồ Chí Minh nói riêng đã xem xét các giải pháp mở rộng và tăng trưởng tín dụng như:

Thứ nhất, khai thác và sử dụng vốn hiệu quả, tạo điều kiện tốt nhất cho khách hàng hiện hữu sử dụng vốn vay hiệu quả; hỗ trợ khách hàng thông qua việc đáp ứng tốt nhất nhu cầu vốn, dịch vụ ngân hàng. Tiếp tục xem xét điều chỉnh giảm lãi suất cho vay hợp lý, phù hợp với khả năng tài chính và xu hướng giảm lãi suất bình quân đầu vào của mỗi TCTD, với tinh thần chia sẻ, đồng hành để cùng phát triển.

Thứ hai, tiếp tục tập trung và thực hiện giải pháp tăng trưởng tín dụng vào nhóm ngành lĩnh vực là động lực tăng trưởng kinh tế; nhóm ngành lĩnh vực đang có xu hướng tăng trưởng tích cực; khách hàng tốt để hoạt động tốt hơn, tạo hiệu ứng tăng trưởng tích cực và củng cố quan hệ ngân hàng – khách hàng.

"Những tín hiệu tích cực về sản xuất kinh doanh của một số ngành lĩnh vực trong những ngày đầu năm mới như: có đơn hàng sản xuất; công nhân trở lại làm việc đạt tỷ lệ cao, nhiều thông tin tuyển dụng….xuất khẩu và đầu tư công tiếp tục thực hiện tốt, là những yếu tố thuận lợi, cần quan tâm, tiếp cận và hỗ trợ doanh nghiệp về vốn, dịch vụ ngân hàng để duy trì và thúc đẩy đà tăng trưởng', ông Lệnh nhấn mạnh.

Thứ ba, thực hiện các giải pháp liên quan đến kích thích sản xuất kinh doanh; kích thích nhu cầu vay vốn. Trong đó, bên cạnh những thuận lợi về lãi suất, về thị trường tiền tệ, về hạn mức tín dụng…, cần tổ chức thực hiện các gói tín dụng ưu đãi, các sản phẩm tín dụng linh hoạt, hấp dẫn và thuận lợi cho khách hàng, doanh nghiệp để kích thích doanh nghiệp đầu tư, vay vốn mở rộng và phát triển sản xuất kinh doanh.

Vẫn lạc quan dự báo dư nợ tín dụng 2024

Các TCTD lạc quan dự báo dư nợ tín dụng sẽ cải thiện trong năm nay. (Ảnh: Quốc Tuấn)

“Trong bối cảnh được dự báo còn nhiều khó khăn thách thức, việc chủ động và thực hiện tốt các giải pháp tín dụng của các TCTD sẽ không chỉ hạn chế tác động của những khó khăn khách quan, khó khăn từ phía thị trường mà còn góp phần đảm bảo hỗ trợ doanh nghiệp duy trì sự ổn định trong hoạt động sản xuất kinh doanh để tăng trưởng và phát triển. Kết quả này, sẽ tác động tích cực trở lại đối với tăng trưởng tín dụng của các TCTD và góp phần thực hiện tốt định hướng tăng trưởng tín dụng của NHNN trong năm 2024", ông Nguyễn Đức Lệnh nói.

Đầu năm 2024, NHNN đặt chỉ tiêu tăng trưởng tín dụng 14-15%. “NHNN cũng sẵn sàng xem xét nới chỉ tiêu tăng trưởng tín dụng nếu các chỉ số ổn định, nhu cầu hấp thụ vốn tăng cao”, Phó Thống đốc NHNN Đào Minh Tú khẳng định.

Theo đó, với tăng trưởng tín dụng âm tháng 1, các định chế và các chuyên gia vẫn đặt kỳ vọng tăng trưởng tín dụng tích cực cả năm 2024, có thể đạt trên 14%.

Chứng khoán SSI thậm chí lạc quan cho rằng NHNN vẫn còn dư địa để thực hiện thêm một đợt cắt giảm lãi suất chính sách nữa vào năm 2024, do hoạt động kinh tế vẫn chưa quay trở lại xu hướng tăng trưởng tiềm năng, chưa kể đến việc 2024 sẽ là năm đột phá cho kế hoạch trung hạn 2021-2025.

Theo xu hướng điều tra kinh doanh quý I/2024 với sự tham gia của tất cả các TCTD, các nhà băng dự báo nhu cầu sử dụng dịch vụ ngân hàng của khách hàng “cải thiện” thấp hơn so với quý IV/2023, nhưng dự báo “cải thiện” mạnh hơn trong năm 2024, trong đó nhu cầu vay vốn được dự báo “cải thiện” nhiều hơn nhu cầu tiền gửi và thanh toán, khác với diễn biến của năm 2023.

Các TCTD cũng dự báo dư nợ tín dụng của hệ thống ngân hàng tăng 4,4% trong quý I/2024 và tăng 14,2% trong năm 2024.

Năm 2023, tăng trưởng tín dụng toàn hệ thống theo công bố là 13,71% so với cuối năm 2022. Quý I/2023, tăng trưởng tín dụng toàn ngành đạt 2,06%, thấp hơn rất nhiều so với mức tăng 5,04% cùng kỳ 2022.

Có thể bạn quan tâm

Rà soát việc triển khai gói tín dụng 120.000 tỷ đồng cho nhà ở xã hội

17:28, 22/02/2024

Kích cầu tiêu dùng – Giải pháp thúc đẩy tăng trưởng tín dụng

05:00, 22/02/2024

3 hành động để thúc đẩy tín dụng, hỗ trợ doanh nghiệp

13:38, 21/02/2024

Gỡ “nút thắt” chính sách bảo lãnh tín dụng cho doanh nghiệp nhỏ và vừa

04:30, 20/02/2024

Tăng năng lực cho hệ thống ngân hàng, thúc đẩy tín dụng xanh

04:50, 11/02/2024

Triển khai các giải pháp giải ngân tín dụng đúng mục tiêu ngay từ đầu năm

17:00, 09/02/2024