Tín dụng - Ngân hàng

Một nhà băng Mỹ vừa sụp đổ, triển vọng tiêu cực của ngành ngân hàng lộ rõ

Republic First Bancorp (Republic Bank) - một ngân hàng nhỏ ở Philadelphia đã được cơ quan quản lý tiếp nhận, đánh dấu vụ sụp đổ ngân hàng đầu tiên trong năm nay.

>>>Chi nhánh Evergrande đệ đơn phá sản tại Mỹ

Ngày 26/4 theo giờ địa phương, hàng loạt hãng thông tấn quốc tế đã đưa tin về việc Republic First Bancorp (Republic Bank) - một ngân hàng nhỏ ở Philadelphia đã được cơ quan quản lý tiếp nhận. Theo đó, vụ việc đánh dấu sụp đổ và hoạt động tiếp quản ngân hàng đầu tiên trong năm 2024.

The New York Times đưa tin, Cơ quan Bảo hiểm Tiền gửi Liên bang (FDIC) cho biết, Republic First Bancorp có khoảng 4 tỷ USD tiền gửi vào cuối tháng 1 và tài sản trị giá 6 tỷ USD. “Về cơ bản toàn bộ số tiền gửi của Republic First sẽ được Fulton Bank ở Lancaster tiếp nhận. Bảo hiểm tiền gửi của Fulton lên tới 250.000 USD cho mỗi người gửi tiền”, The New York Times dẫn tuyên bố FIDC.

Theo FDIC, Ngân hàng Cộng hòa (FRBK) nhỏ hơn nhiều so với sự sụp đổ của ngân hàng khu vực làm rung chuyển thế giới tài chính năm ngoái. Ví dụ, Ngân hàng Thung lũng Silicon có khoảng 209 tỷ USD vào cuối năm 2022; nó sụp đổ vào tháng 3 năm 2023. (Nguồn ảnh: The New York Times)

Cũng theo FDIC, 32 chi nhánh của Republic First ở Pennsylvania, New Jersey và New York sẽ mở cửa trở lại ngay trong ngày 27/4 với tư cách là chi nhánh của Fulton Bank.

Được thành lập vào năm 1988, Republic First có quy mô nhỏ hơn các ngân hàng khu vực sụp đổ vào năm 2023 là First Republic Bank và Silicon Valley Bank vì mỗi ngân hàng này đều có tài sản lên tới hơn 200 tỷ USD.

FDIC dự kiến thiệt hại tới Quỹ Bảo hiểm Tiền gửi sau vụ sụp đổ của Republic First sẽ vào khoảng 667 triệu USD. Sự sụp đổ của Republic First diễn ra trong bối cảnh sức khỏe của các ngân hàng khu vực vẫn là một mối lo ngại.

Tin của Reuters cho hay, lãnh đạo Fulton Bank đã tiết lộ ngoài tiền gửi, Republic còn có các khoản vay và nợ khác trị giá khoảng 1,3 tỷ USD.

Fulton cũng chào đón thương vụ tiếp quản này với khả năng gần như tăng gấp đôi sự hiện diện của họ tại thị trường Philadelphia nhờ số tiền gửi tổng hợp của ngân hàng lên tới khoảng 8,6 tỷ USD. “Với giao dịch này, chúng tôi rất vui mừng được tăng gấp đôi sự hiện diện của mình trên toàn khu vực”, Chủ tịch Fulton cho biết.

>>>Bài học đối với ngành ngân hàng từ rủi ro phá sản của Credit Suisse

Như vậy, vụ phá sản của Republic First đã nâng sự thất bại mới nhất của ngân hàng khu vực Hoa Kỳ lên con số 4, sau sự sụp đổ bất ngờ của ba công ty cho vay - Thung lũng Silicon (Silicon Valley Bank) và Signature Bank vào tháng 3 năm 2023 và First Republic Bank vào tháng 5; và là cú sụp đổ với những tín hiệu rạn nứt được dự báo trước.

Trước đó, trong buổi gặp gỡ với các nhà đầu tư vào tháng 7, Republic First cho hay tiền gửi của ngân hàng đang giảm và hoạt động cho vay thế chấp mua nhà sẽ trở nên kém hấp dẫn hơn khi lãi suất tăng. Republic First khi ấy có kế hoạch rút khỏi mảng cho vay thế chấp mua nhà và tập trung lại vào tiền gửi tiêu dùng.

Tiếp đó vào tháng 8, ngân hàng này đã bị huỷ niêm yết trên sàn Nasdaq sau khi không nộp báo cáo tài chính thường niên cho Ủy ban Chứng khoán và Giao dịch. Khoản đầu tư dự kiến khoảng 35 triệu USD vào Republic First cũng bị huỷ trong năm nay, theo Wall Street Journal, hãng thông tấn đầu tiên đưa tin về vụ việc chấm dứt thỏa thuận đầu tư.

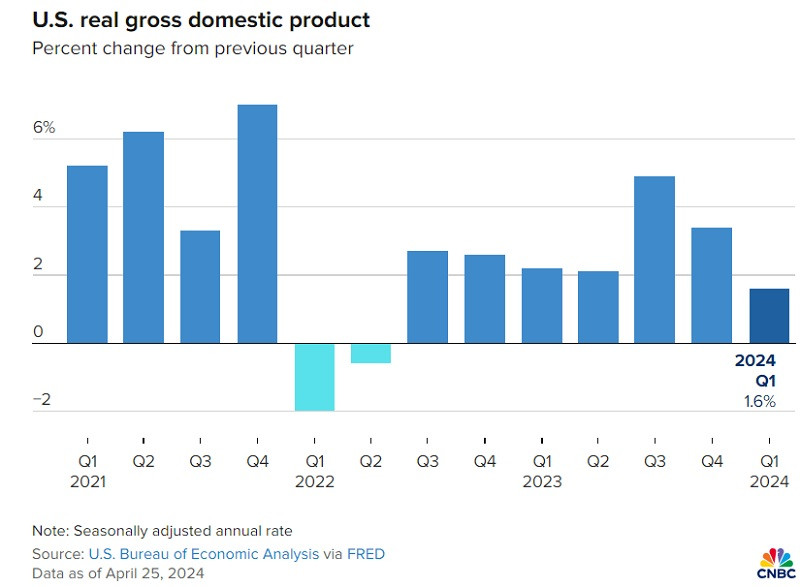

Biểu đồ: Tổng sản phẩm quốc nội thực của Mỹ quý I/2024 suy giảm so với nhiều quý cùng kỳ trước. (Nguồn: CNBC)

Cũng vì vậy, chuyên gia phân tích ngân hàng tại Janney Montgomery Scott - Feddie Strickland nhận định, vụ phá sản của Republic First có thể chỉ là một sự cố cá biệt và hệ thống ngân hàng nhìn chung vẫn ổn định.

Theo vị chuyên gia, Fulton Bank, ngân hàng sắp tiếp quản các khoản tiền gửi của Republic First là một lựa chọn phù hợp. Ông này đánh giá ngân hàng thương mại này “cẩn trọng” và “điều hành tốt”. “Người gửi tiền sẽ cảm thấy an toàn với Fulton Bank”.

Tuy nhiên, theo Wall Street Journal, sau khi đạt được thỏa thuận với một nhóm đầu tư nhưng lại chấm dứt thỏa thuận như nêu, Republic First đã cắt giảm việc làm và ngừng hoạt động kinh doanh nguồn gốc thế chấp vào đầu năm 2023 do quay cuồng trước áp lực từ chi phí cao hơn và không có khả năng cải thiện lợi nhuận. Điều đó hé lộ những khó khăn của ngân hàng quy mô nhỏ trong môi trường kinh doanh lãi suất vẫn tiếp tục neo cao.

Những dữ liệu báo cáo kinh tế mới nhất của Mỹ, với tăng trưởng kinh tế quý I đã yếu hơn nhiều so với dự báo, trong khi giá cả tăng với tốc độ nhanh hơn, cho thấy giọng điệu "diều hâu" của các nhà lãnh đạo Fed có thể vẫn sẽ tiếp tục được giữ nguyên, đồng nghĩa lãi suất FFR vẫn không thay đổi. Việc chứng kiến các chỉ số về lạm phát và việc làm đều mạnh hơn dự kiến, khiến nỗ lực đưa lạm phát trở lại mức mục tiêu 2% của Fed bị đình trệ, đã dẫn đến dự báo của giới quan sát và nhà đầu tư về khả năng cao trong cuộc họp vào tuần tới, Fed sẽ giữ nguyên lãi suất chính sách trong khoảng 5,25% -5,50% như hiện tại. Thậm chí, đã có những quan ngại về lộ trình cắt giảm lãi suất của Fed, từ kỳ vọng có 3 đợt cắt giảm, sẽ chỉ còn 1 đợt vào cuối năm; hoặc có thể dời sang tận năm sau nếu lạm phát vẫn "cứng đầu".

Cú sụp đổ ngân hàng, cộng lãi suất không ủng hộ các mục tiêu nới lỏng có thể làm trầm trọng thêm ảnh hưởng "thập kỷ mất mát" đối với tăng trưởng kinh tế toàn cầu, quay ngược lại tác động và hiện thực hóa các triển vọng rủi ro của ngành ngân hàng. Một báo cáo vào cuối tháng 12/2023 của Moody’s dự báo đã, bước sang năm 2024, các ngân hàng trên toàn cầu đối diện môi trường hoạt động khó khăn, bao gồm nợ xấu tăng, cuộc xung đột Israel-Hamas, cũng như các thách thức lớn liên quan đến các sản phẩm tín dụng.

Bên cạnh đó, các ngân hàng cũng chịu áp lực khi biên lợi nhuận suy yếu và đà tăng trưởng dự kiến chậm lại của nền kinh tế toàn cầu trong năm tới làm tăng các rủi ro vỡ nợ của khách vay tiền.

Moody's nhận định, ở các nước phát triển, lãi suất đã tăng lên cao nhất trong nhiều thập niên, trong khi tỷ lệ thất nghiệp cũng đang nhích lên. Điều này dự kiến làm suy yếu chất lượng tài sản mà các ngân hàng đang nắm giữ, đặc biệt là bất động sản ở châu Âu và Mỹ. Thanh khoản giảm và khả năng trả nợ căng thẳng sẽ hạn chế chất lượng khoản vay, dẫn đến rủi ro tài sản lớn hơn. Tỷ suất lợi nhuận của các ngân hàng có thể sẽ giảm đi do chi phí vốn cao hơn, tăng trưởng cho vay thấp hơn và mức trích lập dự phòng tăng lên.

Báo cáo của Moody’s lưu ý, một số thị trường bất động sản của khu vực châu Á-Thái Bình Dương, đặc biệt là Úc và Hàn Quốc đang căng thẳng do nợ hộ gia đình và lãi suất đều ở mức cao. Qua đó sẽ làm gia tăng rủi ro cho ngành ngân hàng ở hai quốc gia này. Còn tại Anh và Canada, theo Moody’s cảnh báo, tỷ lệ thất nghiệp cao và niềm tin của người tiêu dùng suy yếu có thể dẫn đến nợ xấu của ngành ngân hàng tăng nhanh.

Hãng đánh giá tín nhiệm dự đoán trong năm 2024, nợ xấu của ngành ngân hàng sẽ tăng mạnh nhất ở châu Phi, tiếp đó là Trung Đông. Riêng thị trường Trung Quốc, nền kinh tế tăng trưởng chậm và tác động lan tỏa từ lĩnh vực bất động sản đang gặp khó khăn là vấn đề đối với rủi ro của ngành ngân hàng.

Trở lại với thị trường Mỹ, phản ứng nhanh FDIC và sự phối hợp với các ngân hàng tiếp quản có sức khỏe tài chính lành mạnh hơn, hiện vẫn đủ để trấn an thị trường rằng hệ thống ngân hàng vẫn an toàn. Tuy nhiên, hạn chế ảnh hưởng của hiệu ứng domino từ cú đổ vỡ này – theo những kỳ vọng khác nhau, vẫn được cho còn là ẩn số.

Có thể bạn quan tâm

Doanh nghiệp tôn thép lo phá sản

11:20, 29/03/2024

The Body Shop phá sản: Khi linh hồn đã mất

03:00, 13/03/2024

Doanh nghiệp xuất khẩu điều đối mặt nguy cơ thua lỗ, phá sản

14:05, 27/02/2024

Vì đâu công ty khởi nghiệp xe máy điện nộp đơn xin phá sản?

01:29, 25/12/2023

Đức Long Gia Lai thoát nạn phá sản và bài học về nợ

00:10, 17/11/2023

Mở thủ tục phá sản với doanh nghiệp chậm đóng BHXH kéo dài

09:00, 04/11/2023

Học gì khi Kỳ lân WeWork nộp đơn xin phá sản?

14:23, 01/11/2023