Trong báo cáo mới đây, nhóm phân tích của Công ty Chứng khoán SSI đã chỉ ra một số xu hướng thay đổi mang tính cấu trúc tác động đến ngành sữa Việt Nam.

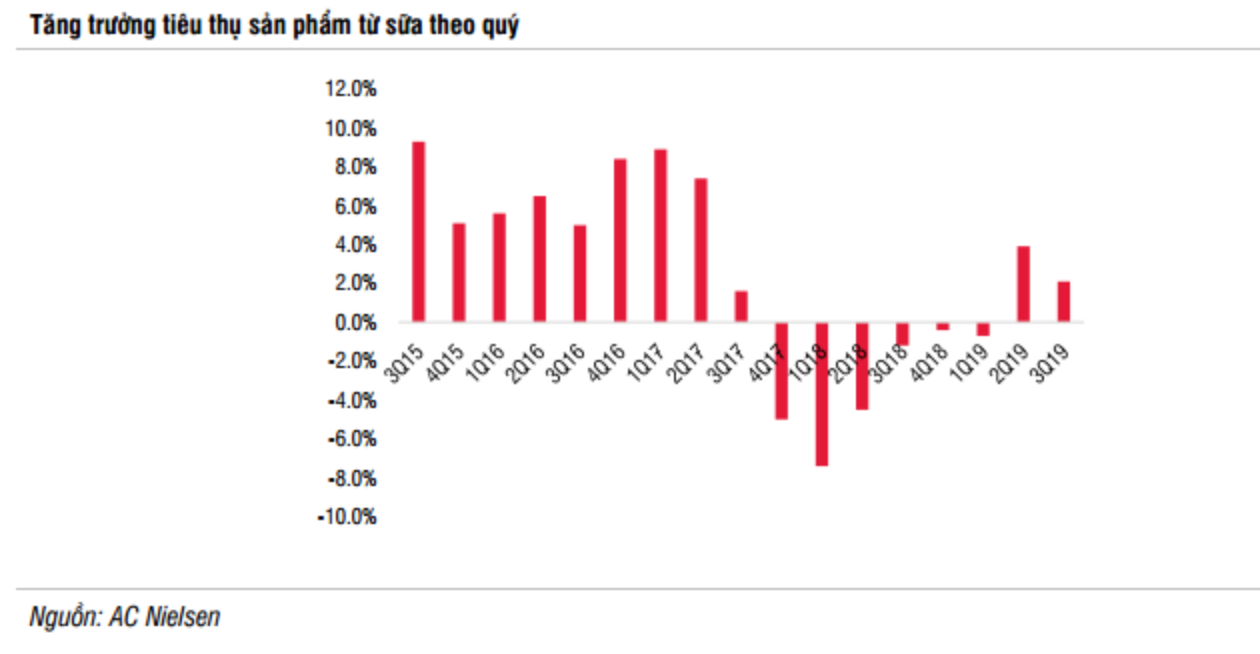

Theo Nielsen, lượng tiêu thụ sữa đã bắt đầu ổn định từ quý 2/2019 sau 6 quý giảm liên tiếp kể từ Q4/2017. Tốc độ tăng trưởng lượng tiêu thụ mặc dù ở mức dương nhưng thấp, đạt 2,1-3,9% YoY, chỉ tương đương với CPI. Trong số các mặt hàng tiêu dùng nhanh (FMCG), sản phẩm từ sữa (chiếm 13% tổng sản lượng tiêu thụ hàng FMCG) là một trong những ngành hàng có mức tăng trưởng tiêu thụ kém nhất.

Tuy nhiên, số liệu ước tính của Euromonitor có vẻ khả quan hơn. Theo Euromonitor, tổng quy mô thị trường sữa Việt Nam năm 2019 đạt 121 nghìn tỷ đồng, tăng 8,9% YoY. Theo dữ liệu này, lượng tiêu thụ sữa uống và sữa chua tăng trưởng vượt trội (+ 9,9% và +11,6% theo sản lượng), trong khi sữa bột và sữa đặc tăng trưởng tương tự như kết quả của Nielsen (+ 2,1% và 2,7% YoY).

Sữa công thức cho trẻ sơ sinh trở nên ít được ưa chuộng hơn, do chiến dịch quảng bá rộng rãi nuôi con bằng sữa mẹ. Trong khi đó, có rất nhiều lựa chọn thay thế cho trẻ lớn hơn, như sữa tươi hay các loại sữa hạt, ngũ cốc, cháo tươi, và các loại khác.

Năm xu hướng thay đổi mang tính cấu trúc

Trong báo cáo của mình, SSI đã đưa ra 5 xu hướng có tính cấu trúc tác động tới ngành sữa trong thời gian tới.

Cụ thể, thị trường sẽ tăng tiêu thụ sữa thực vật: Sữa đậu nành và sữa lúa mạch được coi là lựa chọn thay thế tốt nhất cho sữa bò, nhờ hàm lượng protein cao. Theo Nielsen, tổng giá trị tiêu thụ sữa đậu nành có thương hiệu tăng 13% YoY trong 10T2019 và tăng trưởng doanh thu của Vinasoy đạt 15% YoY trong 9T2019.

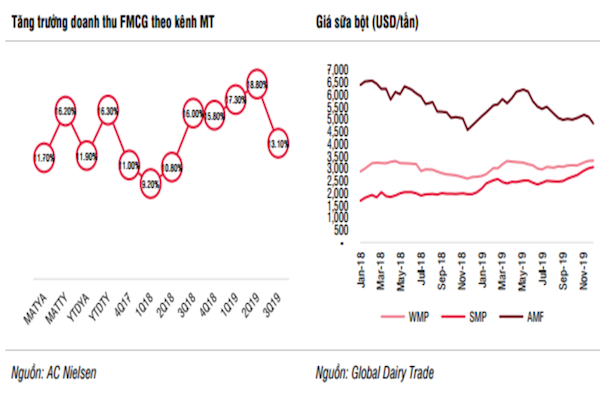

Doanh thu qua các kênh thương mại hiện đại đã tăng trưởng hai chữ số trong nhiều quý, tuy nhiên chỉ chiếm 11% trong tổng doanh thu hàng FMCG. Bán hàng thông qua kênh thương mại hiện đại là một mảng đầy thách thức cho các công ty sữa, do cạnh tranh gay gắt và rào cản gia nhập thấp.

Các công ty trong nước đã chuyển sang đáp ứng nhu cầu sản phẩm cao cấp ngày càng tăng. Ví dụ, Vinamilk đã đưa ra một số SKU cao cấp, chẳng hạn như sữa tươi organic, sữa công thức organic, sữa A2 và thuê sản xuất gia công sữa bột tại Nhật Bản (sau đó nhập khẩu trở lại Việt Nam). Nutifoods hợp tác với Asahi để phân phối sữa bột cho trẻ em tại Việt Nam. Ikigai Việt Nam cũng ra mắt sản phẩm Meiji tại Việt Nam.

Theo Global Dairy Trade, giá sữa bột gầy tăng 30% YoY và giá sữa bột nguyên kem tăng 4% YoY. Để đảm bảo biên lợi nhuận, những công ty lớn như Vinamilk, TH True Milk và Dutch Lady đều đã tăng giá bán thêm 1-5% vào năm 2019.

Trên thị trường xuất khẩu, sau nhiều năm chờ đợi, cuối cùng ngành sữa Việt Nam đã được phép xuất khẩu sản phẩm sang Trung Quốc. Đây là một thị trường cạnh tranh cao nhưng rất hấp dẫn, chỉ cần chiếm một phần nhỏ trong thị trường 60 tỷ USD này cũng có thể rất có ý nghĩa cho tăng trưởng trong tương lai của các công ty sữa Việt Nam.

Dự báo tăng trưởng năm 2020

Đánh giá triển vọng năm 2020, SSI dự báo ngành sữa sẽ tiếp tục tăng trưởng thấp ở mức một chữ số.

Mức chi tiêu cho các mặt hàng FMCG của người tiêu dùng Việt Nam nói chung bắt đầu chững lại khi đã đáp ứng đủ các nhu cầu cơ bản. Thay vào đó, họ thường chuyển sang chi tiêu theo sở thích để thỏa mãn các nhu cầu cao hơn (như là ăn/uống bên ngoài) và chi tiêu cho các mặt hàng không thiết yếu nhằm mục đích chung là nâng cao chất lượng cuộc sống.

Trong khi nhu cầu sữa ở thị trường thành thị dường như đã bão hòa, tiêu thụ ở thị trường nông thôn lại biến động lớn do tăng phụ thuộc vào giá mặt hàng nông nghiệp, tùy vào mức thu nhập khả dụng tại thị trường này quyết định mức chi tiêu cho các sản phẩm FMCG.

SSI ước tính các xu hướng mang tính cấu trúc kể trên sẽ tiếp diễn, giúp tác động hơn nữa đến ngành sữa Việt Nam.

Các sản phẩm tiêu thụ ngày càng tăng bao gồm sữa tươi, sữa chua (đặc biệt là sữa chua uống) và các sản phẩm có giá trị gia tăng cao như phô mai, trong khi nhu cầu về sữa công thức tiêu chuẩn và sữa đặc có thể tiếp tục ảm đạm.

Trên thị trường chứng khoán ngành sữa chỉ tăng 0,5% về vốn hóa thị trường năm 2019, thấp hơn so với mức tăng 7,7% của VN-Index. Giá cổ phiếu VNM chỉ tăng 0,72% do tăng trưởng lợi nhuận năm 2019 thấp, trong khi giá cổ phiếu QNS giảm 20,5% do áp lực bán liên tiếp của cổ đông nội bộ. Lợi nhuận của QNS đi ngang so với năm trước. Trong khi đó, giá cổ phiếu GTN đã tăng 84,5% trong năm 2019, nhờ thương vụ thâu tóm của VNM. Trong 9 tháng 2019, VNM đã đạt 42,07 nghìn tỷ đồng doanh thu thuần (+6,4% YoY) và 8,38 nghìn tỷ đồng lợi nhuận ròng (+ 5,8% YoY). Doanh thu trong nước tăng 6,1%, khá sát với ước tính của ban lãnh đạo là 5 - 7% theo sản lượng. Tuy nhiên, kết quả này thấp hơn kỳ vọng của thị trường. Cho cả năm 2019, chúng tôi ước tính doanh thu của VNM sẽ đạt kết hoạch đề ra (VND 56.3tn) trong khi lợi nhuận ròng sẽ tăng trưởng khoảng 5% YoY. Mảng kinh doanh sữa đậu nành của QNS tăng trưởng khả quan, với 15% YoY tăng trưởng doanh thu và 24% YoY tăng trưởng lợi nhuận trước thuế trong 9T2019. Gần đây, QNS đã công bố kết quả kinh doanh sơ bộ năm 2019, với doanh thu thuần và lợi nhuận sau thuế đạt 8 nghìn tỷ đồng (-0,4% YoY) và 1,2 nghìn tỷ đồng (-2,9% YoY). Những kết quả này khá sát với dự báo của chúng tôi là 8,3 nghìn tỷ đồng và 1,26 nghìn tỷ đồng. Doanh thu của Sữa Mộc Châu tăng nhẹ 4,1% YoY trong 9 tháng 2019. Về thị phần: Tính đến cuối quý 3/2019, VNM đạt 61,3% thị phần về sản lượng, tăng 0,3% so với năm 2018 theo Nielsen. |