Theo VEPR, mặc dù giá cả tiêu dùng khá ổn định nhưng bong bóng giá tài sản (bên cạnh nợ xấu) là một rủi ro đáng quan ngại khi chính sách tiền tệ được nới lỏng.

Bên cạnh đó, khu vực sản xuất không phải là đối tượng chính được hưởng nhiều lợi ích từ chính sách tiền tệ mở rộng.

Nhiều doanh nghiệp đã gặp khó khăn trong 2020 và không thể tiếp cận các gói hỗ trợ. VEPR giữ quan điểm lúc này không cần thiết có gói hỗ trợ thứ 2 khi gói thứ nhất không giải ngân hiệu quả.

Báo cáo quý IV/2020 và cả năm 2020 của Viện Nghiên cứu Kinh tế và Chính sách (VEPR) phân tích bức tranh kinh tế và các thị trường tài sản – hàng hóa của Việt Nam với những diễn biến sát sao và số liệu phản ánh thực tế đã diễn ra trong năm qua.

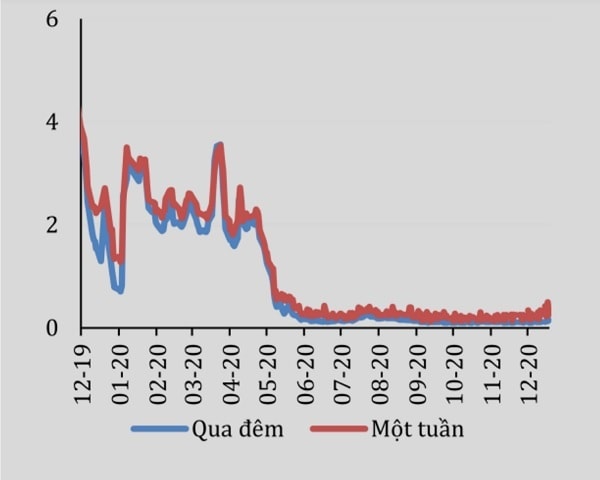

Với thị trường vốn và tiền tệ, theo VEPR, trên thị trường liên ngân hàng, lãi suất liên ngân hàng tăng nhẹ trong những ngày cuối năm 2020. Cụ thể, trong Quý 4/3019, lãi suất liên ngân hàng qua đêm và một tuần chỉ dao động nhẹ, ở mức thấp hơn so với Quý 3/2020, theo sát diễn biến của nhau do NHNN hạ lãi suất điều hành theo Quyết định 1728/QĐNHNN vào 30/09/2020. Lãi suất liên ngân hàng kết thúc năm 2020 ở mức 0,15% đối với lãi suất qua đêm và 0,26% đối với lãi suất một tuần.

Diễn biến lãi suất trên thị trường liên ngân hàng 2020 (ĐVT:%) -nguồn: NHNN, VEPR

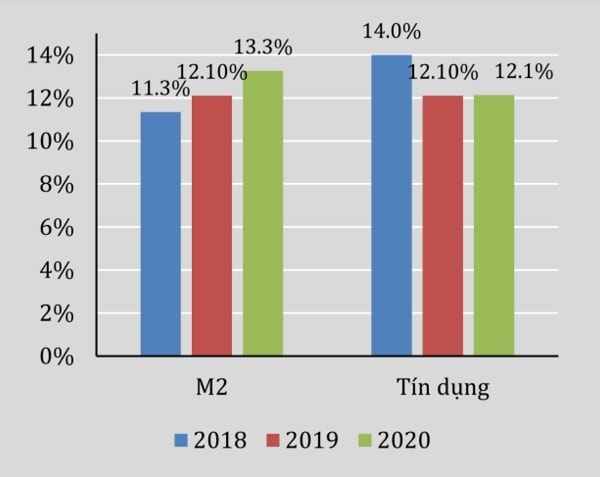

Tính đến ngày 28/12/2020, tăng trưởng cung tiền M2 năm 2020 ở mức 13,26% so với cuối năm 2019, cao hơn so với năm 2019 (12,1%). So với cuối năm 2019, tăng trưởng tín dụng tăng 12,13%- mức tăng trưởng thấp nhất trong vòng 6 năm trở lại đây( 2019: 12,1%; 2018: 14%; 2017: 18,2% v.v.). VEPR nhận định dịch bệnh COVID 19 ảnh hưởng nhu cầu vay vốn của người dân và doanh nghiệp.

Đáng chú ý, các kinh tế gia VEPR cũng chỉ ra: Trong bối cảnh kinh tế đầy khó khăn, GDP Việt Nam năm 2020 chỉ tăng 2,91% (yoy) trong khi tăng trưởng cung tiền ở mức 12,6% (yoy), đây là một dấu hiệu đáng lo ngại.

“Điều này thể hiện rằng: (i) một phần tăng trưởng tín dụng là nhờ vào nhờ việc cơ cấu gia hạn/đảo nợ đối với những doanh nghiệp gặp khó khăn, không trả được đúng hạn (theo NHNN, đã có khoảng 355 nghìn tỷ đồng dư nợ được cơ cấu lại); (ii) một lượng tiền lớn đã được hấp thụ bởi trái phiếu chính phủ (trong năm 2020, Kho bạc nhà nước đã phát hành một lượng trái phiếu với trị gía khoảng 219 nghìn tỷ và chủ yếu được mua bởi các tổ chức tín dụng); (iii) dòng tín dụng không đi trực tiếp vào nền sản xuất mà chủ yếu đi vào các kênh tiêu dùng hàng nhập khẩu và giao dịch tài sản như chứng khoán, bất động sản.

Mặc dù giá cả tiêu dùng khá ổn định nhưng bong bóng giá tài sản (bên cạnh nợ xấu) là một rủi ro đáng quan ngại khi chính sách tiền tệ được nới lỏng. Khu vực sản xuất không phải là đối tượng chính được hưởng nhiều lợi ích từ chính sách tiền tệ mở rộng”, báo cáo đánh giá.

Tăng trưởng M2 và tín dụng 2018-2020 (ĐVT:%) - nguồn: TCTK, VEPR

Trước đó, báo cáo về hoạt động ngành ngân hàng của NHNN cho biết về điều hành tín dụng: NHNN chủ động điều hành hợp lý tốc độ tăng trưởng tín dụng phù hợp với mức độ mức hấp thụ của nền kinh tế, tập trung vào các lĩnh vực sản xuất - kinh doanh, tiêu dùng, lĩnh vực ưu tiên, theo chủ trương của Chính phủ, góp phần quan trọng khôi phục hoạt động sản xuất kinh doanh, duy trì tăng trưởng kinh tế sau dịch. "Tín dụng đối với lĩnh vực rủi ro được kiểm soát chặt chẽ. Các TCTD đã triển khai nhiều chương trình cho vay với lãi suất ưu đãi. Do cầu tín dụng suy yếu bởi tác động tiêu cực của đại dịch COVID-19 nên tín dụng tăng thấp hơn các năm trước. Đến ngày 31/12/2020, dư nợ tín dụng nền kinh tế đạt gần 9,2 triệu tỷ đồng" (nguồn: NHNN).

Cũng theo NHNN, trong 9,2 triệu tỷ đồng dư nợ, các TCTD đã cơ cấu lại thời hạn trả nợ cho khoảng 270 nghìn khách hàng bị ảnh hưởng bởi dịch COVID-19 với dư nợ gần 335 nghìn tỷ đồng; miễn, giảm, hạ lãi suất cho hơn 600 nghìn khách hàng đạt trên 1 triệu tỷ đồng, đặc biệt các TCTD đã cho vay mới lãi suất ưu đãi (thấp hơn phổ biến từ 0,5 - 2,5% so với trước dịch) với doanh số lũy kế từ 23/1 đến nay đạt hơn 2,3 triệu tỷ đồng cho hơn 400 nghìn khách hàng. Có thể thấy, khoảng 1 triệu khách hàng doanh nghiệp, cá nhân đã được hưởng các chính sách theo Thông tư 01/2020 với dư nợ tổng cộng khoảng 3,6 triệu tỷ đồng. Gần xấp xỉ 6 triệu tỷ đồng dư nợ chưa được công bố cụ thể đã được các lĩnh vực, ngành hàng nào hấp thụ?

Kinh tế gia trưởng VEPR, TS Phạm Thế Anh đặt câu hỏi: Cầu tín dụng suy yếu, vậy tiền đã chảy đi đâu? Theo đó, chuyên gia cho rằng việc các ngân hàng công bố lãi cao trong bối cảnh nền kinh tế khó khăn, là "phản cảm".

Về chính sách tài khóa - tiền tệ 2021, VEPR phân tích, do nguồn lực tài khóa hạn hẹp sau nhiều năm thâm hụt ngân sách, cùng với việc chính sách tiền tệ bị ràng buộc với các mục tiêu về lạm phát và tỷ giá, Việt Nam không thể theo đuổi các chính sách vĩ mô theo cách tương tự như các nước khác trên thế giới, ví dụ như nới lỏng tiền tệ quy mô lớn. Thêm vào đó, việc phòng chống dịch COVID-19 và trợ cấp an sinh xã hội do ảnh hưởng của dịch bệnh cũng đang tạo áp lực lớn lên cán cân ngân sách. Ưu tiên hàng đầu lúc này là đảm bảo an sinh xã hội, giữ ổn định môi trường kinh tế vĩ mô, giảm gánh nặng cho các doanh nghiệp phải tạm dừng hoạt động và hỗ trợ các doanh nghiệp còn hoạt động.

Chính sách tiền tệ, cụ thể là công cụ lãi suất trong năm 2021 sẽ giảm hiệu quả đáng kể. Đặc biệt, cần lưu ý tình trạng bong bóng tài sản đang hình thành trên thị trường chứng khoán và thị trường bất động sản.

"Thực tế thì trong năm 2020, các thị trường tài sản đã có sự tăng trưởng đáng kể, chủ yếu vì đó là nơi trú ẩn cho khoản tiền nhàn rỗi của nhà đầu tư và hộ gia đình. Điều này có thể hiểu được trong giai đoạn khủng hoảng. Tuy nhiên, việc lãi suất huy động tiền gửi liên tục hạ do cầu tín dụng giảm, đang đẩy dòng tiền tiết kiệm ra khỏi ngân hàng ngày càng nhanh hơn. Thêm vào đó, khi mức tăng giá trên các thị trường tài sản đủ lớn để tạo ra hiệu ứng của cải (wealth effect) thì mức tiêu dùng sẽ tăng đối với các mặt hàng không phải thiết yếu. Điều này dẫn tới sự lan tỏa của sự tăng giá từ thị trường tài sản sang thị trường tiêu dùng, dù chậm chạp, nhưng có thể cảm nhận được. Đây cũng là một biểu hiện của hiện tượng tăng giá khi chính sách nới lỏng tiền tệ được theo đuổi trong thời gian đủ dài. Đây là thời điểm khó khăn trong chính sách tiền tệ vì việc thắt chặt trở lại trong bối cảnh nền sản xuất vẫn chưa có cải thiện ở cấp độ căn bản (fundamentals), sẽ dẫn tới khó khăn hơn nữa cho khu vực doanh nghiệp thực", báo cáo nêu.

Vì vậy, các kinh tế gia khuyến nghị: Trong mọi tình huống, ổn định kinh tế vĩ mô, cụ thể là lạm phát, lãi suất và tỷ giá cần được duy trì ổn định, là hết sức cần thiết để chuẩn bị cho giai đoạn phục hồi sau bệnh dịch. Đa dạng hóa thị trường xuất/nhập khẩu cũng cần được chú trọng hơn nữa nhằm tránh phụ thuộc nặng nề vào một số đối tác kinh tế lớn. Trong khó khăn, nhiều bất cập trong việc điều hành chính sách kinh tế cũng đã bộc lộ nên các nỗ lực cải thiện thủ tục hành chính, môi trường kinh doanh cần tiếp tục được duy trì. Đặc biệt, dù có chậm trễ, Việt Nam nên từng bước xây dựng đệm tài khóa để phòng chống những cú sốc kiểu COVID–19, hoặc những diễn biến bất ngờ của chính bệnh dịch này, trong những năm tới.

Có thể bạn quan tâm

Chính sách tiền tệ của Fed có thể không thay đổi dưới thời tân Tổng thống Mỹ Biden

13:49, 26/01/2021

Nới lỏng tiền tệ trong thận trọng

11:30, 02/01/2021

Năm 2021, NHNN sẽ điều hành chính sách tiền tệ theo hướng nào?

04:00, 24/12/2020

VNDIRECT: Mỹ gán Việt Nam thao túng tiền tệ là chưa khách quan

11:00, 30/12/2020

Kinh tế Việt Nam năm COVID-19 thứ nhất (Kỳ II): Khởi động quá trình phục hồi thông qua chuyển hướng chính sách tiền tệ

11:00, 23/12/2020