Vấn đề đặt ra hiện nay là Fed sẽ duy trì nền lãi suất cao trong bao lâu và dù Việt Nam không phải chịu áp lực lạm phát như các nền kinh tế lớn, nhưng sẽ phải thận trọng trong câu chuyện tỷ giá.

>>Tỷ giá bật tăng có đáng lo?

Kỳ vọng Fed ngừng tăng lãi suất

Theo ông Trần Đức Anh, Giám đốc Vĩ mô và Chiến lược thị trường CTCK KB Việt Nam, những số liệu vĩ mô của Mỹ được công bố luôn luôn có ảnh hưởng lớn đến diễn biến của thị trường, khi đó sẽ phản ánh sức khỏe nền kinh tế, cũng như tác động đến lộ trình tăng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed).

Tháng tới đây, các quan chức Fed sẽ họp để xác định xem nên tăng lãi suất lần thứ 12 để hạ nhiệt nền kinh tế hay giữ ổn định

Vấn đề đầu tiên là lạm phát. Một điểm rất đáng chú ý là lạm phát toàn phần đã tăng từ mức 3% trong tháng 6 lên 3,2% trong tháng 7, sau một giai đoạn giảm mạnh từ giữa năm 2022 đến nay. Diễn biến tăng trở lại này dù vẫn thấp hơn mức dự báo, nhưng ít nhiều khiến cho giới đầu tư “giật mình”.

Lý giải về điều này, ông Đức Anh cho biết, nửa đầu năm 2022 lạm phát Mỹ tăng rất mạnh theo tháng vì bị ảnh hưởng bởi xung đột Nga - Ukraine và đến tháng 6/2022, con số đã tăng khoảng 1,2 - 1,3%. Bước sang tháng 7/2022, lạm phát Mỹ bắt đầu giảm dưới 0,1%, chính vì nền so sánh rất thấp của mốc này, nên đến tháng 7/2023 khi so sánh theo tháng thì lạm phát Mỹ chỉ tăng 0,17%, còn so sánh theo năm, số lạm phát tổng của tháng 7 vẫn cao hơn so với tháng 6.

“Việc lạm phát tháng 7 so với cùng kỳ cao hơn của tháng 6 so với cùng kỳ chỉ có ý nghĩa phản ánh những vấn đề về mặt thống kê và không thể hiện tình hình giá cả của Mỹ đang có dấu hiệu nhích tăng trở lại. Tuy nhiên, nhà đầu tư nên lưu ý những dấu hiệu này cũng thể hiện việc xu hướng lạm phát ở Mỹ hưởng lợi từ nền so sánh cao của năm 2022 đã qua rồi, dẫn đến lạm phát 6 tháng cuối năm 2023 so với cùng kỳ năm sẽ khó có mức giảm nhanh như chúng ta đã chứng kiến.

Đây là cơ sở để chúng tôi đánh giá mặc dù xu hướng hạ nhiệt của lạm phát tiếp tục duy trì, nhưng tốc độ sẽ không nhanh và diễn biến giảm sẽ có hình răng cưa tăng - giảm. Việc để lạm phát Mỹ quay trở lại mốc 2% như mục tiêu của Fed sẽ cần một thời gian rất dài, đâu đó sang đến nửa cuối năm 2024 hoặc chậm hơn là đầu năm 2025, chúng ta mới chứng kiến lạm phát giảm nhanh. Còn đối với lạm phát lõi (loại bỏ giá năng lượng và thực phẩm) thì vẫn đang có xu hướng giảm ổn định, cụ thể tháng trước là 4,8% so với cùng kỳ và tháng này là 4,77% vẫn là tín hiệu tích cực”, ông Trần Đức Anh phân tích.

Tháng tới đây, các quan chức Fed sẽ họp để xác định xem nên tăng lãi suất lần thứ 12 để hạ nhiệt nền kinh tế hay giữ ổn định. Một số quan chức cho rằng, Fed đã tăng lãi suất cho vay chuẩn đủ để kiềm chế lạm phát, nhưng cũng có những ý kiến ngược lại: còn quá sớm để “phanh” lãi suất lúc này.

Có thể thấy, ngân hàng trung ương Mỹ đã bị chia rẽ, nhưng theo công cụ CME FedWatch đánh giá, thị trường tài chính nhận thấy hơn 90% khả năng Fed sẽ đồng ý tạm dừng tăng lãi suất vào tháng tới.

Thống đốc Fed Michelle Bowman cho biết vào đầu tháng 8 tại một sự kiện ở Atlanta rằng: “Lạm phát vẫn cao hơn đáng kể so với mục tiêu 2% của Fed. Với những diễn biến này, tôi đã ủng hộ việc tăng lãi suất quỹ liên bang tại cuộc họp tháng 7 có thể cần phải tăng thêm lãi suất để giảm lạm phát theo mục tiêu của FOMC”.

Trong khi đó, Giám đốc đầu tư tại BMO Family Office - Carol Schleif kỳ vọng, Fed sẽ giữ lãi suất ổn định trong tháng 9, nhưng sức mạnh của thị trường việc làm vẫn có thể giúp Fed có “nhiều dư địa” để tăng lãi suất trở lại.

“Cả năm qua, các nhà đầu tư đã tìm kiếm một câu chuyện thuyết phục về chủ đề giảm phát, nhưng chúng tôi vẫn chưa thấy thị trường lao động đủ mềm”, bà nói.

>>Tỷ giá bật tăng có đáng lo?

Hiện tại, Fed và các nhà đầu tư đang theo dõi xem liệu lạm phát có tiếp tục chậm lại mà thị trường lao động không xấu đi nghiêm trọng hay không, điều này có thể dẫn đến một cú “hạ cánh mềm”. Trong khi một số nhà kinh tế nói, tỷ lệ thất nghiệp phải tăng lên để loại bỏ nhu cầu dư thừa ra khỏi nền kinh tế và giảm lạm phát.

Đối với Việt Nam lúc này thì tỷ giá là vấn đề rủi ro lớn nhất mà nhà điều hành phải đối mặt

Về tác động với Việt Nam, trao đổi với Diễn đàn Doanh nghiệp, ông Trần Ngọc Báu - CEO WiGroup nhìn nhận, nếu xét về xu hướng thì nền kinh tế Mỹ và EU đang yếu đi thấy rõ, lạm phát tuy còn dai dẳng; nhưng với bối cảnh như hiện tại thì rồi mọi thứ cũng ổn định dần. Như vậy, giai đoạn Fed và EU ngưng tăng lãi suất đã là gần kề và nếu có tăng thì biên độ tăng cũng sẽ rất nhỏ, vậy vấn đề đặt ra lúc này là Fed sẽ duy trì nền lãi suất cao trong bao lâu?

Vị CEO nhận xét, bối cảnh hiện tại rất may mắn là Ngân hàng Nhà nước Việt Nam (NHNN) không phải chịu áp lực từ lạm phát giống như các ngân hàng trung ương lớn. Tuy nhiên đối với Việt Nam lúc này thì tỷ giá là vấn đề rủi ro lớn nhất mà nhà điều hành phải đối mặt.

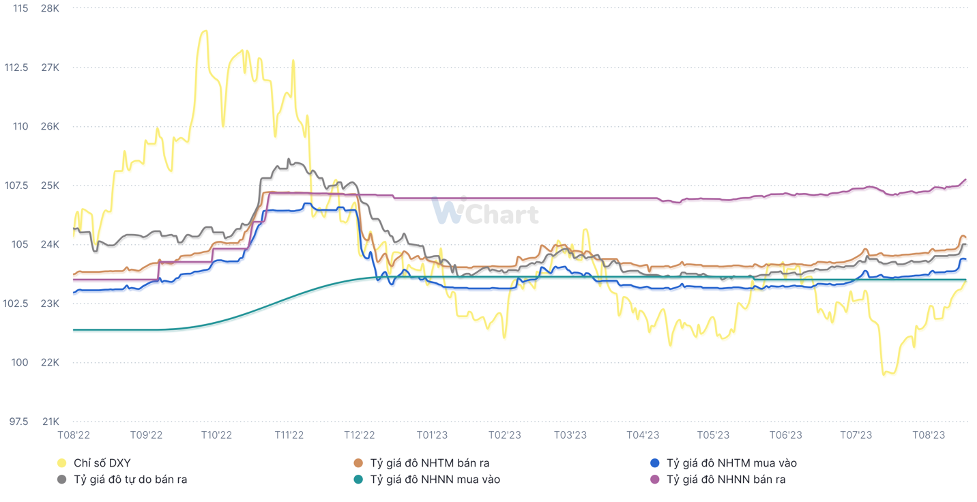

Diễn biến tỷ giá hiện tại đang không thuận lợi cho việc đẩy mạnh chính sách tiền tệ nới lỏng (Nguồn: WiGroup)

Hiện tại dòng vốn USD đang chảy vào Việt Nam rất tốt thông qua các hợp đồng bán vốn và thặng dư thương mại lớn. Đây chính là "vũ khí" để chính sách tiền tệ có thể đi ngược lại với các nền kinh tế lớn. Song, cả hai yếu tố này không duy trì lâu dài được, vậy nên sức ép tỷ giá là luôn chực chờ. Hậu quả của việc mất kiểm soát tỷ giá lớn thế nào thì có lẽ chúng ta đều đã có kinh nghiệm vào cuối năm 2022.

“Tôi cho rằng, bối cảnh lúc này là tất cả đều phải chạy đua với thời gian để mau chóng tận dụng chính sách tiền tệ phục hồi kinh tế, trước khi chính sách tiền tệ của Việt Nam không thể duy trì sự độc lập cao như hiện tại nữa.

Còn xét về không gian giảm lãi suất điều hành, dư địa cho NHNN vẫn còn và theo tôi được biết thì ý chí chủ đạo vẫn là tiếp tục giảm. Tuy nhiên trên quan điểm cá nhân tôi, phía nhà điều hành nên cẩn trọng, ưu tiên sử dụng các công cụ khác, bởi lãi suất chính sách của Việt Nam hầu hết chỉ tác động đến lãi suất và thanh khoản kỳ hạn ngắn và siêu ngắn; còn kỳ hạn dài thì chưa thực sự tác động hiệu quả”, CEO WiGroup nói.

Có thể bạn quan tâm

05:30, 19/08/2023

00:29, 16/08/2023

04:13, 13/08/2023

16:20, 06/08/2023