Mặc dù lãi suất liên ngân hàng đang ở mức thấp, song lãi suất huy động vẫn cao và sẽ khó giảm dưới áp lực lạm phát. Điều đó có nghĩa, lãi suất cho vay khó có cơ hội giảm.

Theo BVSC, trong tuần từ 18 - 22/3/2019, NHNN hút ròng 25.359 tỷ đồng. Đây là tuần thứ 6 liên tiếp kể từ sau Tết Nguyên đán, NHNN hút ròng tiền về với tổng cộng 187.390 tỷ đồng. Trong khi đó, lãi suất liên ngân hàng vẫn liên tục giảm và đang duy trì ở mức rất thấp, cụ thể lãi suất kỳ hạn qua đêm là 3,15%/năm và 1 tuần là 3,3%/năm; 2 tuần là 3,4%/năm...

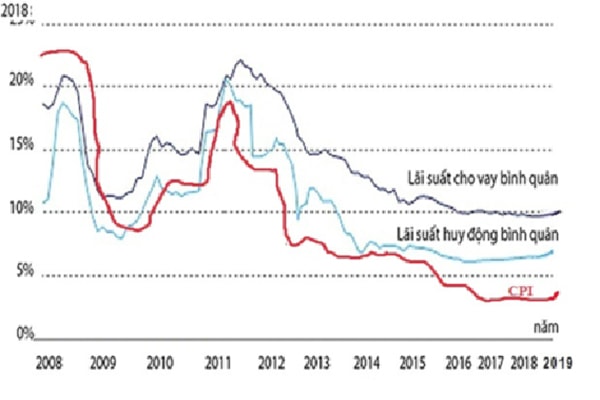

Lãi suất huy động, lãi suất cho vay bình quân và lạm phát giai đoạn 2008- 2019

Áp lực lạm phát lớn

Diễn biến nói trên cho thấy thanh khoản hệ thống ngân hàng vẫn tương đối tích cực. “Lãi suất liên ngân hàng sẽ vẫn duy trì trong các tuần sắp tới và giảm về mức trung bình quanh 3%/năm đối với tất cả các kỳ hạn”, BVSC dự báo.

Tuy nhiên, lãi suất tiền gửi tiết kiệm trên thị trường 1 vẫn đứng ở mức cao: 4,3-5,5%/năm với kỳ hạn từ 1 đến dưới 6 tháng, 5,5-7,5% với kỳ hạn 6 đến dưới 12 tháng và 6,4-8%/năm với kỳ hạn 12,13 tháng. Theo SSI, nhu cầu huy động kỳ hạn dài để đáp ứng các chỉ tiêu về vốn cũng như nhu cầu giải ngân tín dụng tháng 3 sẽ giữ lãi suất huy động trên thị trường dân cư ở mức cao, và chỉ có thể giảm ở các kỳ hạn dưới 6 tháng do tác động từ mặt bằng lãi suất thấp trên liên ngân hàng.

Nhiều chuyên gia dự báo mặt bằng lãi suất tăng năm 2019, trong đó các chuyên gia thuộc Ngân hàng HSBC nhận định lạm phát năm nay có thể ở mức 4- 4,5%, khiến lãi suất tiền gửi khó giữ nguyên như năm 2018.

Một chuyên gia ngân hàng cũng cho rằng, thanh khoản của hệ thống đang khá dồi dào, một phần do một lượng lớn tiền đồng đã được bơm ra trong những tháng đầu năm khi NHNN mua vào ngoại tệ, một phần do tín dụng tăng rất thấp, trong khi dòng tiền đang có dấu hiệu quay lại ngân hàng sau Tết… “Sự dư thừa thanh khoản này không giúp ích gì nhiều cho các nhà băng, bởi thanh khoản dư thừa chủ yếu là ngắn hạn, trong khi cái mà các nhà băng đang thiếu là nguồn vốn trung và dài hạn. Đó chính là lý do lãi suất huy động các kỳ hạn dài vẫn tăng”, vị chuyên gia này phân tích.

Có thể bạn quan tâm

05:01, 29/03/2019

05:01, 22/03/2019

02:53, 10/03/2019

05:01, 09/03/2019

09:30, 05/03/2019

Một lý do nữa khiến mặt bằng lãi suất huy động tiếp tục đứng ở mức cao, đó là áp lực lạm phát đang rất lớn. Mặc dù CPI quý 1/2019 chỉ tăng 1,83%, mức thấp nhất trong 3 năm gần đây, nhưng CPI các quý còn lại của năm nay phải chịu nhiều sức ép, như tăng giá dịch vụ y tế, giáo dục, tăng tiền lương cơ sở từ ngày 1/7. Ngoài ra, việc giá điện tăng 8,36% từ 20/3 vừa qua chưa được phản ánh hết vào diễn biến giá cả của tháng này, mà sẽ ảnh hưởng tới CPI tháng 4, chưa kể giá xăng dầu tăng 1.484 đồng/lít từ ngày 2/4, và giá thịt lợn có thể tăng trở lại do dịch tả lợn châu Phi làm nguồn cung khan hiếm. Trong bối cảnh đó, nếu lãi suất đầu vào giảm, sẽ khiến kênh tiền gửi kém hấp dẫn so với các kênh đầu tư khác như bất động sản, chứng khoán, vàng…

Khó giảm lãi suất cho vay

Việc lãi suất huy động khó giảm khiến kỳ vọng giảm lãi suất cho vay thêm xa vời. Bởi muốn giảm lãi suất cho vay, về lý thuyết chỉ có 2 cách, đó là tiết giảm chi phí hoạt động và giảm giá vốn đầu vào. Thế nhưng, tỷ lệ lãi cận biên (NIM) của các ngân hàng đã giảm xuống mức rất thấp, khoảng 3,2% (Theo khuyến cáo của các tổ chức xếp hạng tín nhiệm thế giới, để hệ thống các TCTD phát triển lành mạnh, hệ số NIM phải đạt ít nhất là 3,5%) sau khi mặt bằng lãi suất cho vay được kéo giảm nhanh hơn lãi suất huy động trong mấy năm gần đây, nên khó có thể kéo giảm thêm.

Điều đó có nghĩa, muốn giảm lãi suất cho vay chỉ còn cách duy nhất là giảm mặt bằng lãi suất huy động. Tuy nhiên, trong bối cảnh áp lực lạm phát đang có xu hướng tăng cao như hiện nay, các ngân hàng phải duy trì lãi suất huy động thực dương ở mức hợp lý so với lạm phát để đảm bảo lợi ích cho người gửi tiền, nếu không dòng tiền rất có thể sẽ đảo chiều chảy ra khỏi ngân hàng.

Chưa kể hiện còn rất nhiều yếu tố khiến lãi suất cho vay khó có thể giảm. Thứ nhất, mặc dù tỷ giá những tháng đầu năm khá ổn định do USD trên thị trường thế giới có xu hướng giảm khi FED phát đi tín hiệu có thể chấm dứt chu kỳ thắt chặt tiền tệ, trong khi nguồn cung ngoại tệ trong nước cũng rất dồi dào. Tuy nhiên, áp lực tỷ giá trong thời gian tới vẫn còn rất lớn chủ yếu do cán cân thương mại năm nay được dự báo sẽ không thặng dư lớn như năm ngoái.

Thứ hai, tăng trưởng tín dụng được khống chế ở mức thấp, trong khi cầu tín dụng của nền kinh tế vẫn rất lớn cũng khiến mặt bằng lãi suất cao hơn.

Không chỉ khó giảm, thậm chí nhiều chuyên gia dự báo mặt bằng lãi suất có thể sẽ tăng trong năm 2019. Theo dự báo của các chuyên gia thuộc Ngân hàng HSBC, lạm phát năm nay có thể ở mức 4- 4,5%, khiến lãi suất tiền gửi khó giữ nguyên như năm 2018.

Kết quả khảo sát các TCTD của NHNN Việt Nam được công bố mới đây cũng cho thấy, có 17/28 TCTD cho rằng lãi suất sẽ tăng trong năm 2019. Trong khi Cty Chứng khoán VNDirect cũng đưa ra nhận định rằng, NHNN đang có xu hướng thắt chặt chính sách tiền tệ và các mức lãi suất cơ bản sẽ tăng lên trong năm 2019.