Năm 2022, tăng trưởng tín dụng dự kiến sẽ ở mức 14%, có thể cao hơn hoặc thấp hơn. 14% là tăng trưởng tín dụng tốc độ cao mà theo VCBS, đã kéo tốc độ tăng trưởng lợi nhuận một số ngân hàng năm qua...

Ngân hàng đang là ngành ghi lợi nhuận tăng trưởng tốc độ cao năm 2021 (ảnh: Giao dịch tại Vietcombank - nguồn ảnh: Vietcombank)

Năm 2021, danh sách lãi tỷ đô gọi tên những doanh nghiệp niêm yết nào?

Mùa báo cáo tài chính năm của các doanh nghiệp đã bắt đầu diễn ra và rốt ráo chốt kết quả ngay khi doanh nghiệp trở lại hoạt động sau Tết Nhâm Dần.

Đến hiện tại, nhiều doanh nghiệp niêm yết đã bắt đầu có các kết quả công bố lộ diện dần bức tranh chung của ngành trong tương quan chung của nền kinh tế. Căn cứ trên một số báo cáo tài chính quý IV/2021 mà các ngân hàng đã lục tục công bố, có thể thấy ngân hàng đang là ngành ghi nhận tăng trưởng lợi nhuận cao.

Theo SSI thống kê, lợi nhuận sau thuế của top 14 ngân hàng tăng 43% trong 9 tháng 2021 so với cùng kỳ năm trước, chỉ số NIM (biên lãi ròng) tăng thêm 42 điểm so với cùng kỳ, đạt 3, 88% và chỉ số chi phí trên thu nhập CIR giảm xuống 32% từ 37, 5%. Sự tăng trưởng của các ngân hàng TMCP cao hơn so với các ngân hàng TMNN (49% so với 34%).

Các số liệu trên căn cứ trên báo cáo tài chính quý III và lũy kế 9 tháng. Thực tế, ngành ngân hàng có thể gặt hái được nhiều kết quả tốt hơn nữa trong quý IV/2021 khi đây là khoảng thời gian NHNN đã nới room tín dụng “kịch trần” cho nhiều TCTD. Nhờ sự hỗ trợ của hạn mức tăng trưởng tín dụng mới được cấp cho một số ngân hàng mà vào cuối tháng 12/2021, tăng trưởng tín dụng đã đạt được 13,2%. Phó Thống đốc Thường trực NHNN Đào Minh Tú cho biết tính chung cả năm, với mức tăng vượt bậc phản ánh sự phục hồi nhu cầu vốn của của doanh nghiệp và nền kinh tế những ngày cuối 2021, tăng trưởng tín dụng 2021 có thể lên tới 14%.

Với hoạt động tiền gửi tăng trưởng thấp hơn kỳ vọng do môi trường lãi suất thấp, năm 2021 ghi nhận kênh huy động tiền gửi kém hấp dẫn hơn các loại tài sản khác, đặc biệt là kênh đầu tư chứng khoán, một chuyên gia nhận định. Song cũng chính nhờ môi trường lãi suất thấp, nhiều ngân hàng vẫn giữ được NIM cao, ảnh hưởng tích cực đến lợi nhuận.

Như chúng tôi đã thống kê, hiện đã có những ngân hàng công bố lợi nhuận “ngất ngưởng” như VPBank, với lợi nhuận riêng lẻ của ngân hàng mẹ hạch toán thêm nguồn thu nhập bán vốn cổ phần Fe Credit hơn 20.000 tỷ đồng, đưa tổng lợi nhuận đạt được lên tới gần 38.000 tỷ đồng; hay Vietcombank vẫn là quán quân lợi nhuận trong kinh doanh với hơn 27.000 tỷ đồng, Techcombank đạt hơn 23.000 tỷ và hàng loạt các ngân hàng được gọi tên trong top “Câu lạc bộ mười nghìn tỷ” khác như VietinBank, BIDV, MBB, ACB…

Mặc dù cũng đã xuất hiện tổ chức tín dụng công bố lỗ quý cuối của năm 2021, song nhìn chung ngân hàng vẫn được đánh giá là ngành tăng trưởng tích cực nhất trong năm qua, đặc biệt kể cả khi công bố lỗ, các ngân hàng vẫn có kết quả tăng trưởng tích cực của 3 quý đầu năm “bù lại”.

Nói cách khác là nếu chỉ nhìn tăng trưởng chủ yếu tập trung ở giai đoạn nền kinh tế vẫn sáng sủa tích cực, không bị trì níu vì COVID-19 lần thứ 4 kéo dài, thì số liệu căn cứ trên báo cáo tài chính quý 3 của các doanh nghiệp mà Fiin Group thống kê cũng phản ánh rằng ngân hàng và dịch vụ tài chính là khu vực ghi lợi nhuận tích cực cao và "đều” nhất.

Lãi suất trong năm 2022 sẽ diễn biến ra sao?

Theo số liệu của Fiin Group, luỹ kế 9 tháng đầu năm 2021, lợi nhuận toàn thị trường (tính trên 897/1735 DNNY chiếm 94,5% vốn hóa toàn thị trường) tăng 56,3% so với cùng kỳ, hoàn thành khoảng 86% kế hoạch 2021. Trong đó, ngân hàng tăng 44,7% và khối doanh nghiệp tăng 60,3%, so với cùng kỳ. Sở dĩ khối doanh nghiệp tăng cao hơn ngân hàng là bởi khối phi tài chính có 3 trụ cột đạt tăng trưởng cực mạnh gồm dầu khí, tài nguyên cơ bản và hóa chất với lần lượt mức tăng 326,2%; 221,9% và 96,9%; theo đó đã kéo tăng trưởng lợi nhuận của toàn khối lên cao. Trong khi đó, có tới 7 nhóm ngành khác của khối phi tài chính tăng trưởng dưới 50% so với kế hoạch năm; 4 nhóm ngành tăng trưởng âm. Điều này phản ánh tăng trưởng của ngân hàng không chỉ tích cực hơn các ngành mà còn khá bền vững, không chông chênh suy suyển trong đại dịch.

Tuy vậy, trong bối cảnh mà nhiều doanh nghiệp khác vẫn gặp bất lợi, khó khăn, ngành ngân hàng lại báo cáo thu nhập lãi hàng nghìn đến hàng chục nghìn tỷ đồng lại gợi lên 2 chiều nhận định: Một mặt, nhiều chuyên gia cho rằng đây là sự phản ánh tích cực đà phục hồi của nền kinh tế cũng như năng lực của các ngân hàng để ứng phó quá trình giải quyết nợ xấu, được NHNN lưu ý về tình trạng đang tăng cao, lên tới 8,2%; Một mặt lại cho thấy việc tổ chức tín dụng chủ động cân đối khả năng tài chính, triệt để tiết giảm chi phí hoạt động, tập trung mọi nguồn lực để giảm lãi suất cho vay vẫn chưa hoàn toàn hết lòng đồng hành chia sẻ khó khăn cùng doanh nghiệp và nền kinh tế.

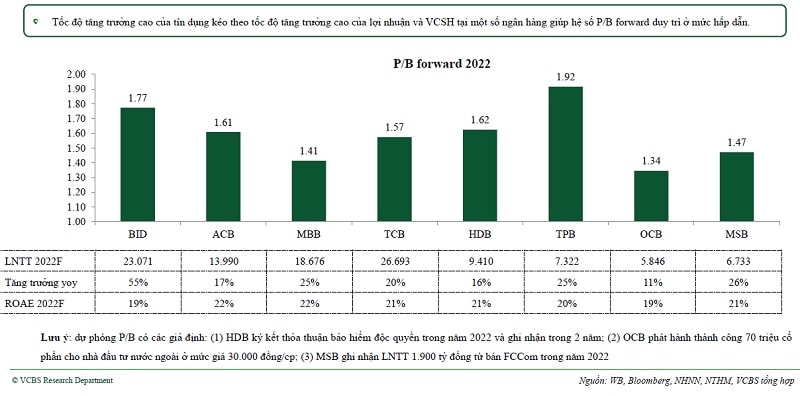

Theo VCBS, tốc độ tăng trưởng cao của tín dụng kéo theo tốc độ tăng trưởng cao của lợi nhuận và vốn chủ sở hữu ngân hàng

Một chuyên gia cho rằng thêm vào đó, việc các ngân hàng thưởng Tết rất cao theo như thông tin báo chí phản ánh, cũng đang được nhìn nhận 2 chiều theo hướng: Đây là sự tưởng thưởng xứng đáng và bình thường của doanh nghiệp với người lao động khi đã đóng góp, cống hiến cho doanh nghiệp giữ và đạt tăng trưởng cao một năm qua; Phía khác ngược lại, lại cho thấy có sự khác biệt trong thu nhập bình quân của người lao động ở một địa hạt mà dù cả nền kinh tế khó khăn, ngành vẫn lãi lớn thậm chí có thể có hiện tượng phải cân nhắc giấu lãi. Vị này cho rằng mặc dù các ngân hàng hoạt động theo thị trường, có thể phải sử dụng vốn tư nhân, nguồn lực của chính ngân hàng để hỗ trợ cho nền kinh tế như Ngân hàng Nhà nước đã thông tin, song thực tế ngân hàng vẫn là khối được hưởng lợi khi vừa là nhà cung cấp dịch vụ vừa là nhà kinh doanh thu lợi từ chính các đối tượng, thành phần trong nền kinh tế; và họ sẽ tiếp tục hưởng lợi từ chính sách tăng cường mở cửa và thúc đẩy các hoạt động kinh tế sẽ diễn ra mạnh hơn trong năm 2022, kéo theo tăng trưởng tín dụng cũng như tiền gửi.

“Việc các ngân hàng có thể triệt để tiết giảm chi phí hoạt động để hỗ trợ lãi suất thấp hơn cho doanh nghiệp khó có thể diễn ra trong năm 2022; nếu có, sẽ vẫn chỉ tập trung ở khối Big 4 và theo đó, các doanh nghiệp vừa và nhỏ vốn là những khách hàng ít đáp ứng được các điều kiện tín dụng càng khó được nhóm Big 4 ưu tiên, tiếp tục không dễ dàng tiếp cận tín dụng lãi suất thấp”, chuyên gia dự báo.

Năm 2022, định hướng điều hành chính sách tiền tệ của NHNN là linh hoạt để hỗ trợ kinh tế. Các chính sách hỗ trợ cũng đã được Chính phủ ban hành Nghị quyết triển khai, tiếp tục duy trì trong năm 2022 để giúp nền kinh tế phục hồi sau đại dịch. Các ngân hàng theo đó, nhìn chung vẫn có thể được hưởng lợi từ mặt bằng lãi suất huy động kỳ vọng sẽ tiếp tục ổn định ít nhất trong nửa đầu năm và nhu cầu tín dụng sẽ tăng lên với thanh khoản được bơm vào, theo chỉ tiêu tăng trưởng tín dụng NHNN đặt ra là 14% và có thể linh hoạt cao hơn hoặc thấp tùy theo diễn biến của nền kinh tế.

SSI ước tính tăng trưởng lợi nhuận trước thuế (LNTT) 2022 trung bình của các ngân hàng là 21% yoy, cao hơn mức tăng trưởng 13% yoy của 96 công ty trong phạm vi nghiên cứu của SSI. Ước tính này không bao gồm thu nhập bất thường tiềm năng từ phí bancassurance và/ hoặc thoái vốn công ty con của CTG, HDB, TCB, VPB, MBB, và STB. Trong đó, các ngân hàng TMCP tư nhân ước tính đạt tăng trưởng LNTT (+22% yoy) cao hơn so với ngân hàng TMCP quốc doanh (+19% yoy), do triển vọng tăng trưởng tín dụng tươi sáng hơn. Tuy nhiên, do mức so sánh cao trong 6 tháng 2021, SSI cho rằng tăng trưởng lợi nhuận sẽ ở mức khiêm tốn so với cùng kỳ tại các ngân hàng trong nửa đầu năm 2022.

Có thể bạn quan tâm