Nhiều dự đoán khác nhau về khả năng NHNN sẽ giữ chính sách tiền tệ nới lỏng như hiện nay, hoặc có thể hướng tới nâng lãi suất điều hành để ứng phó biến động tỷ giá, lạm phát.

>>>Rủi ro lạm phát trước áp lực tỷ giá

Tuy nhiên, một số nhà phân tích từ các tổ chức uy tín vẫn cho rằng, ít khả năng Ngân hàng Nhà nước (NHNN) thay đổi lập trường chính sách tiền tệ trong thời gian tới.

"Khả năng NHNN thay đổi lập trường chính sách tiền tệ là không cao" - Chuyên gia Kinh tế cao cấp, Trung tâm Giải pháp và Giao dịch Ngân hàng Shinhan. (Ảnh minh họa: Quốc Tuấn)

Nhìn lại về thị trường tiền tệ trong nước trong tháng 4/2024, báo cáo của WiGroup ghi nhận, biến động thanh khoản ngắn hạn trên thị trường liên ngân hàng đã khiến NHNN phải sử dụng linh hoạt 2 công cụ trên thị trường OMO. Hoạt động mua kỳ hạn – 7 ngày nhằm đáp ứng thanh khoản ngắn hạn, và mang định hướng điều hành chính sách tiền tệ. Đồng thời tín phiếu – kỳ hạn 28 ngày được phối hợp sử dụng với khối lượng gọi thầu trước đó dần đáo hạn. Tính đến ngày 3/5, theo dữ liệu của WiGroupp, NHNN đang duy trì trạng thái bơm ròng gần 62 nghìn tỷ nhằm đưa lãi suất liên ngân hàng về vùng mục tiêu mong muốn.

Chia sẻ trước đó về động thái lãi suất trên thị trường OMO, ông Trần Ngọc Báu - Tổng Giám đốc, nhà sáng lập WiGroup - cho rằng đây không hẳn là động thái nhằm nâng lãi suất điều hành và đáng gây lo ngại trên thị trường, mà là giải pháp thanh khoản phù hợp cho một giai đoạn có đặc thù nhất định, và cần phải quan sát thêm.

Ở góc độ tỷ giá, WiGroup ghi nhận tính đến ngày 03/05, tỷ giá USD/VND trên thị trường tự do và thị trường ngân hàng đã có tín hiệu hạ nhiệt sau động thái bán USD giao ngay của NHNN.

>>>Cẩn trọng lỗ chênh lệch tỷ giá

"Theo thông tin từ các kênh của chúng tôi, NHNN đã bán khoảng 500 - 700 triệu USD (trên tổng số gần 90 tỷ USD – tính đến năm 2023)", các nhà phân tích dữ liệu nêu trong báo cáo.

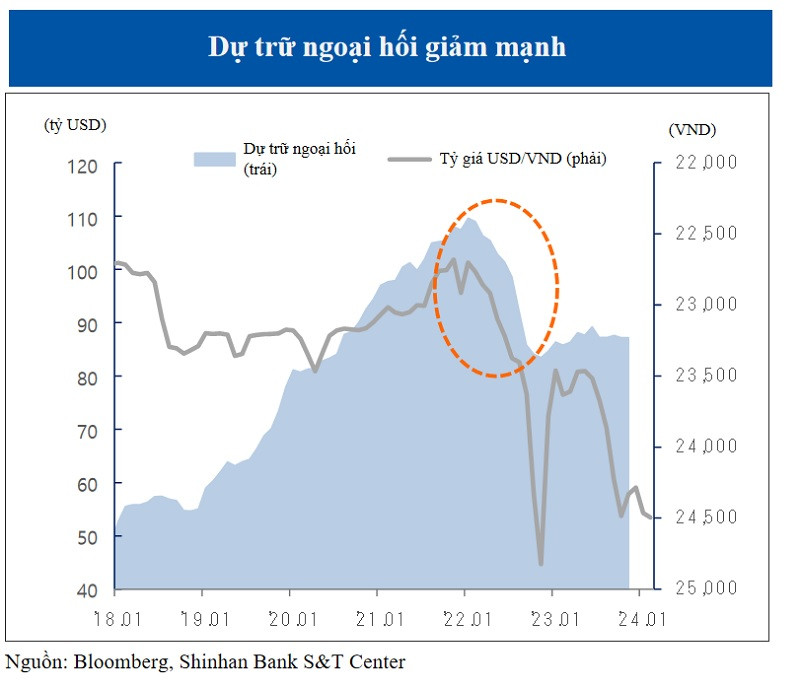

500-700 triệu USD bán giao ngay từ NHNN là con số có phần khác với thống kê của nhiều tổ chức khác. Chẳng hạn, nhóm phân tích Maybank IBG, FIDT, VDSC... đều đưa ra con số ước chừng NHNN đã bán USD để can thiệp thị trường trong khoảng 350-380 triệu USD, tức thấp hơn không ít so với số thống kê theo kênh của WiGroup. Trong khi đó, ước lượng con số chính xác tương đối về dự trữ ngoại hối quốc gia cũng có độ chênh. Chẳng hạn World Bank ước rằng Việt Nam có khoảng 100 tỷ USD dự trữ ngoại hối. NHNN nêu hơn 100 tỷ USD. Thống kê của WiGroup, theo một phân tích khá kỹ lưỡng của ông Trần Ngọc Báu, ước chỉ khoảng 90 tỷ USD (khá sát với dữ liệu Bloomberg hay Shinhan Bank S&T Center...).

Cho dù có sự chênh lệch nhau giữa các số liệu có và số liệu bán, nhưng nhìn chung nhận định của WiGroup về tỷ giá sau đợt tăng nóng vừa qua là khá tích cực. Theo đó, các chuyên gia cho rằng, tỷ giá tăng mạnh chỉ là vấn đề lo ngại tạm thời và dự kiến sẽ hạ nhiệt trong quý II/2024.

Cơ sở cho dự báo là do (1) Fed chưa xác định thời điểm cắt lãi suất lần đầu tiên trong năm 2024, nhưng đã giảm nhịp độ thắt chặt định lượng (QT). Việc giảm nhịp độ QT có thể được xem là một động thái nới lỏng nhẹ chính sách tiền tệ. (2) Nguồn thu ngoại tệ từ FDI dự kiến sẽ tăng cao. (3) NHNN lấy ý kiến sửa đổi TT 02/2021/TT-NHNN, hướng tới tỷ giá VND – USD trong giao dịch kỳ hạn,….

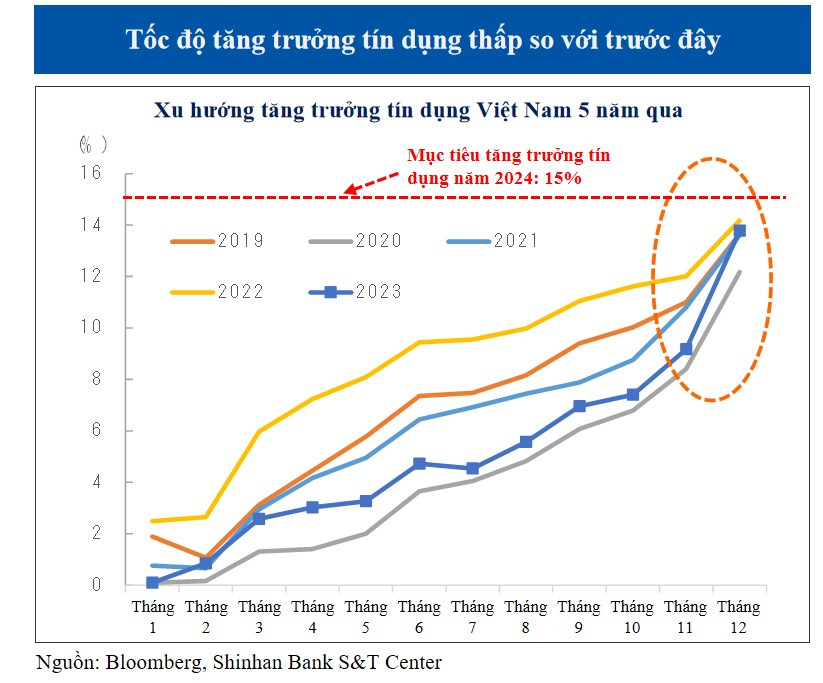

Từ góc nhìn quốc tế, tại báo cáo về Triển vọng kinh tế Việt Nam và thị trường tài chính quý II/2024 với chủ đề "Quyết liệt tăng trưởng tiến về phía trước", ngân hàng Shinhan nhận định, tỷ giá USD/VND nửa đầu năm 2024 sẽ vẫn ở mức cao do bị ảnh hưởng bởi các điều kiện tiêu cực bên ngoài như đồng nhân dân tệ suy yếu do những lo ngại về kinh tế Trung Quốc và các yếu tố nội lực như nhu cầu trong nước trì trệ và tăng trưởng tín dụng thấp.

Biểu đồ thể hiện số liệu khác về dự trữ ngoại hối của Việt Nam, với biến động sau giai đoạn bán hơn 20 tỷ USD cuối 2022

"Dự kiến tỷ giá sẽ giảm dần sau khi Ngân hàng trung ương ở các quốc gia lớn bắt đầu cắt giảm lãi suất và dòng vốn FDI tăng lên. Tuy nhiên, tốc độ giảm của tỷ giá có thể sẽ chậm hơn so với các nền kinh tế mới nổi khác do Fed trì hoãn trong việc cắt giảm lãi suất và triển vọng tăng trưởng kinh tế Trung Quốc không cải thiện", bà Lee Young Hwa - Chuyên gia Kinh tế cao cấp, Trung tâm Giải pháp và Giao dịch Ngân hàng Shinhan - dự báo.

Theo bà Lee Young Hwa - Ngân hàng Shinhan, dự báo triển vọng tỷ giá USD/VND trong quý II/2024 sẽ là 25.090 (24.300 - 25.700); quý III/ 2024 là 24.750 (24.300 - 25.150); quý IV/2024 là 24.400 (24.000 -24.950) và trung bình cả năm là 24.700 (24.000 - 25.700).

Về lãi suất, bà Lee Young Hwa cho biết, có những yếu tố chi phối lập trường của nhà quản lý về chính sách điều hành. Trong 2023, Việt Nam đã cắt giảm lãi suất để hỗ trợ nền kinh tế. Với lãi suất cắt giảm, thực tế thị trường bất động sản vẫn chưa hồi phục ngay; nhu cầu vay vốn chung của nền kinh tế vẫn chưa thể cải thiện. Theo đó, chính sách tiền tệ nới lỏng tiếp tục được kỳ vọng hỗ trợ phục hồi nền kinh tế. Tuy nhiên việc cắt giảm lãi suất có thể gây ra áp lực tăng giá cả và biến động tỷ giá hối đoái (như đã và đang diễn ra).

Dù vậy, vị Chuyên gia Kinh tế cao cấp của ngân hàng Shinhan nhận định, khi các nước phát triển lớn, trong đó có Mỹ, đã kết thúc đợt tăng lãi suất, thì ở Việt Nam, NHNN có khả năng sẽ duy trì chính sách tiền tệ nới lỏng để hỗ trợ tăng trưởng kinh tế.

Theo bà Lee, do lượng dự trữ ngoại hối đã giảm mạnh và áp lực tỷ giá USD/VND tăng cao, NHNN sẽ thận trọng hơn trong các chính sách cắt giảm lãi suất trong tương lai. "Mặc dù đối mặt với nhiều yếu tố rủi ro như giá dầu quốc tế tăng, giá lương thực tăng do biến đổi khí hậu, nhưng khả năng NHNN thay đổi lập trường chính sách tiền tệ là không cao", ông nhấn mạnh.

Nền kinh tế còn hấp thụ vốn yếu, tăng trưởng tín dụng thấp, cần điều kiện lãi suất thấp để cải thiện cơ hội tiếp cận vốn - là một trong những yếu tố để chính sách tiền tệ khó có thể siết lại

Với mặt bằng lãi suất của các nhóm NHTM Nhà nước, NHTM Lớn và NHTM khác có xu hướng tăng nhẹ 0,5% trong tháng 4 so với tháng trước đó, WiGroup thống kê mặt bằng chung của lãi suất tiền gửi tại các kỳ hạn ở tất cả các nhóm ngân hàng thương mại tiếp tục duy trì ở mức thấp, điều này cho thấy rằng thanh khoản NHTM vẫn ở mức dồi dào. (Điều này cũng khác với một số nhận định đã xuất hiện tín hiệu "kẹt" thanh khoản của một số ngân hàng mà tương ứng là trạng thái nâng lãi suất tiết kiệm ở nhiều kỳ hạn như đang được gần 2/3 TCTD trong hệ thống triển khai điều chỉnh).

"Chúng tôi cho rằng, lãi suất huy động sẽ duy trì ở mức thấp như hiện tại trước khi nhu cầu tín dụng tăng trở lại trong nửa cuối của năm 2024", chuyên gia WiGroup nhận định.

Có thể bạn quan tâm