Như Ngân hàng Nhà nước dự báo trước đó, COVID-19 và đợt giãn cách xã hội kéo dài đã tác động nhất định đến ngành ngân hàng, đặc biệt nợ xấu toàn ngành có xu hướng tăng mạnh trong quý III/2021.

Những tác động nhất định của đại dịch và đợt giãn cách lên ngành ngân hàng thể hiện trước hết ở biên lãi ròng (NIM) trong quý III/2021 của hầu hết các ngân hàng bị suy giảm so với quý trước. Nguyên do chính là:

Techcombank là một trong số ít những ngân hàng có CASA cao tới gần 60%, là lợi thế để ngân hàng luôn có NIM tích cực

Thứ nhất, cầu tín dụng trong quý III thấp, dẫn đến các ngân hàng không thể đẩy mạnh tối đa việc cho vay.

Theo Ngân hàng Nhà nước công bố, trong 9 tháng 2021, về điều hành tín dụng, NHNN tiếp tục thực hiện các giải pháp tín dụng nhằm kiểm soát quy mô tín dụng phù hợp với chỉ tiêu định hướng đồng thời nâng cao chất lượng tín dụng và kiểm soát lạm phát, tạo điều kiện thuận lợi trong việc tiếp cận vốn tín dụng. Nhờ các giải pháp đồng bộ, trong 9 tháng đầu năm 2021, mặc dù chịu ảnh hưởng tiêu cực bởi dịch COVID-19 nhưng tín dụng tăng ngay từ đầu năm và cải thiện hơn cùng kỳ năm 2020. Đến ngày 07/10/2021, tín dụng toàn hệ thống tăng 7,42% so với cuối năm 2020, cao hơn đáng kể so với cùng 2020 (cùng kỳ năm 2020 tăng 5,48%).

Tuy nhiên, nếu so với tín dụng cũng chính Ngân hàng Nhà nước công bố tại cuối quý II/2021 đạt 5,1%, thì rõ ràng quý III đã có sự chững lại về tăng trưởng tín dụng do tác động của COVID-19 căng thẳng ở nhiều địa phương giai đoạn này.

Thứ hai, các ngân hàng chịu áp lực giảm lãi suất để hỗ trợ các doanh nghiệp trong nước bị ảnh hưởng bởi dịch, đặc biệt là nhóm ngân hàng quốc doanh.

Theo đó, từ tháng 7, 16 ngân hàng đã cam kết với Hiệp hội Ngân hàng Việt Nam và cũng theo Ngân hàng Nhà nước, thực hiện giảm lãi suất trong hơn 2,5 tháng của quý III, đạt khoảng 12.236 tỷ đồng. Trong đó, nếu ngoại trừ Agribank dẫn đầu về tổng giá trị miễn giảm lãi tới 4.885 tỷ đồng, ngân hàng có vốn Nhà nước còn lại là Vietcombank (VCB), BIDV (BID) và VietinBank (CTG) có mức giảm lãi trong quý lần lượt là 1.975 tỷ đồng; 1.901 tỷ đồng và 1.417 tỷ đồng.

Như vậy, riêng nhóm quốc doanh đã chiếm gần như “trọn gói” giá trị miễn, giảm lãi của nhóm cam kết với tổng cộng tới 10.178 tỷ đồng.

Giá trị miễn, giảm lãi cao tuyệt đối của nhóm này vừa tương đương với trọng trách được Ngân hàng Nhà nước giao phó trong hệ thống, cũng tương đương với thị phần/ tổng dư nợ và số lượng khách hàng mà các ngân hàng có vốn quốc doanh đã cho vay. Nó cũng tương đương với giá trị nợ xấu cao được ghi nhận tại các ngân hàng này, sẽ phân tích ở phần sau.

Một điểm đáng lưu ý và có thể lạc quan về NIM của các ngân hàng đặc biệt khối quốc doanh, là như được biết, Chính phủ đang nghiên cứu xây dựng gói hỗ trợ cấp bù lãi suất nhằm giúp các doanh nghiệp giảm chi phí lãi. Theo đó, dự báo thời gian tới, nhóm ngân hàng quốc doanh sẽ hưởng lợi nhiều từ gói này do đặc thù là của nhà nước gồm VCB, CTG và BID.

"Kỳ vọng NIM nhóm này sẽ cải thiện mạnh trở lại do không còn chịu áp lực giảm lãi suất để hỗ trợ kinh tế từ phía Ngân hàng Nhà nước nữa. Đây sẽ là động lực chính thúc đẩy tăng trưởng lợi nhuận của nhóm này. Ngoài ra, với quy mô tài sản lớn và chất lượng tài sản tốt như hiện nay, tôi cho rằng nhóm này sẽ còn được ưu ái hơn trong việc cấp room tín dụng từ Ngân hàng Nhà nước", ông Huỳnh Minh Tuấn, Giám đốc Môi giới Hội sở của CTCK Mirae Asset, nhận định.

Tăng trưởng cho vay và lợi nhuận 9 tháng vẫn tích cực

Tuy nhiên, cũng theo ông Huỳnh Minh Tuấn, nếu tính lũy kế từ đầu năm thì tăng trưởng tín dụng vẫn duy trì mức cao so với đầu năm và như số liệu đã nêu. Do đó, các ngân hàng vẫn tạo ra được tăng trưởng về thu nhập tín dụng (đóng góp phần lớn cho lợi nhuận của ngân hàng) và duy trì được tăng trưởng về TOI (tổng thu nhập hoạt động).

Điểm qua một vài con số tăng trưởng cho vay khách hàng hợp nhất của các nhà băng sẽ thấy:

Ở nhóm quốc doanh, tại cuối 30/9/2021, Vietcombank dẫn đầu về tăng trưởng cho vay khách hàng hợp nhất mức 11,5% so với 2020 (tăng trưởng so với quý 2 chỉ 1,6%); BIDV so với 2020 tăng trưởng 9,4% trong khi có cải thiện cho vay khách hàng hợp nhất trong quý 3 (so với VCB) và đạt 2,4%; VietinBank có tăng trưởng cho vay khách hàng hợp nhất 9 tháng là 6,8% (quý III chỉ tăng nhẹ 0,7%)...

Ở nhóm NHTMCP tư nhân, MSB gây ấn tượng mạnh với tăng trưởng cho vay khách hàng hợp nhất 9 tháng 23,5% so với 2020; Techcombank (TCB) giữ vị trí tiếp sau với 15,7%. Nhiều nhà băng cũng có tăng trưởng trên 10% có thể kể đến như MBB (12,8%); SHB (10%); VIB (10,8%). Ngược lại, một số ngân hàng có mức tăng trưởng cho vay khách hàng hợp nhất khá thấp, điển hình như Sacombank (STB, 4,8% và trong quý âm tăng trưởng cho vay 1,3%)…

Theo thống kê của CTCK Maybank Kimeng Việt Nam (MBKE VN), 9 tháng đầu 2021, tăng trưởng lợi nhuận trước thuế (LNTT) toàn ngành ngân hàng vẫn được duy trì ở mức cao (42,6% so với năm 2020, đạt 132 nghìn tỷ đồng/5,7 tỷ USD), với các ngân hàng vốn hóa vừa và nhỏ (SHB, MSB, SSB) dẫn đầu đà tăng.

Cùng với tăng trưởng cho vay nhìn trong chiều dài 9 tháng và nỗ lực hỗ trợ cơ cấu khách hàng, chỉ tiêu thể hiện rõ tác động nhất định của COVID-19 lên nhóm ngân hàng thể hiện rõ ở nợ xấu. Từ BCTC quý III của 27 ngân hàng đang giao dịch trên thị trường khoán, số dư nợ xấu đã tăng lên con số 113.006 tỷ đồng tại cuối 30/9/2021, cao hơn 26% so với thời điểm đầu năm.

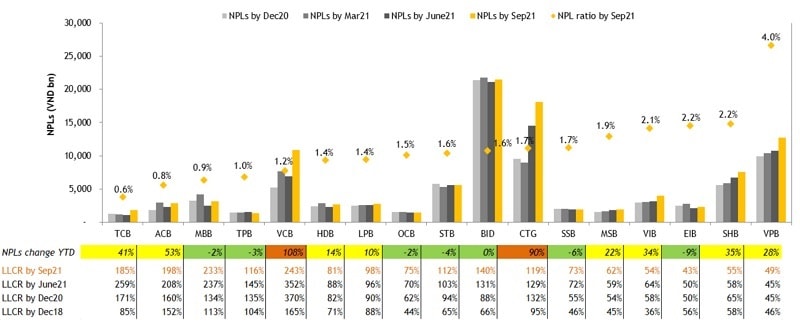

Nợ xấu (NPLs) và tỷ lệ bao phủ nợ xấu (LLCR) của 17 ngân hàng (nguồn: MBKE)

Ông Huỳnh Minh Tuấn cho rằng có thể nói ngắn gọn là quý III đã chứng kiến nợ xấu các ngân hàng gia tăng về con số tuyệt đối lẫn tỷ lệ. Tuy nhiên, mức này vẫn trong tầm kiểm soát và thấp so với các năm trước, do trong năm 2020 và 2021 các ngân hàng vẫn đẩy mạnh dự phòng rủi ro tín dụng, đặc biệt là các ngân hàng nhóm 1 như VCB, CTG, BID và các ngân hàng nhóm 2 như MBB, ACB, TCB, …

Dù vậy, lại cũng phải thêm rằng trong quý, hiện tượng ngân hàng lãi cao đi kèm nợ xấu cao phản ánh nhất định về khả năng nhiều ngân hàng vẫn có nguồn thu ngoài lãi, cùng với đó là vẫn giữ được lợi thế chi phí vốn giá rẻ và/ hoặc, việc trích lập dự phòng rủi ro có sự điều chỉnh linh hoạt theo lộ trình quy định của các Thông tư.

Ví dụ như Vietcombank đã công bố 9 tháng 2021, lãi trước thuế tăng 20% lên 19.300 tỷ đồng, nhưng tỷ lệ nợ xấu tăng mạnh vượt 1% và gấp đôi so với hồi đầu năm. Theo đó, nợ xấu của Vietcombank là 10.883,940 tỷ đồng, tương ứng nợ xấu / tổng cho vay 1,16%. Hay ở ngân hàng luôn được gọi tên á quân lợi nhuận / hệ thống là Techcombank cũng công bố lãi cao đi kèm nợ xấu tăng so với cùng kỳ 32,1%. Tuy nhiên, với Techcombank nếu so tỷ lệ nợ/ tổng dư nợ thì lại giữ được rất thấp mức 0,57%. VPB với tổng nợ xấu ở 12.701,807 tỷ đồng, so với cùng kỳ tăng trưởng 25,2%, song lại cho tỷ lệ nợ xấu/ tổng cho vay rất cao ở mức 4%. Trong khi đó BIDV tuy nợ xấu đi ngang trong quý nhưng vẫn “không quên” cùng VietinBank tiếp tục ở trong top có quy mô nợ xấu lớn...

Đáng chú ý, theo MBKE VN, nhìn chung, các ngân hàng chủ động tăng trích lập dự phòng rủi ro cho vay đối với các khoản nợ xấu tiềm ẩn. Trái ngược với các thông tin bi quan về nợ xấu ngân hàng, MBKE VN cho rằng mức nợ xấu của các ngân hàng VN [trước đại dịch] tương đối thấp, thậm chí rất thấp ở một số ngân hàng (tỷ lệ nợ xấu chỉ 0,4-0,6%). Do đó, việc tăng từ mức nền so sánh thấp như vậy trở lại mức bình thường, đặc biệt là trong bối cảnh COVID-19, khiến tỷ lệ nợ xấu có vẻ tăng tương đối cao (có thể tăng gấp đôi lên mức nợ xấu bình thường là 1% -1,2%, nhưng lưu ý rằng đây vẫn là tỷ lệ nợ xấu rất tốt theo tiêu chuẩn toàn cầu).

“Tỷ lệ nợ xấu tại hầu hết các ngân hàng vẫn ở mức cơ bản và ở mức khá. Ngoài ra, tỷ lệ bao phủ nợ xấu tại hầu hết các ngân hàng đã được tăng cường hơn nhiều. Ngân hàng Nhà nước ước tính nợ xấu toàn phần (bao gồm cả các khoản nợ có khả năng tái cơ cấu) đạt khoảng 7,8% vào cuối năm 2021. Mức nợ xấu này tương tự như trong giai đoạn 2016-2017 và tin rằng điều này sẽ không gây ra rủi ro có hệ thống cho hoạt động của các ngân hàng Việt Nam. Trên thực tế, với việc nền kinh tế đang dần phục hồi hậu giãn cách xã hội, chúng tôi cho rằng nhiều khoản vay trên sẽ quay trở lại nhóm nợ đủ tiêu chuẩn.

Xét một cách tổng thể (bao gồm mức nợ xấu hiện tại cũng như nợ xấu tiềm ẩn từ các khoản nợ tái cơ cấu, tỷ lệ bao phủ nợ xấu, các chính sách hỗ trợ hiện hành (như Thông tư 01/03/14 cho phép hoãn nợ và giãn trích lập dự phòng cần thiết cho các khoản nợ tái cơ cấu do ảnh hưởng của COVID-19 trong vòng 3 năm) và sự hồi phục của nền kinh tế hiện nay, chúng tôi cho rằng các ngân hàng Việt Nam sẽ không gặp cú sốc về phí suất tín dụng/tỷ lệ trích lập dự phòng”, báo cáo của MBKE VN đánh giá.

Ông Huỳnh Minh Tuấn, Mirae Asset cũng bày tỏ lạc quan trước việc tăng nợ xấu như một tất yếu của các ngân hàng do đại địch, nhưng sẽ không ở mức quá đáng ngại. “Việc các ngân hàng có quy mô tài sản lớn đều có lớp đệm dự phòng nợ xấu dày phần nào cũng thể hiện rõ việc sức khỏe hệ thống hiện nay vẫn tốt sau đợt stress test của COVID-19. Xu hướng nợ xấu gia tăng ở nhóm ngân hàng vẫn sẽ chưa dừng lại ở quý IV do việc nhảy nhóm nợ từ nhóm 2 xuống. Tuy nhiên, cùng với đà phục hồi kinh tế khi mở cửa trở lại, áp lực này sẽ giảm dần trong các quý tới, và có thể giảm mạnh vào quý II năm sau trở đi. Khi kinh tế phục hồi trở lại thì các doanh nghiệp cũng phục hồi theo, kéo theo đó là khả năng trả nợ sẽ tăng trở lại”, ông Huỳnh Minh Tuấn nói.

Chuyên gia Mirea Asset cho rằng ngành ngân hàng vẫn còn kỳ vọng lợi nhuận sẽ tăng trưởng mạnh vào quý II/2022 trở đi do hưởng lợi từ (1) tăng trưởng tín dụng và (2) giảm chi phí dự phòng rủi ro tín dụng.

Còn theo MBKE, dự báo 17 ngân hàng niêm yết sẽ đạt mức tăng trưởng lợi nhuận 10% trong quý IV/2021, tương đương 44 nghìn tỷ đồng LNTT (bằng mức trung bình của ba quý đầu năm) nhờ tăng trưởng tín dụng và thu nhập từ phí mạnh hơn. Do đó, ngành ngân hàng sẽ kết thúc năm 2021 với mức tăng trưởng lợi nhuận 33% so với 2020.

Với 2022, kỳ vọng phí suất tín dụng trung bình sẽ vào khoảng 1,5-1,6% trong hai quý tới, sau đó có thể giảm xuống kể từ quý 2 năm 222, điều này sẽ là động lực chính thúc đẩy lợi nhuận các ngân hàng tăng trưởng mạnh hơn trong nửa cuối năm tới.

Có thể bạn quan tâm

Ngân hàng Nhà nước ra giải pháp chặn rủi ro nợ xấu tiềm ẩn

13:10, 23/10/2021

Chế tài nào nhằm kiểm soát nợ xấu nhà băng tăng cao?

05:30, 11/10/2021

Nhiều vướng mắc gây khó xử lý nợ xấu bất động sản

15:05, 13/09/2021

World Bank: Việt Nam nên thận trọng với rủi ro nợ xấu trong tương lai

15:53, 24/08/2021

Ứng phó nợ xấu tương lai

13:10, 02/08/2021