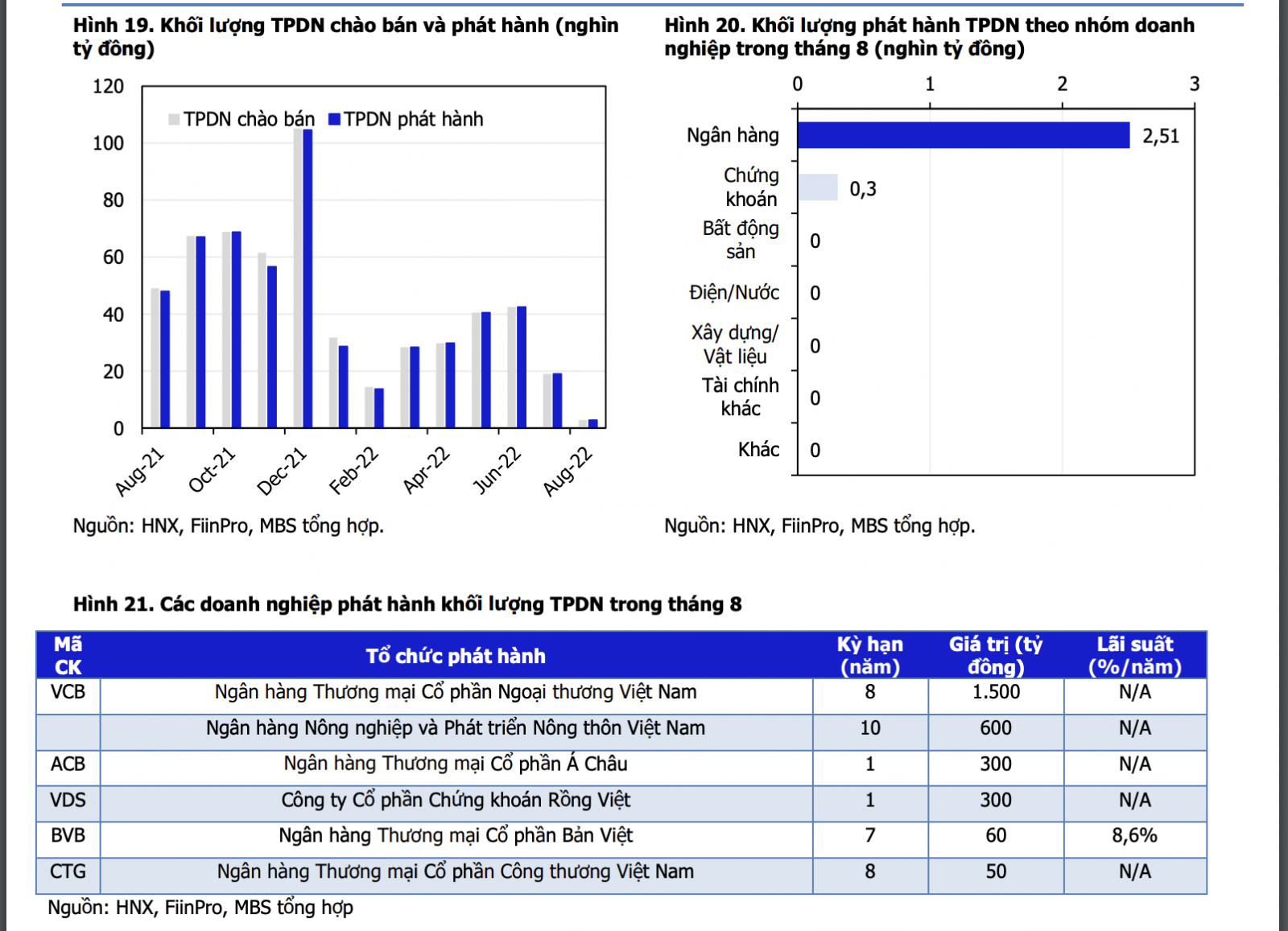

Theo số liệu của FiinPro, nửa đầu tháng 8 đã có 2.810 tỷ đồng trái phiếu doanh nghiệp (TPDN) được phát hành. Ngân hàng vốn đứng đầu các tháng trước đây vẫn giữ vị trí top phát hành.

Nhóm Big 4 Ngân hàng đứng đầu về phát hành TPDN trong nửa đầu tháng 8/2022; và dẫn đầu nhóm này là Ngân hàng TMCP Vietcombank với việc đã phát hành khối lượng trái phiếu lớn nhất đạt 1.500 tỷ đồng.

Áp lực đầu tư công, lãi suất trái phiếu Chính phủ sẽ điều chỉnh

Vietcombank là ngân hàng dẫn đầu về phát hành trái phiếu doanh nghiệp trong tháng 8/2022 - Ảnh: Quốc Tuấn

Tiếp theo là Ngân hàng Agribank với kỳ hạn 10 năm tổng số khối lượng phát hành trái phiếu là 600 tỷ đồng và Ngân hàng TMCP VietinBank với kỳ hạn 8 năm với tổng khối lượng 50 tỷ đồng… Ngân hàng TMCP Á Châu với tổng khối lượng phát hành TPDN là 300 tỷ đồng kỳ hạn 01 năm, Ngân hàng TMCP Bản Việt phát hành kỳ hạn 7 năm với tổng giá trị 60 tỷ đồng lãi suất 8,6%/năm.

Xét về cơ cấu nhóm ngành, nhóm Ngân hàng và Bất động sản chiếm tỷ trọng cao nhất trong cơ cấu phát hành TPDN, lần lượt chiếm 65% về giá trị và 60% về số lượng các đợt phát hành giai đoạn 2005-2022. Nhóm ngành ngân hàng vẫn chiếm phần lớn tỷ trọng phát hành trong nửa đầu tháng 8. Cùng với bất động sản, đây là hai ngành có quy mô và nhu cầu vốn lớn, tiếp sau đó là nhóm dịch vụ tiêu dùng chiếm 7% giá trị phát hành; nhóm tài chính chiếm 6,2% giá trị phát hành và hàng tiêu dùng chiếm 5,5% giá trị phát hành.

Tùy thuộc vào loại hình doanh nghiệp và cơ cấu phát hành, mức lãi suất trái phiếu dao động từ 2,3% đến 23% (Ghi nhận của DĐDN cho đến hiện tại, trường hợp phát hành trái phiếu lãi suất "đỉnh" 20% thuộc về Công ty Hồng Hoàng vừa bị cơ quan chức năng xử phạt. Tuy nhiên các trường hợp lãi suất danh nghĩa là lãi suất thả nổi hoặc kết hợp giữa lãi suất cố định và thả nổi có thể vượt mức chưa thể có dữ liệu thống kê đầy đủ - BT).

Cũng theo thống kê của một CTCK, trong các nhóm phát hành nửa đầu tháng 8, nhóm bất động sản với đặc thù rủi ro cao có mức lãi suất bình quân cao nhất quanh mức 10,9%, ở chiều ngược lại nhóm ngân hàng có mức lãi suất bình quân thấp nhất quanh mức 6,5%.

Lãi suất huy động qua kênh trái phiếu doanh nghiệp vẫn cao

Xét về kỳ hạn phát hành, các trái phiếu chủ yếu có kỳ hạn 3 năm với mục đích đáp ứng vốn trung và dài hạn. Ngoài ra, riêng đối với nhóm năng lượng do cần huy động vốn lớn và thời gian khấu hao dài nên trái phiếu phần nhiều có kỳ hạn trên 5 năm.

Phần lớn các doanh nghiệp lựa chọn phát hành theo hình thức phát hành riêng lẻ (tỷ lệ phát hành riêng lẻ thường đạt từ 85-95% tổng lượng phát hành) bởi do phát hành qua công chúng và quốc tế doanh nghiệp cần đáp ứng các yêu cầu khắt khe với chi phí cao hơn. Các doanh nghiệp phát hành thành công qua công chúng thường là các ngân hàng trong khi các doanh nghiệp phát hành trái phiếu quốc tế bao gồm các tập đoàn lớn như VinGroup, Novaland.

Các ngân hàng dẫn đầu phát hành trái phiếu doanh nghiệp trong tháng 8/2022-Nguồn MBS

Vậy vì sao nhóm ngân hàng lại phát hành TPDN với khối lượng lớn như vậy?

Quan sát diễn biến trên thị trường tiền tệ và hoạt động phát hành trái phiếu của nhóm này, ông Nguyễn Trí Hiếu, Chuyên gia tài chính ngân hàng cho biết: Tăng vốn vẫn là nhu cầu của các ngân hàng nhằm gia cố tỷ lệ an toàn vốn khi vốn chủ sở hữu đa phần còn mỏng mà tín dụng lại tăng nhanh hơn nhiều so với tốc độ tăng của vốn chủ sở hữu. Ngoài ra, việc phát hành trái phiếu là một trong những biện pháp cần thiết nhằm củng cố tấm đệm vốn cho ngân hàng, nâng cao năng lực vốn tự có theo quy định của NHNN, đáp ứng nhu cầu vốn của nền kinh tế.

Mặt khác, ông Hiếu cho rằng việc giãn, hoãn nợ thời gian qua theo Thông tư 01/2020/TT-NHNN, Thông tư 03/2021/TT-NHNN và Thông tư 14/2021/TT-NHNN về việc cơ cấu lại thời hạn trả nợ, miễn giảm phí, giữ nguyên nhóm nợ hỗ trợ khách hàng chịu ảnh hưởng bởi dịch COVID-19, đang khiến một lượng lớn dòng tiền chưa thể về ngân hàng, gây nên thiếu hụt vốn. Vì vậy, các ngân hàng vẫn phát hành trái phiếu với khối lượng lớn để bù đắp dòng tiền thiếu hụt…

Có thể bạn quan tâm