Chúng ta không nên chỉ sửa về mặt kỹ thuật đối với Nghị định 153, mà cần có một đề án cơ cấu lành mạnh hóa thị trường trái phiếu doanh nghiệp, với các nhóm giải pháp đồng bộ.

>>Tác động chính sách và chiến lược cho doanh nghiệp phát hành trái phiếu

Thị trường trái phiếu doanh nghiệp (TPDN) trong 7 tháng đầu năm 2022 sụt giảm rõ rệt, tổng lượng phát hành khoảng 272.000 tỷ đồng, giảm trên 10% so với cùng kỳ năm 2021. Đây là mức giảm khiêm tốn vì vẫn có một lượng trái phiếu của các ngân hàng, tổ chức tín dụng phát hành làm cho mức giảm thấp đi, còn riêng với doanh nghiệp bất động sản thì gần như không khả thi.

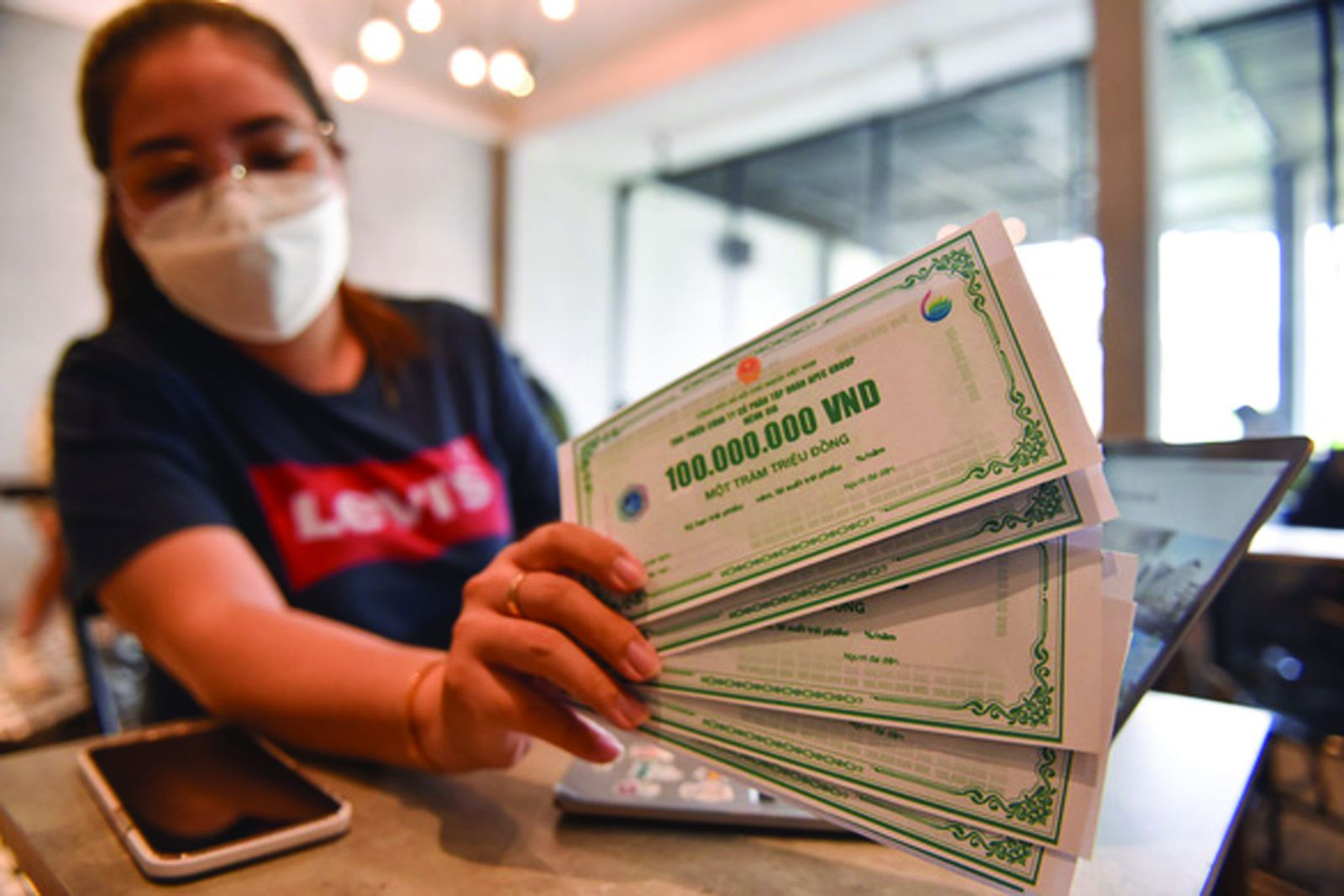

Đến năm 2024, sẽ có khoảng 750.000 tỷ đồng TPDN đến hạn, nghĩa là các doanh nghiệp đang rất cần huy động vốn để trả nợ cho các trái phiếu này (ảnh minh hoạ)

Nói một cách chính xác, phương thức huy động bằng trái phiếu cho các doanh nghiệp, đặc biệt với lĩnh vực bất động sản để đầu tư vào các dự án dài hơi từ 5-10 năm là rất khó khăn. Thêm nữa, các ngân hàng, tổ chức tín dụng cung cấp vốn trung dài hạn cũng gặp khó, không thể gánh cho câu chuyện cân bằng giữa thị trường tiền tệ và thị trường vốn. Sau vụ Tân Hoàng Minh đã nêu bật điểm yếu này, vì vậy, chúng ta cần phải nhìn nhận sâu sắc, đầy đủ, để khởi động lại thị trường TPDN phát triển một cách bài bản, đúng đắn, mang lại hiệu quả nhiều hơn cho doanh nghiệp.

Điểm lại một số nhóm nguyên nhân chủ yếu dẫn đến sự suy giảm trên thị trường thời gian qua đó là: Thứ nhất, sau khi có các kẽ hở trong cơ chế phát hành trái phiếu, các cơ quan quản lý Nhà nước đã siết lại việc phát hành, tổ chức nhiều cuộc thanh tra, kiểm tra và điển hình là quyết định hủy 9 lô trái phiếu của Tân Hoàng Minh, yêu cầu phải trả lại tiền cho các nhà đầu tư cùng một lúc. Điều đó là rất khó và quá mạnh mẽ khi can thiệp vào câu chuyện thị trường, mà cần có cách đi mềm dẻo hơn.

Thứ hai, là lòng tin của thị trường bị suy giảm một cách nghiêm trọng. Đến nay, vẫn có cảnh người dân đến biểu tình trước trụ sở của Tân Hoàng Minh để đòi tiền, gửi đơn kiến nghị đến các cơ quan có thẩm quyền, Ủy ban Chứng khoán Nhà nước (UBCKNN), thậm chí là các cơ quan điều tra.

Thứ ba, khi các quy định của pháp luật lỏng lẻo một chút, thì ngay lập tức các chủ thể, các nhà đầu tư dự án bất động sản lạm dụng để làm sai. Dẫn tới câu chuyện “con sâu làm rầu nồi canh”, méo mó thị trường.

Thứ tư, tất cả những cơ sở hạ tầng hỗ trợ cho thị trường như xếp hạng tín nhiệm, các tổ chức bảo lãnh, tư vấn phát hành, quỹ đầu tư chuyên nghiệp hỗ trợ cho các nhà đầu tư cá nhân không hình thành một cách đồng bộ. Vì vậy cuộc chơi này là cuộc chơi trực tiếp giữa nhà phát hành với nhà đầu tư cá nhân hoặc nhà đầu tư tổ chức, không có tính chuyên nghiệp cao. Hạ tầng tài chính phục vụ đi kèm chưa đủ và tầm nhìn không đồng bộ, toàn diện đưa thị trường theo kiểu “đánh du kích”, được cái này nhưng lại mất cái kia.

Đáng chú ý, đến năm 2024, sẽ có khoảng 750.000 tỷ đồng TPDN đến hạn, nghĩa là các doanh nghiệp đang rất cần huy động vốn để trả nợ cho các trái phiếu này. Tuy nhiên, trong số 750.000 tỷ đồng đó hầu hết là TPDN bất động sản và không cẩn thận sẽ dẫn đến các rủi ro vỡ nợ của một số nhà phát hành. Bởi vì kỳ hạn phát hành trái phiếu hầu như chỉ từ 2-3 năm, nhưng các dự án đầu tư lại kéo dài 5-7 năm, muốn đảo nợ thì doanh nghiệp phải phát hành đợt hai trên cùng dự án đó, mới đáp ứng được chu kỳ và dòng tiền mới về.

Từ nguy cơ trên gây ra rủi ro cho nhà đầu tư, nếu nhà phát hành trái phiếu không trả được nợ. Mặt khác, doanh nghiệp không có khả năng thanh khoản thì sẽ phá sản, nhưng họ sẵn sàng đưa ra tòa để tuyên bố phá sản theo đúng luật, đây là câu chuyện có nhiều doanh nghiệp phía Nam đã từng áp dụng.

Một rủi ro cần phải lưu tâm nhất đó là, doanh nghiệp bất động sản mà vỡ nợ, thì với tính liên thông trên ba thị trường vốn - tiền tệ - bất động sản sẽ làm cho cả thị trường tài chính có vấn đề. Trong khi thị trường bất động sản Việt Nam hiện nay đã đang ở tình trạng bong bóng, lượng đầu cơ quá lớn, thổi giá lên cao. Do đó, nếu không có các giải pháp mềm, sẽ dẫn đến hệ lụy của thị trường và tác động mạnh mẽ đến thị trường tài chính cũng như ảnh hưởng đến kinh tế vĩ mô.

>>Đẩy mạnh công tác quản lý trong phát hành trái phiếu doanh nghiệp

Về định hướng chính sách của Chính phủ, vấn đề đặt ra là trước kia chúng ta mở rộng ở mức khuếch đại, mong muốn cho thị trường TPDN lớn nhanh, nhưng đến nay lại ngay lập tức bóp lại. Với quan điểm là chính sách chuyển từ thái cực này sang thái cực kia ngay lập tức là không nên, mà phải có lộ trình, có những bước đi mềm mỏng hơn.

Ông Phạm Xuân Hoè

Ví dụ trong bản dự thảo lần thứ 5 trên cổng thông tin Bộ Tài chính hiện nay, cơ quan soạn thảo vẫn đưa ra quy định kiểm soát mục đích sử dụng vốn huy động từ trái phiếu. Điều đó là không khả thi và không thể làm được với hai lý do sau:

Một là, thông lệ quốc tế không có quốc gia nào kiểm soát sử dụng vốn huy động từ phát hành TPDN. Chỉ có thị trường kiểm soát mới là thông minh nhất, bằng cách minh bạch thông tin, để các nhà đầu tư đều kiểm soát và nắm bắt được; các quỹ đầu tư cũng có sự đánh giá chuyên nghiệp vừa hỗ trợ doanh nghiệp phát hành, vừa hỗ trợ người mua trái phiếu.

Hai là, ngay câu chuyện tín dụng ở Việt Nam cũng là cho vay trực tiếp đối với doanh nghiệp, nên mới đòi hỏi kiểm soát mục đích sử dụng vốn nhưng chỉ kiểm soát được ở vòng một. Rất khó để tính toán được chính xác dòng tiền về và không thể phân biệt “đồng nào mua mắm đồng nào mua tương”. Nếu đặt ra câu chuyện này thì phát hành TPDN sẽ bị cứng lại.

Về nhóm các nhà đầu tư, chúng ta phải có một tầm nhìn chiến lược, tổng thể, không làm theo hình thức chữa cháy, cách làm này sẽ tạo ra kẻ hở mới, không làm cho thị trường phát triển lành mạnh, bình thường.

Trên thế giới, các quỹ đầu tư, các công ty quản lý quỹ hay quỹ tín thác hình thành rất nhiều, đều là những nhà đầu tư tổ chức chuyên nghiệp, nhưng tại Việt Nam đã có một loạt các sự lách luật cho nhà đầu tư cá nhân. Trong Nghị định 153 sửa đổi có nêu rằng, chứng nhận nhà đầu tư chuyên nghiệp phải có trước, với quy định như vậy không giúp giải quyết vấn đề vì các tổ chức hoàn toàn có thể ký lùi ngày để xác nhận nhà đầu tư chuyên nghiệp. Quy định phải cụ thể hoá, ví dụ quá trình giao dịch trên thị trường chứng khoán liên tục trong bao lâu, lượng giao dịch chứng khoán trên thị trường chính thức hay OTC là bao nhiêu,...Vì vậy cách tiếp cận đối với câu chuyện sửa Nghị định 153 phải có sự điều chỉnh phù hợp hơn.

>>Làm sao để thị trường trái phiếu doanh nghiệp đạt chuẩn?

Giải pháp cho thị trường

Để thị trường phát triển trở lại, nhóm giải pháp đầu tiên đó là tính minh bạch cả về thể chế, thông tin, về báo cáo tài chính và tất cả các dự án của nhà phát hành trái phiếu. Một nhà đầu tư hiểu biết sẽ cần được biết tất cả các thông tin, từ đó mới đưa quyết định đầu tư.

Để thúc đẩy thị trường TPDN, cần tập trung vào ba điểm mấu chốt đó là: Minh bạch thị trường và thông tin; Xếp hạng tín nhiệm rõ ràng; Phát triển nhiều quỹ đầu tư, quỹ tín thác (ảnh minh hoạ)

Đồng thời, các quy định Nhà nước phải có sự bình đẳng giữa hai bên, không nên thiên quá về việc bảo vệ nhà đầu tư, mà cũng cần bảo vệ các doanh nghiệp phát hành trái phiếu. Từ đó mới giúp các doanh nghiệp có hứng khởi phát hành và nhà đầu tư cũng có hứng khởi tham gia thị trường.

Nhóm giải pháp thứ hai, là làm rõ trách nhiệm, nâng cao vai trò của các chủ thể tham gia thị trường TPDN, gồm nhà phát hành; nhà đầu tư (nhà đầu tư tổ chức nhà đầu tư cá nhân); các chủ thể tham gia cung cấp dịch vụ hạ tầng tài chính (doanh nghiệp xếp hạng tín nhiệm, tư vấn phát hành, các công ty quản lý quỹ, quỹ tín thác, các ngân hàng thương mại làm bảo lãnh phát hành, đại lý phát hành); hoặc có thêm những chủ thể hỗ trợ khác là các công ty luật. Đặc biệt, hình thành càng nhiều quỹ tín thác, quỹ đầu tư chuyên nghiệp thì thị trường trái phiếu càng phát triển tốt.

Nhóm giải pháp thứ ba, là bên đại lý phát hành, tư vấn phát hành cũng như quản lý tài sản bảo đảm theo Nghị định 153 sửa đổi lần thứ 5, chủ yếu chỉ có một điều sửa đổi quy định về câu chuyện hợp đồng giữa các nhà phát hành là không đủ. Trong văn bản quy phạm pháp luật phải quy định rất rõ trách nhiệm của các quỹ đầu tư chuyên nghiệp, quỹ tín thác, tham gia tư vấn hỗ trợ đầu tư cho các nhà đầu tư cá nhân như thế nào và phải theo thông lệ quốc tế.

Chẳng hạn, các bên quản lý phát hành không công bố thông tin dữ liệu đầy đủ, tư vấn cho khách hàng mua trái phiếu sai lệch, thì cũng phải chịu trách nhiệm. Hay các ngân hàng thương mại đứng ra bảo lãnh quản lý tài sản bảo đảm, vậy các ngân hàng đánh giá tài sản bảo đảm đó có đúng không? Đơn cử như trong vụ Tân Hoàng Minh, một ngân hàng nào đó đứng ra quản lý tài sản bảo đảm để làm một dự án cực lớn vài nghìn tỷ đồng, nhưng tính thanh khoản của tài sản đó ra sao cũng là một câu chuyện.

Vì thế, trong các nhóm giải pháp phải có tầm chiến lược và tư duy tổng thể. Chúng ta không nên chỉ sửa về mặt kỹ thuật đối với Nghị định 153, đó là cách tiếp cận chưa đầy đủ. Cần có một đề án cơ cấu lành mạnh hóa thị trường TPDN, đưa ra các nhóm giải pháp đồng bộ.

Về tính cấp thiết trước mắt, trong lúc chưa sửa được Nghị định 153 hoàn thiện, cơ quan quản lý Nhà nước hãy đưa ra thông điệp, khuyến khích các doanh nghiệp có đầy đủ điều kiện, đáp ứng thông tin, minh bạch thị trường, hãy cứ tiếp tục phát hành trái phiếu với sự tư vấn, giám sát thận trọng hơn. Tránh tình trạng lập lờ, không hiểu tới đây thị trường sẽ đi về đâu... Đồng thơi đưa ra thông điệp về định hướng, chấn chỉnh thị trường trái phiếu như thế nào, trong đó, vẫn tạo điều kiện tốt nhất về cơ chế chính sách cho thị trường phát triển.

Một thông điệp nữa mà Thủ tướng đã nói đó là: “Hết sức tránh câu chuyện hình sự hóa các quan hệ kinh tế, dân sự”. Việc vi phạm pháp luật có dấu hiệu lừa đảo rõ ràng thì cơ quan điều tra vào cuộc là đúng, nhưng nếu chưa rõ ràng thì phải xử lý bằng biện pháp kinh tế trước.

Sự phát triển của thị trường TPDN trong thời gian tới đây sẽ gặp những lực cản nhất định, không đi một cách nhanh, bùng nổ như giai đoạn trước mà phải từng bước một. Bởi vì tính đồng bộ của các cơ chế chính sách chưa có, chúng ta lại đang có quan điểm siết chặt, nên để thúc đẩy thị trường, cần tập trung vào ba điểm mấu chốt đó là: Minh bạch thị trường và thông tin; Xếp hạng tín nhiệm rõ ràng; Phát triển nhiều quỹ đầu tư, quỹ tín thác.

Bên cạnh đó là giáo dục phổ biến cho các nhà đầu tư chuyên nghiệp. Muốn nhà đầu tư trở nên chuyên nghiệp tham gia thị trường thì phải có sự đào tạo, truyền thông dưới nhiều hình thức, cung cấp các thông tin cần thiết, tạo điều kiện cho các nhà đầu tư cá nhân trưởng thành, khi đó mới hy vọng thị trường phát triển.

Có thể bạn quan tâm