Theo TS. Nguyễn Trí Hiếu, Nghị định 153 sửa đổi về phát hành trái phiếu doanh nghiệp riêng lẻ phải sớm ra đời, tạo sự ổn định cho thị trường trong khuôn khổ phép tắc.

>>TÀI CHÍNH ĐA CHIỀU: Khi trái phiếu doanh nghiệp bất động sản suy giảm mạnh

Thông tin từ Bộ Tài chính cho hay, lũy kế 7 tháng đầu năm, tính đến ngày 20/7/2022, khối lượng phát hành trái phiếu doanh nghiệp (TPDN) riêng lẻ đạt 262,25 nghìn tỷ đồng, giảm 10,9% so với cùng kỳ năm 2021, trong đó 52,3% khối lượng phát hành có tài sản đảm bảo. Lãi suất phát hành bình quân là 8,12%/năm, tăng 0,22% so với bình quân năm 2021; kỳ hạn phát hành bình quân là 3,64 năm, tăng 0,13 năm so với cùng kỳ.

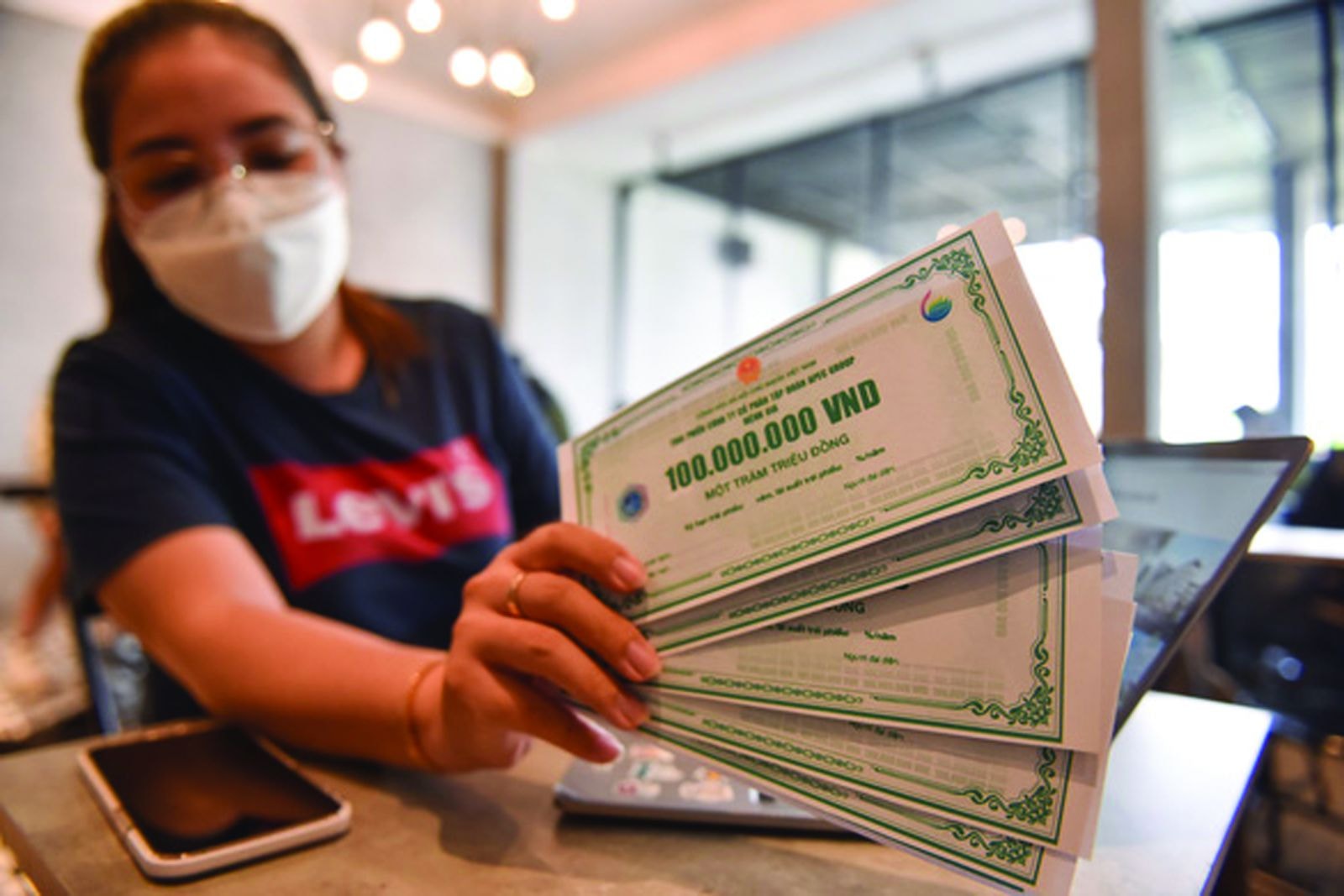

Bộ Tài chính đang khẩn trương lấy ý kiến lần 2 các cơ quan liên quan đối với dự thảo Nghị định sửa đổi Nghị định số 153 để sẽ trình Chính phủ xem xét ban hành trong thời gian sớm nhất (ảnh minh hoạ: TTO)

Về cơ cấu phát hành, các doanh nghiệp bất động sản và xây dựng phát hành đạt lần lượt là 33,58% và 9,41% tổng khối lượng phát hành; doanh nghiệp thương mại, dịch vụ đạt 4,1%; doanh nghiệp sản xuất đạt 8,7%; các ngân hàng thương mại (NHTM) phát hành đạt 33,6%.

Hiện Bộ Tài chính đang khẩn trương lấy ý kiến lần 2 các cơ quan liên quan đối với dự thảo Nghị định sửa đổi Nghị định số 153 để sẽ trình Chính phủ xem xét ban hành trong thời gian sớm nhất.

Trao đổi với Diễn đàn Doanh nghiệp, TS. Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng nhấn mạnh, Nghị định 153 sửa đổi cần phải điều chỉnh và nhanh chóng ban hành. Trong đó, có một vài điểm nên được bổ sung, hoàn thiện hơn bao gồm:

Thứ nhất, tất cả những nhà phát hành trái phiếu, trong bản cáo bạch phải đưa ra mục đích sử dụng vốn, có cơ chế để người mua trái phiếu có thể kiểm soát được hoạt động này.

Thứ hai, các hợp đồng trái phiếu cần cụ thể hoá phương án trả nợ như thế nào. Thực tế lâu nay, đây vẫn là vấn đề thiếu sót cho cả hệ thống tài chính Việt Nam khi không xác định rõ được nguồn trả nợ của nhà phát hành đến từ đâu.

TS. Nguyễn Trí Hiếu

Ví dụ, nguồn trả nợ thứ nhất cho nhà đầu tư phải đến từ lợi nhuận của dự án mà doanh nghiệp cần huy động tiền để phát triển. Nguồn trả nợ thứ hai có thể là những tài sản bảo đảm, đề phòng trường hợp nguồn trả nợ thứ nhất, doanh nghiệp làm ăn không có lợi nhuận đáng kể đủ để chi trả quyền lợi cho nhà đầu tư, lúc đó, tài sản thế chấp sẽ dùng để thanh lý khi trái phiếu đến hạn. Và cũng cần phải có nguồn trả nợ thứ ba như bảo lãnh thanh toán của một bên thứ ba nào đó.

Thứ ba, phát triển các công cụ tài chính bổ sung giúp nhà đầu tư yên tâm tham gia thị trường là xếp hạng tín nhiệm. Vấn đề này đã được nhắc đến rất nhiều, rằng cần thiết có một tổ chức đánh giá năng lực của nhà phát hành trong suốt quá trình đầu tư.

Tại một số nước họ không bắt buộc trái phiếu phải có xếp hạng tín nhiệm, trong đó Mỹ là một ví dụ điển hình. Tuy nhiên, nếu không có xếp hạng tín nhiệm thì thị trường Mỹ cũng không chấp nhận, do nhà đầu tư tại đây đều mặc định phải có xếp hạng tín nhiệm thì họ mới đầu tư. Vì vậy trong thời điểm này, Chính phủ Việt Nam phải ra quy định bắt buộc có xếp hạng tín nhiệm, ít nhất là khi thị trường còn non trẻ để có thêm bệ đỡ, sau khoảng 5-10 năm nữa thì có thể bỏ các quy định đó.

Thứ tư, Nghị định 153 sửa đổi nên đưa ra quy định là nhà phát hành phải có cam kết tài chính trong suốt vòng đời của trái phiếu theo hợp đồng ký kết với nhà đầu tư. Ví dụ, trong suốt vòng đời trái phiếu thì vốn chủ sở hữu, lợi nhuận tối thiểu phải đạt được bao nhiêu hay tính thanh khoản phải theo những chỉ tiêu nào? Trong quá trình này, nhà đầu tư sẽ luôn luôn theo dõi báo cáo tài chính của nhà phát hành, xem các nhà phát hành có tuân thủ cam kết hay không; nếu không họ có quyền yêu cầu được mua lại trái phiếu trước hạn.

>>Trợ lực nào cho nhà đầu tư cá nhân trên thị trường trái phiếu doanh nghiệp?

Có thể thấy, sau sự cố Tân Hoàng Minh, thị trường trái phiếu doanh nghiệp đóng băng trong tháng 4/2022 và chỉ bắt đầu phát hành trở lại gần đây. Đáng chú ý, tính từ nay đến năm 2024, sẽ có hơn 300.000 tỷ đồng trái phiếu doanh nghiệp bất động sản đến kỳ đáo hạn, tạo áp lực lớn lên các doanh nghiệp.

Sau sự cố Tân Hoàng Minh, thị trường trái phiếu doanh nghiệp đóng băng trong tháng 4/2022 và chỉ bắt đầu phát hành trở lại gần đây

Trong bối cảnh tín dụng bất động sản tiếp tục bị siết chặt, để giải bài toán vốn cho doanh nghiệp ngành này, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho rằng, điều đầu tiên là phải xây dựng cơ sở dữ liệu quốc gia mở về pháp lý dự án bất động sản dân cư, xóa bỏ nỗi lo của người mua trái phiếu về tình trạng thiếu thông tin như sở hữu đất đai, pháp lý dự án, công tác triển khai và thương mại bất động sản.

Cùng với đó, bản thân doanh nghiệp phát hành cũng phải công khai minh bạch hơn nữa về sản phẩm trái phiếu của mình. Muốn vậy, cơ quan quản lý cần nâng cao yêu cầu về hồ sơ phát hành, đặc biệt là chuẩn mẫu OC (bản chào bán trái phiếu doanh nghiệp), cũng như yêu cầu doanh nghiệp phải công bố thông tin suốt vòng đời trái phiếu.

Theo TS. Nguyễn Trí Hiếu, để lành mạnh hoá thị trường có hai vấn đề lớn cần chuẩn hoá kịp thời đó là: Khung khổ pháp luật và Chủ thể tham gia thị trường. Hiện tại có nhiều doanh nghiệp muốn xếp hạng tín nhiệm, nhưng còn chần chờ xem quy định cụ thể có yêu cầu hay không trong khi đây là điều cần thiết. Do đó, Nghị định của Chính phủ phải sớm ra đời, tạo ra sự ổn định trong khuôn khổ phép tắc.

“Cùng với đó là nâng cao vai trò, trách nhiệm của các cơ quan chức năng trong việc quản lý, điều hành. Theo tôi, phải công khai hóa các doanh nghiệp vi phạm bên cạnh những vụ việc lớn như vừa qua, còn có những sai phạm nhỏ nhưng nhiều người không biết đến. Vì vậy cần cởi mở thông tin với báo chí một cách chính thống, nhanh chóng hơn.

Vấn đề lớn cần chú ý nữa đó là giáo dục tài chính và cũng là để thượng tôn pháp luật. Tính tuân thủ luật pháp giúp tạo ra sự ổn định trật tự về xã hội, chính trị cũng như kinh tế. Việt Nam còn gặp thiếu sót khi nhiều người mang tâm lý “lách luật được là lách”. Điều này cần sự phối hợp của Ngân hàng Nhà nước, Bộ Tài chính, Bộ Giáo dục & Đào tạo, Bộ Thông tin & Truyền thông để đưa ra chương trình một cách tổng thể, có các khoá huấn luyện liên quan đến đầu tư, tài chính, chi tiêu,... giúp nhà đầu tư có sự hiểu biết, nhận diện với các cảnh báo trên thị trường, đưa ra phương án phù hợp với khẩu vị rủi ro của riêng mình”, TS. Nguyễn Trí Hiếu khuyến nghị.

Có thể bạn quan tâm

12:00, 07/08/2022

16:47, 04/08/2022

12:00, 30/07/2022

04:50, 27/07/2022

13:00, 26/07/2022