Do tâm lý lo ngại ở mức cao sau khi chỉ số VN-Index giảm xuống mức thấp nhất trong 52 tuần vào tháng trước, chúng tôi đặt tầm nhìn thận trọng hơn ở trung hạn.

Chỉ số VN-Index giảm xuống mức thấp nhất trong 52 tuần vào tháng trước và (do nhận thức sai lầm theo quan điểm của chúng tôi)

>>>Áp lực pha loãng cổ phiếu ngành chứng khoán từ các đợt tăng vốn khủng

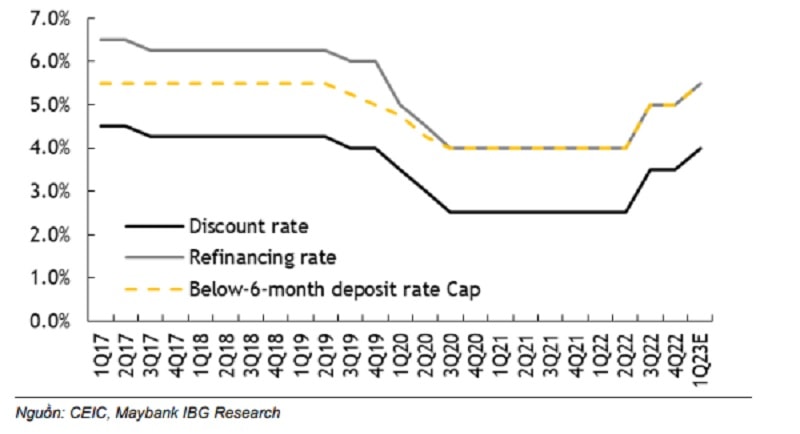

Ngân hàng Nhà nước (NHNN) đã có quyết sách rất nhanh ngay sau đợt tăng điểm lần thứ ba liên tiếp mức 0,75% của Cục Dự trữ liên bang Mỹ (Fed). Theo đó, NHNN từ ngày 22/09 đã tăng lãi suất điều hành thêm 100 điểm cơ bản (tương đương lãi suất tái cấp vốn từ 4,0% lên 5,0%, lãi suất tái chiết khấu từ 2,5% lên 3,5% và trần lãi suất tiền gửi ngân hàng kỳ hạn dưới 6 tháng từ 4,0% lên 5,0%), để đối phó với áp lực tỷ giá hối đoái leo thang.

Động thái này diễn ra một ngày sau khi Fed tăng lãi suất thêm 75 điểm cơ bản và biểu đồ Dot plot của Fed cho thấy lập trường diều hâu hơn. Các đợt tăng lãi suất mạnh mẽ gần đây của Fed cũng như các dòng tiền trú ẩn an toàn đã khiến USD tăng giá đáng kể so với hầu hết các loại tiền tệ toàn cầu. VND đã giảm khoảng 4% từ đầu năm so với USD. Bên cạnh những biện pháp can thiệp trực tiếp bao gồm bán USD (25 tỷ USD trong quỹ dự trữ ngoại hối 110 tỷ USD đã được bán ra từ đâu năm đến nay) và nâng tỷ giá trung tâm USD/VND (lên mức cao kỷ lục mới 23.346 VND/USD vào ngày 28/9), việc tăng lãi suất điều hành có thể được coi là công cụ cuối cùng. NHNN đã tăng lãi suất điều hành, lãi suất huy động thêm 1 điểm % có hiệu lực từ 23/9.

Tuy nhiên, chúng tôi tiếp tục tin tưởng vào sức mạnh của VND trong dài hạn với tình hình ngoại hối lành mạnh của Việt Nam.

NHNN đã tăng lãi suất thêm 100 điểm cơ bản để đối phó với áp lực tỷ giá.

Chúng tôi kỳ vọng NHNN sẽ phải áp dụng đồng thời 3 biện pháp bán ngoại hối, tăng lãi suất và hạ giá đồng Việt Nam (VND) vừa phải để đạt được các mục tiêu ổn định vĩ mô. Song tâm lý thị trường trung hạn có thể sẽ vẫn yếu do thị trường đặt sai trọng tâm (theo quan điểm của chúng tôi) khi lo ngại về nỗ lực của NHNN để giữ cho VND tương đối ổn định khi phải đối mặt với biến động của tỷ giá hối đoái toàn cầu.

>>>Cơ hội “bắt đáy” cổ phiếu

Theo quan điểm của chúng tôi, động thái gần đây của NHNN là sử dụng một trong ba công cụ có thể để giảm bớt áp lực ngoại hối leo thang hơn là thể hiện lập trường diều hâu đối với kiểm soát lạm phát và tăng trưởng tín dụng. Từ đầu năm đến nay, VND chỉ giảm 4% so với USD, cao hơn so với việc mất giá 10-20% so với USD của các đồng tiền khác trong khu vực. Chúng tôi tin rằng thị trường trong nước nên đánh giá cao khả năng của NHNN và sức bật của quốc gia đối với kết quả này. Mặc dù tăng lên 3,9% n/n vào tháng 9/2022 trong mùa tựu trường, lạm phát vẫn trong tầm kiểm soát (dưới ngưỡng 4,0% của NHNN). Chúng tôi tin rằng lạm phát lương thực ổn định và lạm phát giao thông vận tải đang giảm tốc cho phép NHNN duy trì khả năng điều tiết. NHNN vẫn duy trì mục tiêu tăng trưởng tín dụng 14% YoY cho năm 2022.

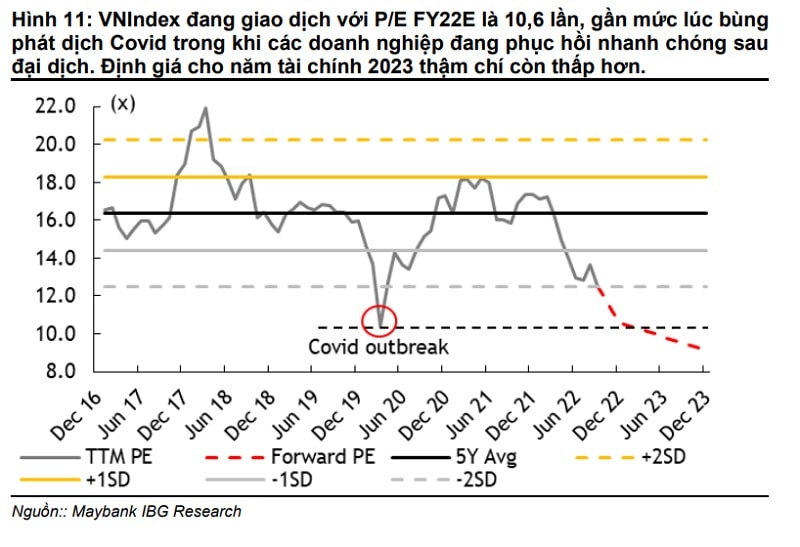

Chỉ số VN-Index giảm 11,6% so với tháng trước, đạt mức giảm theo tháng mạnh nhất kể từ tháng 3/2020 do các nhà đầu tư lo ngại về những bất ổn do việc tăng lãi suất toàn cầu và áp lực tỷ giá leo thang.

Vào cuối tháng 9, chỉ số VN-Index đã phá vỡ dưới ngưỡng hỗ trợ 1.150 điểm để xuống mức thấp nhất trong 52 tuần là 1.132 điểm.

Tình hình hoạt động của ngành: Bất động sản thương mại (+1,1% so với tháng trước) là ngành tăng duy nhất trong tháng 9/2022. Xét về mặt tương đối, ngành chăm sóc sức khỏe (-3,2% tháng so với tháng trước), đồ uống (- 3,3% so với tháng trước), tiện ích (-6,5% so với tháng trước) và CNTT (- 6,7% so với tháng trước) vượt trội so với thị trường chung khi các nhà đầu tư chuyển sang đầu tư phòng thủ. Trong khi đó, vật liệu xây dựng (-20,7% so với tháng trước), môi giới (-16,6% so với tháng trước) và hóa chất (- 16,6% so với tháng trước) là những ngành có hoạt động kém nhất.

Về thanh khoản thị trường: Giá trị giao dịch trung bình giảm 14% so với tháng trước xuống 13,5 tỷ đồng / 580 triệu USD do tâm lý giảm giá trên thị trường. Các nhà đầu tư cá nhân trong nước đóng vai trò chủ yếu trong khi khối ngoại bán ròng 2.333 tỷ đồng / 100 triệu USD chủ yếu do dòng vốn rút ra từ các nhà đầu tư EU và Đài Loan. Nhóm này bán ròng nhiều nhất ở ngành tài chính (- 1.543 tỷ đồng / 66 triệu USD, tập trung vào STB, VND, SSI) và bất động sản (- 1.928 tỷ đồng / 83 triệu USD, chủ yếu ở KDH, NVL, NLG, VHM và DXG). Tính đến tháng 9, khối ngoại bán ròng nhẹ 330 tỷ đồng / 18 triệu USD.

Về cơ bản, chúng tôi tin rằng thị trường đang mang đến những cơ hội đầu tư dài hạn. Nhưng do tâm lý lo ngại ở mức cao sau khi chỉ số VN-Index giảm xuống mức thấp nhất trong 52 tuần vào tháng trước và (do nhận thức sai lầm theo quan điểm của chúng tôi) về các động thái chính sách tiếp theo của NHNN để đối phó với các biến động ngoại hối toàn cầu, chúng tôi thận trọng hơn tầm nhìn trong trung hạn. Nhà đầu tư có thể xem xét cổ phiếu có thể hưởng lợi tiền mặt bằng cổ tức cao, có vị thế top 1 (VEA), doanh nghiệp hưởng lợi từ vị thế tiền mặt ròng cũng như doanh số bán hàng tại Mỹ tăng trong bối cảnh đồng bạc xanh tăng giá (FPT). hay tiêu dùng của ngành bia khi có sự thay đổi trong Q2/2022 nhờ mở cửa trở lại; và những cổ phiếu có sự phục hồi mạnh mẽ sau đại dịch (PNJ, MWG).

Có thể bạn quan tâm

Thị trường biến động, lợi nhuận của nhóm ngành chứng khoán sẽ ra sao?

05:27, 28/09/2022

Ngành Chứng khoán: Dịch vụ môi giới khách hàng tổ chức rơi vào tay ai?

05:35, 30/09/2022

Có thể bạn quan tâm