Chuyên gia Tài chính Ngân hàng TS CẤN VĂN LỰC cho rằng: ngoài nguồn vốn tín dụng truyền thống, trong năm 2020, nhiều nguồn vốn khác sẽ trở thành kênh huy động chủ lực đối với các doanh nghiệp.

Theo ông Cấn Văn Lực, hiện đang có sự mất cân đối giữa các kênh huy động vốn phục vụ sản xuất kinh doanh của doanh nghiệp. Điều này đang hạn chế sức phát triển của doanh nghiệp.

- Thời gian qua, nhiều doanh nghiệp phàn nàn về việc khó tiếp cận nguồn vốn tín dụng. Theo ông năm 2020, các doanh nghiệp có thể huy động vốn từ dòng nào khác ngoài kênh tín dụng từ ngân hàng?

Hiện nay, các doanh nghiệp đang có ít nhất 6 dòng vốn để có thể huy động phục vụ cho hoạt động sản xuất kinh doanh.

Thứ nhất là vốn từ ngân sách. Các doanh nghiệp có thể tiếp cận nguồn vốn này thông qua các quỹ như: quỹ phát triển doanh nghiệp nhỏ và vừa, quỹ bảo lãnh tính dụng doanh nghiệp nhỏ và vừa cùng một số quỹ khác sẽ rót vào doanh nghiệp.

Thứ hai là nguồn vốn từ đối tác.

Thứ ba là nguồn vốn nước ngoài. Có thể nói, năm 2019 là năm mà các quỹ đầu tư nước ngoài đã dành sự quan tâm rất lớn đến doanh nghiệp Việt Nam. Các doanh nghiệp huy động vốn từ 1 đến 3 triệu USD khá phổ biến. Đây cũng là nguồn vốn khả thi và quan trọng với doanh nghiệp khởi nghiệp.

Ngoài ra, khu vực tổ chức tài chính, ngân hàng cũng đã thực hiện huy động từ nguồn vốn này. Trường hợp điển hình phải nói đến ngân hàng BIDV. Đến nay, BIDV đã hoàn tất phát hành hơn 603 triệu cổ phiếu, tương đương 15% vốn điều lệ sau chào bán cho đối tác Hàn Quốc là Ngân hàng KEB Hana Bank. Sau khi trừ chi phí phát hành, tổng thu ròng từ đợt chào bán của BIDV là 20.208 tỷ đồng.

Nguồn vốn thứ tư là tín dụng và bảo lãnh.

Nguồn vốn thứ năm là huy động từ thị trường vốn thông qua cổ phiếu, trái phiếu. Đây cũng là nguồn vốn cực kỳ quan trọng và dư địa còn rất lớn. Tuy nhiên, hiện nay doanh nghiệp Việt chưa quan tâm đến kênh này. Cuối cùng là vốn tự có và vốn đóng góp. Trong năm 2020, các doanh nghiệp cần mở rộng các kênh huy động vốn, thoát khỏi các kênh truyền thống.

- Thời gian gần đây, Chính phủ đã có nhiều chính sách ưu tiên, ưu đãi cho các các doanh nghiệp khởi nghiệp, doanh nghiệp nhỏ và vừa (SME). Ông đánh giá thế nào về nguồn vốn này?

Dưới sự chỉ đạo của Chính phủ, mới đây BIDV và Quỹ Phát triển Doanh nghiệp nhỏ và vừa (PTDNNVV) đã thực hiện Lễ ký kết hợp đồng khung về cho vay gián tiếp, qua đó tạo điều kiện thuận lợi cho doanh nghiệp tại Việt Nam tiếp cận nguồn vốn với chi phí ưu đãi hàng đầu thị trường. Cụ thể, với nguồn vốn hỗ trợ từ Quỹ này, các doanh nghiệp SME tại Việt nam có cơ hội rất lớn để tiếp cận nguồn vốn chi phí thấp. Với các khoản vay trung dài hạn, lãi suất cho vay chỉ 6%/năm cố định trong suốt thời gian vay lên đến 07 năm.

Nguồn vốn ưu đãi này tập trung hướng đến các doanh nghiệp trong các lĩnh vực như: khởi nghiệp sáng tạo, liên kết ngành, chuỗi giá trị. Tuy nhiên, nguồn lực cho nguồn vốn này còn rất hạn chế.

- Theo nhận định của ông thị trường cổ phiếu và trái phiếu rất quan trọng. Tuy nhiên, hiện nay doanh nghiệp Việt chưa quan tâm đến kênh này? Nguyên nhân cơ bản của vấn đề trên là gì, thưa ông?

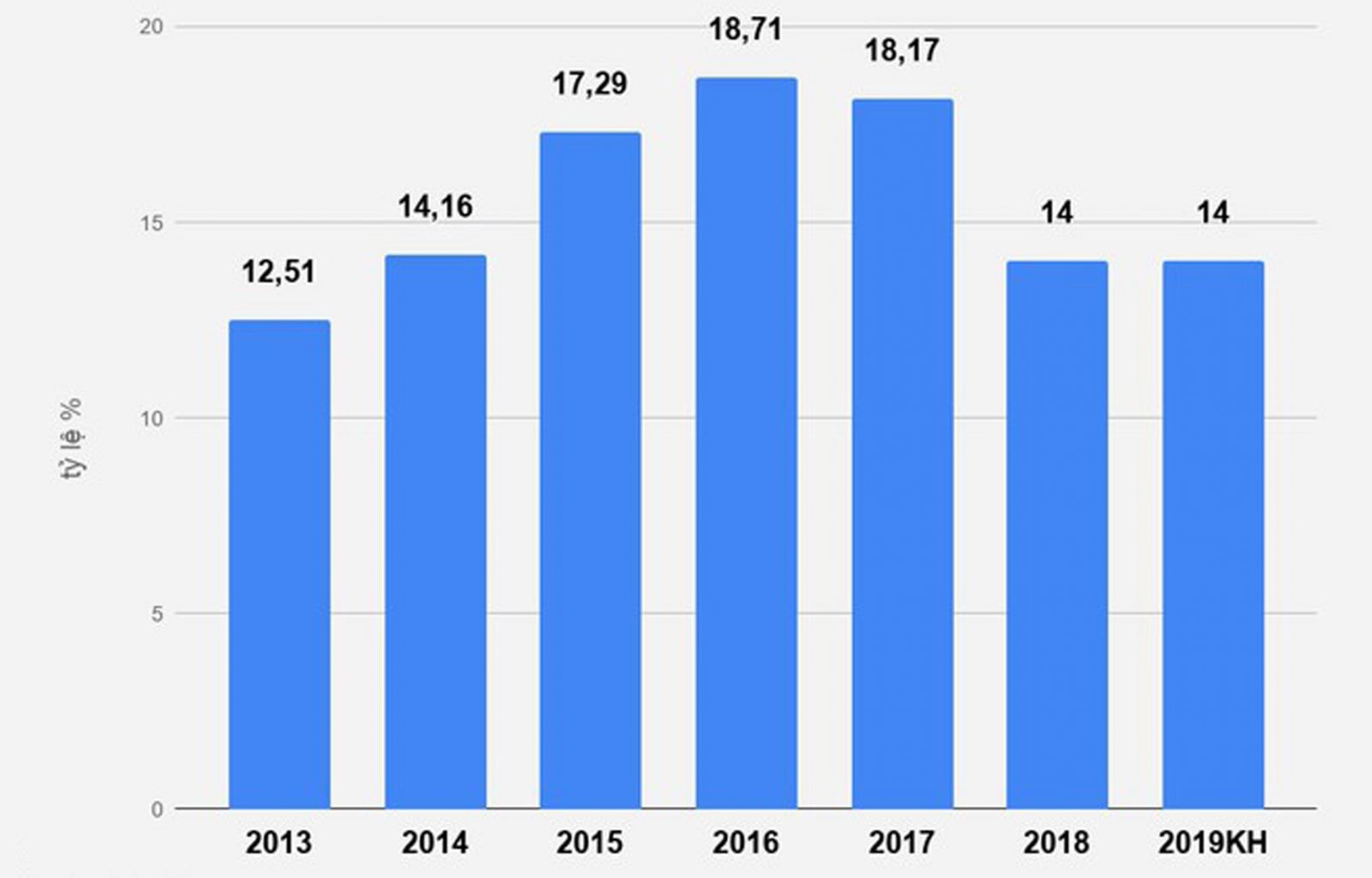

Tăng trưởng tín dụng những năm gần đây, năm 2019 mục tiêu tăng trưởng 14%. Nguồn: NHNN

Hiện nay đang có sự mất cân đối giữa kênh cung ứng vốn ngân hàng và thị trường vốn. Trong khi nhu cầu vốn trung, dài hạn của doanh nghiệp để mở rộng và phát triển sản xuất, kinh doanh rất lớn, nhưng thị trường vốn chưa phát triển đủ cả về quy mô và chất lượng để có thể đáp ứng được nhu cầu này. Do đó, vốn trung, dài hạn cho nền kinh tế chủ yếu vẫn phải dựa vào hệ thống ngân hàng.

Trong khi đó, tín dụng trung dài hạn chiếm tỷ trọng khá lớn, khoảng 50,6% tổng dư nợ. Thực trạng này đã và đang tạo sức ép và rủi ro rất lớn cho hệ thống tổ chức tín dụng nói riêng. Để đáp ứng nhu cầu vốn trung, dài hạn của các doanh nghiệp nói riêng và nền kinh tế nói chung thì phát triển thị trường chứng khoán là điều kiện tất yếu, qua đó giảm dần lệ thuộc vào tín dụng ngân hàng.

Có thể bạn quan tâm

04:00, 14/12/2019

00:53, 11/12/2019

07:30, 09/12/2019

11:00, 07/12/2019

Nguyên nhân chính dẫn đến sự mất cân bằng do phía doanh nghiệp chưa quen thói quen sử dụng vốn dài hạn và xây dựng các kế hoạch phát triển dài hạn. Bên cạnh đó, doanh nghiệp còn ngại công bố thông tin, báo cáo thông tin tài chính chưa được rõ ràng. Cùng với đó, các doanh nghiệp cũng chưa đáp ứng được điều kiện phát hành trái phiếu.

- Thực tế, năm 2019 so với các năm trước đã có khá nhiều ngân hàng và doanh nghiệp chú trọng huy động vốn qua thị trường trái phiếu. Theo ông năm 2020 liệu đây có phải là kênh chính huy động vốn cho doanh nghiệp phục vụ sản xuất kinh doanh?

Đúng vậy, năm nay chỉ tính riêng 10 tháng, tổng lượng trái phiếu doanh nghiệp phát hành là 178.732 tỷ đồng (bao gồm các lô phát hành ra công chúng nhưng không bao gồm các đợt phát hành riêng lẻ trong 3 tháng đầu năm do chưa được công bố). Trong đó, các ngân hàng thương mại vẫn là tổ chức phát hành lớn nhất với tổng lượng phát hành hơn 79.411 tỷ đồng (chiếm 44,4%), theo sau là các doanh nghiệp bất động sản (61.269 tỷ đồng, chiếm 34,3%), còn lại là các công ty phát triển hạ tầng, công ty chứng khoán và các doanh nghiệp khác...

Những dữ liệu trên cho thấy, qui mô huy động vốn qua kênh này vẫn quá nhỏ chỉ bằng một ngân hàng cỡ trung còn đối với qui mô của nền kinh tế chẳng thấm tháp vào đâu.

- Vậy để nắn dòng vốn chảy đều vào các lĩnh vực và nhất là đa dạng kênh huy động vốn của các doanh nghiệp, theo ông các cơ quan chức năng phải làm gì trong năm tới?

Tôi cho rằng để thay đổi cơ cấu dòng vốn, từ phía Chính phủ, bộ ngành, NHNN cần triển khai hiệu quả, đồng bộ Luật Hỗ trợ doanh nghiệp SME cũng như các chính sách hỗ trợ đã ban hành. Đồng thời đẩy mạnh hoạt động của Quỹ bảo lãnh doanh nghiệp trong việc phối hợp tốt hơn giữa Quỹ, tổ chức tín dụng, hiệp hội, chính quyền địa phương và Quỹ phát triển DNNVV theo mô hình mới.

Bên cạnh đó, NHNN cần cân nhắc về cơ chế trần lãi suất cho vay đối với doanh nghiệp. Phát triển cân bằng thị trường tài chính (nhất là thị trường cổ phiếu, trái phiếu, tài chính vi mô, quỹ đầu tư...) nhằm giảm phụ thuộc vốn ngân hàng và tăng nguồn vốn dài hạn. Phát triển tài chính số, ngân hàng số... qua đó tăng khả năng tiếp cận vốn của doanh nghiệp cũng là cách làm giúp đa dạng được kênh hút vốn đầu tư trong năm 2020...

- Xin cảm ơn ông!

ThS. Ngô Xuân Thanh - Viện Chiến lược và Chính sách Tài chính:

Dư nợ thị trường TPDN hiện vẫn rất thấp. Cụ thể, thời điểm cuối năm 2018, dư nợ TPDN tăng 53% so với cuối năm 2017 nhưng chỉ bằng 8,5% GDP, trong khi bình quân của các nước trong khu vực là 22%. Đến cuối tháng 6/2019, quy mô vốn hóa thị trường TPDN bằng 10,22% GDP, tăng 21% so với cùng kỳ 2018. Tuy nhiên, đối tượng phát hành TPDN chủ yếu là các tập đoàn tư nhân lớn và chủ yếu phát hành riêng lẻ cho đối tác, không phải phát hành ra công chúng, trong khi các doanh nghiệp nhỏ và siêu nhỏ gần như chưa thể thực hiện huy động vốn qua phát hành trái phiế́u.

Ông Stephanie Betant, Giám đốc Khối tài chính doanh nghiệp HSBC Việt Nam:

Việt Nam nên sớm cải thiện về hành lang pháp lý liên quan đến phát hành TPDN để tạo điều kiện cho nhà đầu tư nước ngoài tham gia. Doanh nghiệp phát hành phải được xếp hạng tín dụng, hiểu biết pháp lý và trình tự thủ tục để chuẩn bị hồ sơ, đợi phê duyệt, tổ chức quảng bá... Hiện đã có một số doanh nghiệp Việt Nam kết nối được với thị trường vốn quốc tế để huy động nguồn lực tài chính. Đánh giá về tín nhiệm của Việt Nam đã được nâng từ mức B1 (tích cực) lên mức B3 (ổn định), nên khả năng tiếp cận vốn của doanh nghiệp tư nhân trong nước đối với thị trường vốn quốc tế cũng tốt hơn.