Liên tiếp các chính sách hỗ trợ tháo gỡ khó khăn, vướng mắc trên thị trường bất động sản (BĐS) và trái phiếu doanh nghiệp (TPDN) được kỳ vọng sẽ giúp tín dụng BĐS “dễ thở” hơn.

>>>Động lực thúc đẩy tăng trưởng tín dụng 3 tháng cuối năm

Ngoài Nghị quyết 08/2023 hỗ trợ thị trường TPDN và Nghị quyết 33/2023 triển khai các nhiệm tháo gỡ các khó khăn vướng mắc của thị trường BĐS và TPDN, nhiều chính sách thúc đẩy tín dụng BĐS cũng đã được đưa ra.

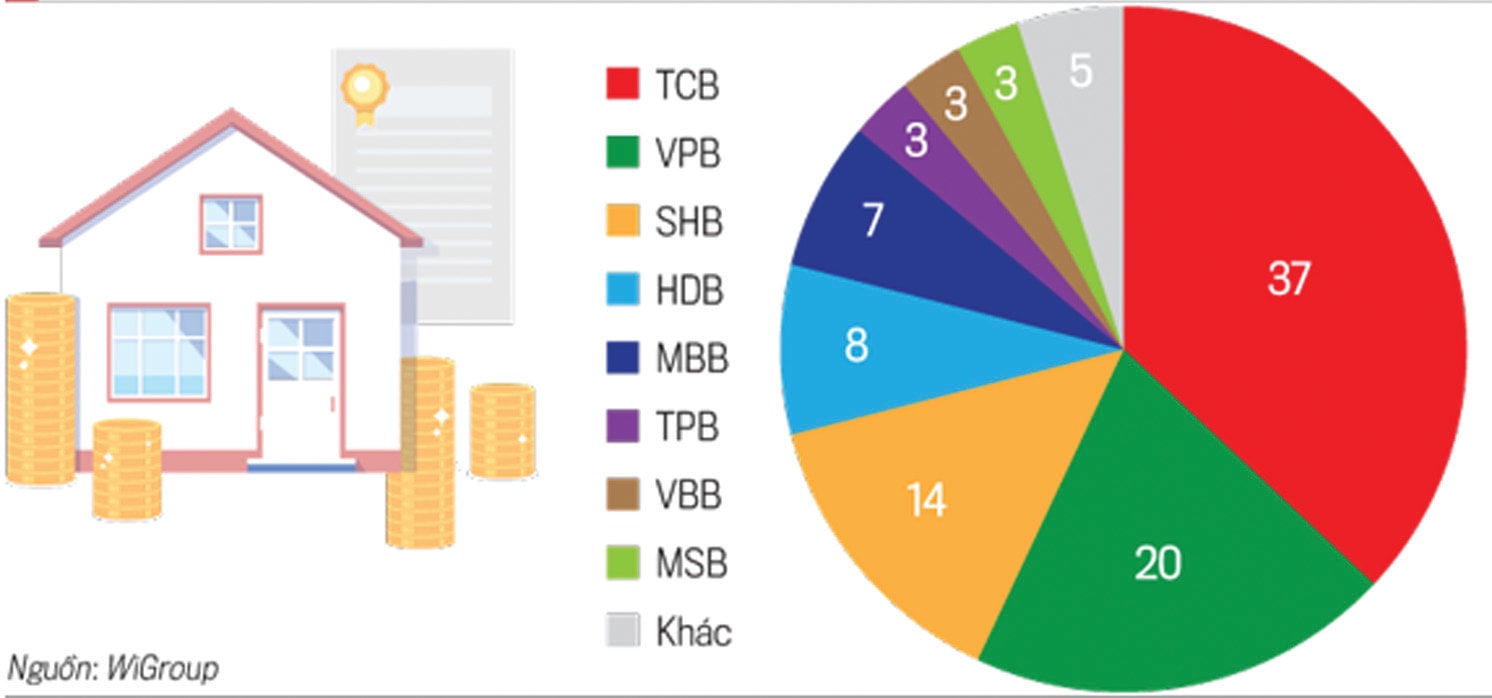

Tỉ trọng cho vay bất động sản tại một số ngân hàng trên tổng dư nợ bất động sản của các ngân hàng niêm yết ngày 30/6/2023. Đơn vị tính: %, nguồn WiGroup

Trong số các chính sách hỗ trợ tín dụng BĐS, đáng kể nhất là một số quy định như:

Thứ nhất, Thông tư 02/2023/TT-NHNN quy định về việc TCTD, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn trong hoạt động sản xuất kinh doanh và khách hàng gặp khó khăn trả nợ vay phục vụ nhu cầu đời sống, tiêu dùng.

Thứ hai, Thông tư số 03/2023/TT-NHNN quy định ngưng hiệu lực thi hành khoản 11 Điều 4 Thông tư số 16/2021/TT-NHNN quy định việc TCTD, chi nhánh ngân hàng nước ngoài mua, bán TPDN.

Thứ ba, Thông tư 10/2023/TT-NHNN ngưng một số điều khoản quy định tại Thông tư 06/2023. Trong đó, nếu như Thông tư 10 “dọn dẹp” các rào cản đang cản trở tiếp cận tín dụng, đặc biệt với khối BĐS khi các quy định liên quan đến tiến độ pháp lý (nay tạm ngưng), thì Thông tư 06 với những điều khoản đã ban hành còn lại tiếp tục có hiệu lực từ ngày 1/9/2023 khá thuận lợi cho tín dụng, đặc biệt với chủ đầu tư và người vay mua nhà.

Với các chương trình mà các ngân hàng đưa ra nhận hỗ trợ chuyển khoản vay kỳ hạn cao nhất tới 35 năm, không khó cho các ngân hàng nhắm vào nhóm phát triển dự án, vay mua nhà.

Ngoài ra, Nghị quyết 144/NQ-CP phiên họp Chính phủ thường kỳ tháng 8 năm 2023 tiếp tục chỉ đạo NHNN phải có giải pháp tiếp tục đẩy mạnh giải ngân các gói tín dụng 40 nghìn tỷ đồng hỗ trợ lãi suất, 120 nghìn tỷ đồng cho vay nhà ở xã hội, 15 nghìn tỷ đồng cho lĩnh vực lâm sản, thủy sản…

Đáng chú ý, tại Nghị quyết 144, Chính phủ yêu cầu khẩn trương xem xét, điều chỉnh phù hợp theo thẩm quyền hệ số rủi ro đối với các phân khúc BĐS khác nhau; rà soát các quy định liên quan đến cho vay, đầu tư TPDN cho đồng bộ, phù hợp với chính sách phát triển thị trường TPDN theo Nghị quyết số 33/NQ-CP ngày 11 tháng 3 năm 2023 của Chính phủ.

>>>Chờ đợi tín hiệu tăng trưởng tín dụng trở lại

Cuối cùng, sau 4 lần hạ lãi suất điều hành, mặt bằng huy động đã xuống thấp hơn nhiều. Đây là điều kiện để các ngân hàng tiếp tục hạ nhiệt lãi vay hiện hữu và cho vay mới với các nhu cầu vay trung và dài hạn ở mức “chấp nhận” được.

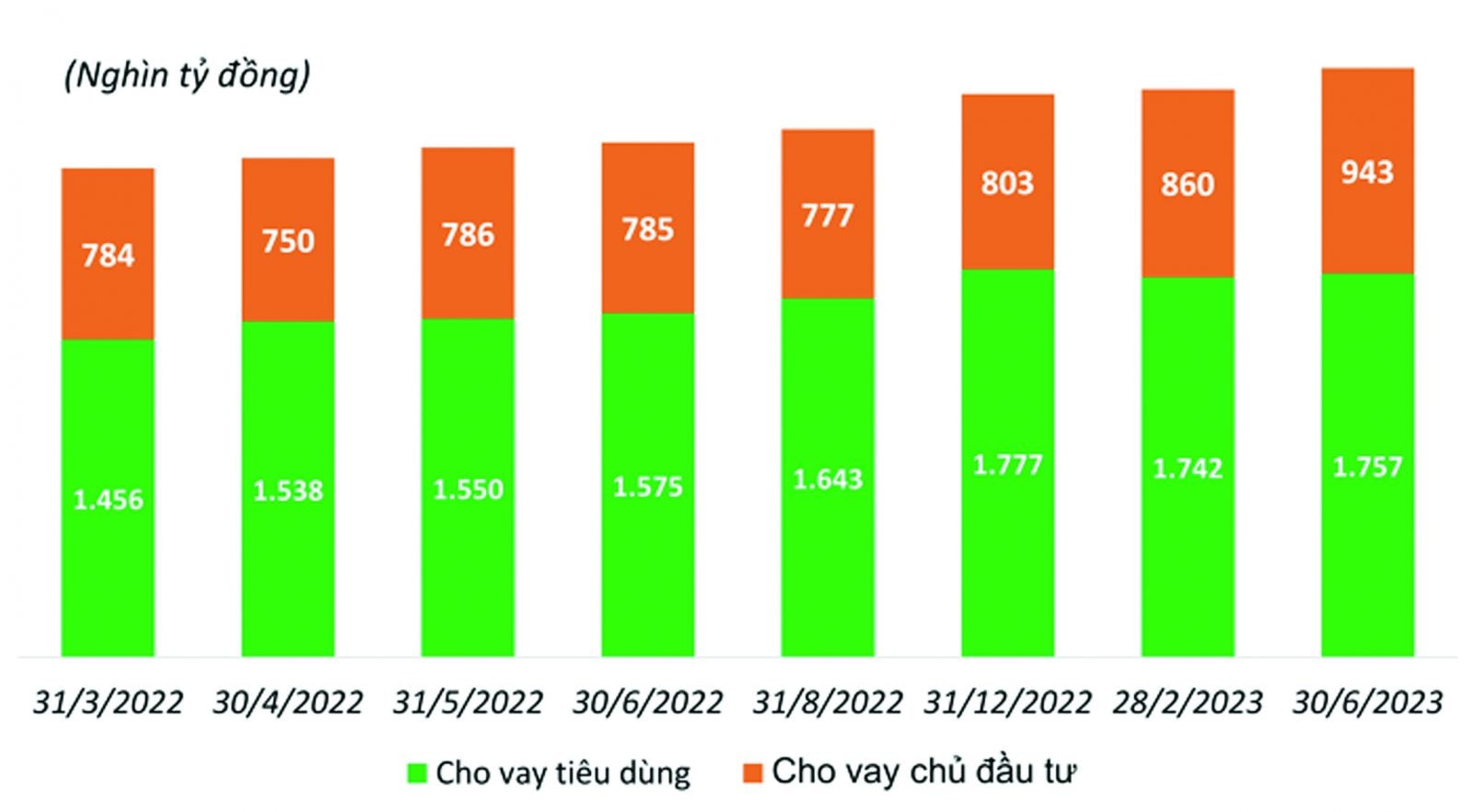

Dư nợ tín dụng bất động sản. Nguồn: NHNN

Ghi nhận từ thị trường cho thấy, thứ nhất ở góc độ ngân hàng, tuy hệ thống ngân hàng “thừa tiền” - theo thừa nhận của Phó Thống đốc NHNN Đào Minh Tú, nhưng việc cho vay ra là không hề dễ dàng. Do ngân hàng phải chịu trách nhiệm về chất lượng tín dụng của mình; đặt trong bối cảnh các khoản nợ cơ cấu lại vì Covid-19 vẫn đang hệ lụy; nợ xấu trong hệ thống phát sinh cao, nên các ngân hàng đều rất thận trọng với cho vay.

Chưa kể, thị trường BĐS hiện còn rủi ro đóng băng, áp lực thanh khoản và vỡ nợ thanh toán ở nhiều chủ đầu tư. Do đó, các ngân hàng đều “kỹ lưỡng” với cho vay chủ đầu tư, dự án mới; lẫn cho vay đặc biệt ở các khoản vay có tài sản thế chấp bảo khoản vay là tài sản hình thành trong tương lai.

Theo thống kê của NHNN, tín dụng BĐS hiện đang chiếm tỷ trọng khoảng 20% so với tín dụng chung của toàn nền kinh tế. Trong đó, 6 tháng đầu 2023, dư nợ kinh doanh BĐS đã tăng 17,41%, vượt tốc độ tăng trưởng của cả năm 2022 (10,73%). Nhưng dư nợ tiêu dùng, tự sử dụng BĐS chiếm đến 65% dư nợ tín dụng BĐS lại giảm 1,12%. Có thể nói 2023 là năm đầu tiên xuất hiện xu hướng tín dụng tiêu dùng BĐS giảm trong 3 năm gần đây. Trước đó, vào cuối năm 2022, tín dụng tiêu dùng BĐS tăng đến 31,01%.

Điều này cho thấy nguồn vốn tín dụng đang tập trung vào phía cung của thị trường, trong khi đó cầu tín dụng để mua BĐS với mục đích tiêu dùng, tự sử dụng của thị trường đang sụt giảm. Ở góc độ lũy kế giá trị dư nợ, cần bóc tách bao nhiêu nợ lũy kế và bao nhiêu là nợ phát sinh mới, sẽ thấy khả năng cung ứng vốn thực ra thị trường dành cho khối địa ốc trong thời gian qua.

Tôi cho rằng với diễn biến hiện nay, tín dụng BĐS vẫn chưa thể mở rộng cửa. Đặc biệt, với việc áp dụng chuyển khoản vay, nếu các ngân hàng dễ dàng với chương trình này, chúng ta sẽ thấy rất có thể xuất hiện hiện tượng tăng trưởng tín dụng cho vay BĐS (do chuyển khoản vay vòng trong hệ thống), nhưng đi cùng là nợ xấu tiềm ẩn rủi ro sẽ tăng cao và lùi về phía tương lai; còn tín dụng nói chung chưa thể chảy mạnh vào bất động sản như ở thời thị trường có thanh khoản mạnh.

Ngoài ra, điều này còn phụ thuộc vào lãi suất ưu đãi cho vay BĐS của các ngân hàng. Với rủi ro về chi phí vốn vay khi áp dụng biên độ thả nổi cao như hiện tại, dư nợ tiêu dùng, tự sử dụng BĐS sẽ còn sụt giảm.

Có thể bạn quan tâm